目次

はじめに

本記事では、IFA(資産運用アドバイザー)が外国債券に関する基本知識と投資のポイントについて詳しく解説します。外国債券は、高い金利や為替差益を狙うことができる投資手段として、投資家にとって魅力的な存在です。しかし、そのリスクや投資の際の注意点も見逃せません。本記事では、外国債券の仕組みや魅力、投資の際のポイントやリスクとリターンのバランスなど、投資を考える上で必要な情報をわかりやすくご紹介します。

外国債券の基本知識

外国債券の定義とは

外国債券は、発行体、発行地、通貨のいずれかが外国の債券であり、日本の債券と比べて高い利回りを狙うことができるという特徴があります。ただし、外国債券の価格や利息は為替相場や金利動向により変動するほか、発行体の信用度に起因するリスクも存在します。

このため、外国債券は仕組みやリスク、メリット・デメリットを理解したうえで投資することが重要です。

外国債券の仕組み

外国債券とは、債券の一種です。債券とは、国や地方公共団体、企業などが、投資家からお金を借りるための借用証書のようなものです。

外国債券のメリット

外国債券の投資のメリットの1つは、高い利回りを期待できる点です。一部の国や地域では、金利が比較的高いため、金利の差を利用して利益を得ることができます。また、為替差益も狙える可能性があります。外国債券の元本と利息が外貨で支払われるので、外貨の価値が上昇すれば、元本や利息の価値も上がることになります。

高金利の利回り

外国債券の最も大きなメリットは、国内債券に比べて高い金利を狙えることです。

例えば、本稿執筆段階で10年国債の金利を比較すると、日本国債は約0.72%、米国債は約4.4%と大きく差があります(2023年9月20日午前10時段階)。

ただし、一般的に債券の利回りは、発行体の信用リスクが増すのに伴い高くなる傾向があるので、投資対象国は慎重に選ぶ必要があります。

為替差益の可能性

外国債券は、購入後に円安へ振れた場合に、利息や償還金で為替差益を得られる可能性があります。

例えば、1ドル=100円の時に外国債券を購入し、その後、1ドル=110円となった場合、利息や償還金で10%の為替差益が得られることになります。

外国債券のデメリット

外国債券投資にはいくつかのデメリットもあります。まず、為替リスクがあります。外国債券の元利払通貨が日本円ではないため、為替相場の変動によって元本や利息の価値が変動する可能性があります。また、外国債券には信用リスクもあります。発行体の信用度が低下し、利息や償還金の支払いが滞る可能性があります。投資家は、発行体の信用力を確認することが重要です。

為替リスクの注意点

外国債券は、為替差益を得られる可能性がある反面、円高に振れた場合は、為替差損が生じる為替リスクもあるので注意が必要です。

このため、投資対象国や通貨選びを慎重に行い、為替動向も注視していくことが必要です。

また、為替に影響を与える経済イベントや社会情勢などにも目を向けていくべきでしょう。

リスクとリターンのバランス

高い金利と為替差益を狙いやすい外国債券投資ですが、リターンばかりではなく、リスクとのバランスを考慮することが大切です。

リスクとリターンのバランスをとるうえで、もっとも効果的な手法は分散投資です。

投資対象国や通貨、投資対象を分散させることで、リスクを減らしながら大きなリターンを追求できます。

ただし、資産分散には適切なポートフォリオの構築と定期的な見直しが不可欠です。IFAなどのプロに相談をして、継続的にアドバイスを受けることが必要でしょう。

外国債券の投資のポイント

外国債券に投資する際のポイントをいくつか紹介します。まずは、外国債券の利回りの比較方法です。他の債券との利回りの差を見て、どれだけの利益を得ることができるのかを確認しましょう。また、外国債券のリスクを確認するためには、格付け(レーティング)をチェックすることが重要です。格付けは信用力を評価する目安となります。さらに、元利払通貨がどの通貨かを確認することも重要です。通貨の変動は為替リスクに関わるため、投資家は自身のリスク許容度に合わせて通貨を選ぶ必要があります。最後に、外国債券の購入方法や手数料などにも注意が必要です。

外国債券の利回りの比較方法

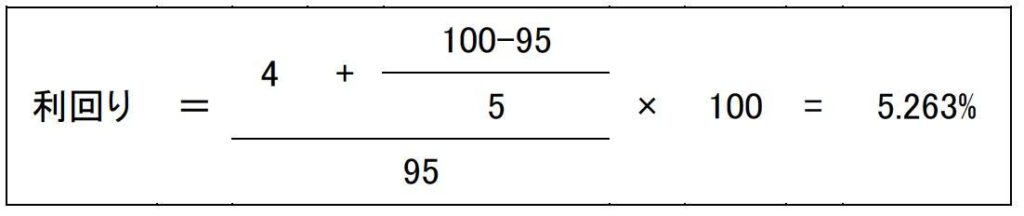

外国債券に投資する際は、利率だけでなく利回りを比較することが大切です。

利率 : 投資金額に対して毎年受け取る利息の割合を示したもの

利回り : 投資金額に対して「利息収益」+「償還差損益」の合計額の割合を示したもの

例えば、購入価格95円、利率4%、償還までの期間が5年の債券の場合、利回りは次のとおり5.263%となります。

なお、新発債(新しく発行される債券)は、購入価格と額面金額が同じ場合が多いため、満期まで保有すれば、利率=利回りとなります。

このため、利回りを比較する必要があるのは、既発債(既に発行されている債券)ということになります。

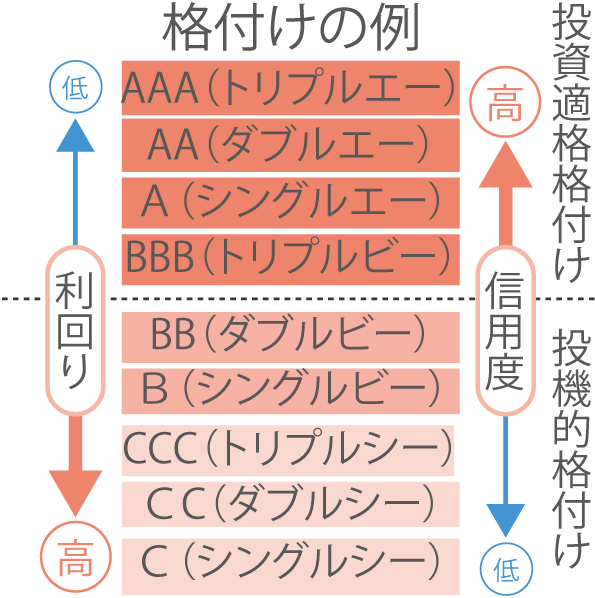

リスクを確認するための格付け

外国債券には、発行体の信用リスクがあるため「格付け」をチェックすることが重要です。

格付けとは、債券の元利金支払い能力を「格付会社」が評価して、ランキング化したものです。

一般的に債券は、格付けが高いほど利回りが低く、格付けが低いほど利回りが高くなり、格付けBBB以上が「投資適格格付け」、BB以下は「投機的格付け」とされています。

出典:https://www.jsda.or.jp/jikan/qa/046.html

ただし、格付けは発行体の信用リスクを客観的に評価したもので、発行体の安全性を約束するものではありません。

あくまで、投資リスクを計る尺度の一つとしてとらえることが大切です。

元利払通貨の確認方法

外国債券は、購入時の元本払込みと利息・償還金の受取通貨によって3つに分類され、為替リスクの有無やリスク度合いが異なります。

・円貨建て債券

・外貨建て債券

・二重通貨債券

出典:https://www.tokaitokyo.co.jp/otome/investment/bond/fbond/index.html

それぞれの仕組みを比較したうえで、投資債券を選ぶ必要があります。

円貨建て債券

購入時の元本払込・利払い・償還のすべてが日本円で行われる債券です。外貨建てでないため、為替リスクがありません。

【サムライ債】

外国の発行体が日本市場で、円建てで発行する債券です。

【ユーロ円債】

日本や外国の発行体が、日本以外の市場で発行する円建て債券です。

ユーロ市場で発行されるので、日本市場より低コストで発行できますが、発行国の政治的・経済的リスクが伴います。

外貨建て債券

購入時の元本払込・利払い・償還のすべてが外貨で行われる債券です。

例えば、米ドル建て債券・ユーロ建て債券など、外国の発行体が、自国の市場と通貨で発行する債券を指します。

二重通貨債券

購入時の元本払込みと利払い・償還金受け取りが2つの通貨で行われる債券です。

日本円と外貨の両建てにすることで、為替差損のリスクを低く抑えながら、為替差益を得られるという特徴があります。

【デュアルカレンシー債】

購入時の元本払込と利払いが日本円、償還金受け取りが外貨で行われる債券です。利子額は日本円なので確定しますが、償還金は為替によって変動します。

【リバースデュアルカレンシー債】

購入時の元本払込と償還金受け取りが日本円、利払いが外貨で行われる債券です。償還金は日本円なので確定しますが、利息額は為替によって変動します。

外国債券の購入方法と注意点

外国債券を購入する場合、証券会社で「証券総合口座」を開設する必要があります。

取扱い銘柄は証券会社によって異なるため、口座開設前に相談しておきましょう。

ただし、はじめて外国債券を購入する場合は、手続きや銘柄選びで注意する点も多いため、プロに相談することをおすすめします。

株式会社ウェルス・パートナーでは、無料で資産運用のご相談を承っておりますので、ぜひ気軽にお問合せください。

まとめ

IFAは、外国債券投資においても、投資家の方々に最適なサポートを提供できます。投資家の目標やリスク許容度に合わせて、外国債券を選ぶ際のアドバイスや情報提供を行い、資産運用をサポートします。外国債券投資のリターンとリスクのバランスを十分に理解し、IFAとの相談を活用しながら、自分にあった資産運用を行いましょう。

株式会社ウェルス・パートナー

ポートフォリオマネージャー

早稲田大学国際教養学部卒業後、大和証券株式会社へ入社。富裕層と会社経営者を中心とした資産運用のコンサルティング業務に従事。顧客の資産全体の最適化や会社経営者への相続対策まで支援をしたいという思いがあり、株式会社ウェルスパートナーに入社。