目次

はじめに

長引く低金利時代への対処の一環として、「劣後債」という債券に注目する投資家が増えています。何と言っても、普通社債より大きなリターンを期待できることが、その大きな理由の一つです。注目されるこの劣後債のメリット、デメリットや購入方法などについて考察します。

目次

・劣後債とは?

・期限前に償還されることも

・途中売却はできるのか

・他の債券との違い

・劣後債のメリット

・劣後債のデメリット

・劣後債への投資に適している人は?

・劣後債の例

・税法上の取り扱い

・劣後債を購入するには

・まとめ

劣後債とは?

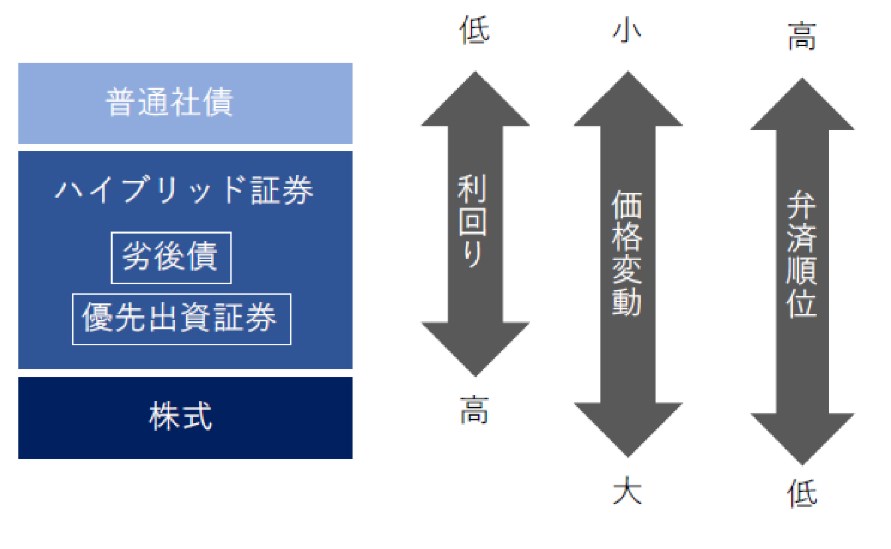

そもそも劣後債とはどのような債券なのでしょう。劣後債とは、「劣後特約付社債」の略称で、企業が発行する社債の一種であり、資本(株式)と負債(債券)の要素を持つハイブリッド証券とも呼ばれています。

通常社債は、発行体が破綻しない限り、満期には元本が払い戻され、それまで一定の利子を受け取ることができます。劣後債は、万一発行体が破綻した時の弁済順位が低い反面、普通社債よりも相対的に高い利回りが設定されている社債、と言って良いでしょう。

*株式会社ウェルス・パートナー作成資料より引用

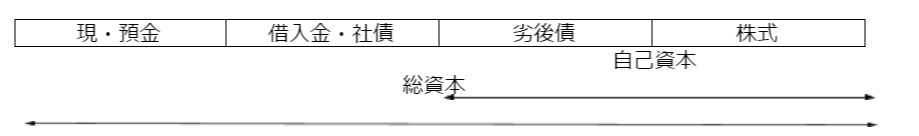

また、劣後債は商品性によっては格付会社などから一定の資本性評価を受けることができることから、資本効率の改善と格付評価の悪化回避を両立できる資金調達手段として発行されるケースが見られます。

自己資本の比率を一定水準以上に保つように規制されている金融機関が、その主な発行体となっていることも、特徴の一つとして指摘できるでしょう。

なお、劣後債には償還期限の付いた「期限付き劣後債」と、償還期限のない「永久劣後債」の2種類があります。

期限前償還日に償還されないことも

劣後債の中には、期限前償還条項が付されている場合もあり、発行者が任意に決定した時期に、早期償還される場合があります。慣行としては、期限前償還が可能な最初の日(初回コール日)に償還することが多いようです。

このタイミングで償還しないと、次回以降の起債の際に、十分な資金調達が難しくなるリスクがあるのがその主な理由ですが、市中金利が著しく上昇していたり、発行体の財務状況が悪化している場合は、もちろんこの限りではありません。その為、予想された期日に期限前償還がされなかった場合は、債券の価格が大きく下落することもあることを覚えておきましょう。

途中売却はできるのか

途中で売却することも可能です。ただし、償還日前の売却は、当然ながら市場価格に準拠しますので、売却損が生じる場合も有ります。また、市場環境によって流動性が著しく低下している時などは、取引が成立しない(売買できない)ことも無いとは言えないことにも注意が必要です。

他の債券との違い

劣後債と普通社債との大きな違いは、発行体が破綻した時の「弁済順位」と、その代償としての金利の高さにあることは既に記載しました。劣後債は、発行体の破綻などの「劣後事由」が発生した場合、残余財産の分配において、他の優先債務の全てが弁済されるまで分配が行われず、その分、普通社債よりも利率が高く設定される仕組みでした。それでは、その他の代表的な有価証券と比較すると、具体的にどういった違いがあるのでしょう。

(1)担保付債券との違い

担保付債券とは、元利金の支払いを保証するために、担保が設定されている債券のことです。債券の担保の有無による分類の呼称であることから、発行者の保有する特定の財産を担保に付けた物上担保付債券、特別の法律により発行者の全財産から元利金が優先的に支払われることが保証されている一般担保付債券が、通常は担保付債券として取り扱われています。

代表的な例としては、電力債やNTT債などが該当しますが、こうした性質上、担保付債券は、劣後債よりもリスクが低い債券と言えます。

(2)優先出資証券、優先株式との違い

優先出資証券とは、農業協同組合、漁業協同組合、信用金庫、信用協同組合、農林中央金庫などのいわゆる協同組織金融機関や、特別目的会社が発行する証券のことで、資本と負債の両方の性質を持つことから、劣後債と同様にハイブリッド証券と呼ばれることもあります。

株式会社の株式に該当し、優先株式同様、議決権が制限される代わりに、優先的に配当を受ける権利が付与されており、破綻した場合は、一般の出資者よりも優先して残余財産の分配がなされますが、優先出資証券、優先株よりは、劣後債の方が残余資産の支払い順位は高く、価格変動性は低くなっています。

(3)普通株式との違い

普通株式と比較しても、優先出資証券や優先株式同様、劣後債の方が残余財産の支払い順位は高く、価格変動性は低くなっています。繰り返しになりますが、劣後債は、普通株式と普通社債券の中間的な性格を有するため、これは当然の帰結と言って良いでしょう。

以上、リスクの高低を比較すると、以下の順になります。

担保付債券 > 普通社債 >期限付き劣後債 > 永久劣後債 >優先出資証券・優先株式 > 普通株式

劣後債のメリット

劣後債の最大のメリットは、何と言っても利率が高いことに尽きると言って良いでしょう。特に期限付き劣後債は、後述の利払い停止条項が発生しない場合には、普通社債と同じく満期まで一定の利子がつき、満期には元本が払い戻しされます。

加えて、広義の自己資本とみなされるその性質上、主な発行体が金融機関であるということから、比較的信用力の高い会社が発行しているケースが多いことも魅力の一つです。

劣後債のデメリット

メリットの裏腹として、株式ほどではないにせよ、発行体が破綻した時の返済順位の低さがデメリットと言わざるを得ません。弁済順位が劣後するリスク、加えて、期限前償還条項が付されている劣後債においては繰上償還延期リスク、その他にも利息・配当停止リスクなどのリスクを忘れてはなりません。また、取引市場が小さいことによる価格のぶれや、流動性の低さにも注意が必要でしょう。

劣後債への投資に適している人は?

これまで記載した劣後債のメリット、デメリットに鑑みると、余裕のある高額な資金を運用できる方に向いている金融商品と言って良いでしょう。中でも、劣後債はドル建てで最も多く発行されていることから、ドル建ての運用を考えている方により一層向いているとも言えます。

なお、劣後債の格付は、同一発行体の普通社債よりも低いのが一般的です。また、例えば永久劣後債には償還期限がありません。いずれにしろ、劣後リスクを十分に理解でき、納得した上での投資が前提と言えます。

劣後債の例、以下に、劣後債の一例を列挙します。

・AXA/米ドル建て/永久劣後債【年利率4.50% (税引前)】

・プルーデンシャル / 米ドル建て / 永久劣後債【年利率4.875% (税引前)】

・AIG / 米ドル建て / 2048/4/1満期 期限付劣後債【年利率5.75% (税引前)】

・ゴールドマン・サックス / 米ドル建て / 2045/5/22満期 期限付劣後債 【年利率5.15% (税引前)】

税法上の取り扱い

・外貨建て劣後債の利子(為替損益がある場合は為替損益を含みます)については、利子所得として申告分離課税の対象となります。

・外国源泉税が課されている場合は、外国源泉税を控除した後の金額に対して国内で源泉徴収され、確定申告することで、外国税額控除の適用を受けることができます。

・外貨建て劣後債の譲渡益、及び、償還益(為替損益がある場合は為替損益を含みます)は、上場株式等に係る譲渡所得等として申告分離課税の対象となります。

・外貨建て劣後債の利子、譲渡損益、及び、償還損益は、上場株式等の利子、配当、及び、譲渡損益等との損益通算が可能です。なお、確定申告することで、譲渡損失の繰越控除の適用を受けることができます。

・割引債の償還益は、償還時に源泉徴収されることが有ります。

劣後債を購入するには

劣後債は、主に機関投資家向けに販売され、これまでプライベートバンクなどを利用できる一部の富裕層を除き、個人投資家が購入する機会はあまりありませんでした。個人では情報を把握すること自体難しいのが実情で、日本証券業協会のHPや、証券会社など金融機関からの情報を利用するしか方法がありませんでした。

しかし、昨今はIFAと呼ばれる金融商品の仲介業者も登場しています。IFAとは、金融機関で経験を積んだ専門家が、証券会社から独立した公平・中立な立場で、最も顧客に適した金融商品を厳選して、資産運用のアドバイスを行う専門家の組織で、ご紹介した劣後債も取り扱っています。

劣後債のような、個人では中々手を出しにくい複雑な金融商品への投資を検討するなら、単に金融機関からの提案を鵜呑みにするだけではなく、こうした専門家からアドバイスを受けたり、セカンドオピニオンとして活用することも検討して良いでしょう。

まとめ

投資歴が長い方でも、「劣後債」に投資したことがある方は少ないのではないでしょうか?しかし、発行体が破綻した時の弁済順位の低さ等のデメリットがあるとはいえ、発行体が主に金融機関であることも一定の安心感があり、しかも金利が相対的に高いとあっては、長引くこの低金利時代には、考えようによっては魅力的な金融商品であると言えます。

これまでは、大半が機関投資家向けに発行され、個人が買えるものはほんのひと握りでしたが、昨今は個人向けの発行も徐々に増えてきています。仕組みが複雑で、情報を入手しづらいと言う難点もありますが、IFAと呼ばれる専門家による金融商品の仲介業者も誕生し、中立的な立場から、最適な資産配分、資産運用設計についてアドバイスを受けることも可能です。

いずれにしろ、この低金利時代において、銀行預金だけでは資産の増加が物価の上昇に追い付かず、目減りする一方であることは論を待ちません。これまで預貯金以外は投資信託や株式にだけ投資をしていた方も、分散投資の一環として、この劣後債への投資を検討してみられては如何でしょうか?