「老後2,000万円問題」に揺れる日本。中高年の資産運用への関心が高まる中、不動産投資へ興味を持った人もいるでしょう。今回は金融教育を手掛ける株式会社マネネCEOの森永康平氏に、海外不動産投資について解説していただきました。

目次

はじめに

6月3日に金融庁が公表した「高齢社会における資産形成・管理」という報告書において、夫が65歳以上、妻が60歳以上の無職世帯が年金に頼って暮らす場合、老後に約2,000万円が不足するという試算が報告書の一部に書かれたことで、国民の資産運用への興味関心が高まっています。

資産運用の手法として「長期×分散×積立」ということがよく言われますが、このなかの「分散」には様々な分散が含まれます。

それは通貨、資産、地域などです。そこで、この3つを同時に分散しながら資産運用をするための選択肢を増やすために、本稿では海外不動産投資について書いていきます。

1:なぜ不動産投資は怪しいという印象があるのか?

不動産投資というと「怪しい」、「危ない」などのネガティブな印象を持つ方も多いかもしれません。たしかに、過去には不動産投資にまつわる詐欺案件や、多額の損失を被った方の情報がネット上には出回っています。

しかし、ネガティブな印象を持たれる一番の理由は、不動産投資は他の投資資産に比べて手に入る情報が少ないということが挙げられるでしょう。

不動産投資というとそれなりの元手がないと投資できないため、株式や投資信託に比べて投資家自体の数が少なく、情報を手に入れる難易度が格段に上がります。

人間は「知らないこと」に対しては過度に不安を感じたり、恐怖を感じたりするものです。そこで、本稿ではデータを基に不動産投資を解説します。

2:期待利回りを他の資産と比べてみる

不動産は売買を頻繁に繰り返して利益を狙うような資産ではなく、基本的には一度投資をしたら中長期で保有し、その間の賃貸収入が主な利益となります。

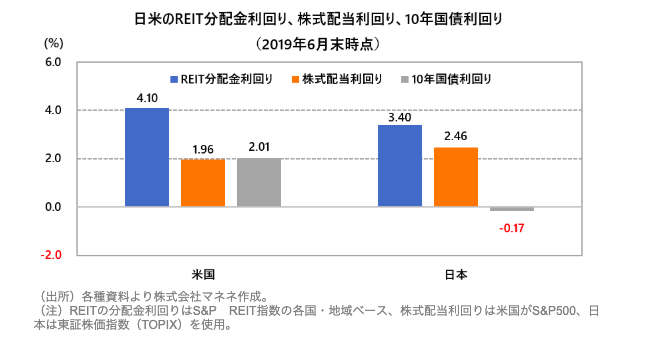

そこで、分配金利回りを基に他の資産との利回りを比較してみます。最も手軽で身近な不動産投資というとREIT(不動産投資信託)だと思いますので、ここではREITの分配金利回りを使用します。

下図は日米のREITの分配金利回りを、株式配当利回りおよび10年国債の利回りと比較したものになります。米国では国債の利回りが株式配当利回りを上回るという珍しい状態にありますが、REITの分配金利回りは各々の約2倍となっています。

日本においては国債の利回りはマイナスとなっており、株式配当利回りは米国よりも高いものの、REITの分配金利回りは1.4倍ほど高くなっています。

3:不動産投資におけるリスクとは

前述の様に、不動産の期待利回りは他の資産より高い傾向にあります。しかし、金融の世界ではリターンが高いということは、同時にリスクも高くなる傾向にあります。それでは、不動産投資におけるリスクとは何があるのでしょうか。

まず流動性リスクが挙げられれます。不動産の場合、株や債券、投資信託のように売りたい時に市場ですぐ売るということができません。仮に緊急で現金が必要になっても、不動産を現金化できるまでにはそれなりの時間がかかってしまいます。

さらに、海外不動産に投資をすることを考えると、為替リスクやカントリーリスクも発生します。ただし、これらのリスクは海外不動産投資特有のものではなく、外貨建ての資産にはつきものです。海外不動産投資のみにおいて考慮すべきリスクとしては、税制対応や権利対応が挙げられます。

不動産に対する税制や権利については各国ごとに法規制が違うため、正確な知識をもって対応しないと、二重課税を受けてしまったり、権利を取得しないまま投資をすることになってしまいます。

4:日本の投資家の最新動向

それでは、日本の投資家の海外不動産投資における最新動向をみていきましょう。5月10日にCBREが発表した『日本のインバウンド&アウトバウンド投資2018年』によれば、2018年における日本からの海外不動産投資額は、前年比29%減の19.3億ドルとなり、2年連続の減少となっています。

この背景には、米中貿易摩擦にともなう世界的な景況感の悪化というマクロ環境要因とともに、日本が超低金利の状態が続く一方で、米国では金利が上昇傾向にあったことから、為替ヘッジをするためのコストが上昇したという運用上のコスト要因もあるのでしょう。

地域別の投資額をみてみると、北米への投資額は11.5億ドルとなっており、全体の6割を占めています。しかし、投資額は前年比51%減と大幅に減少しています。一方で、アジア太平洋地域への投資額は5.3億ドルとなっており、2005年以降では最大となっています。

2018年の特徴としては、これまで欧米に集中していた投資先が、アジア太平洋地域や中東、アフリカなどに投資資金が振り分けられているところにあります。不動産投資業界の中でも、国際分散投資が主流となっているようです。

5:グローバルな不動産投資のトレンド

つぎにグローバルにおける不動産投資のトレンドをみていきましょう。世界的な不動産市況を中立的に分析するため、S&P社のグローバルREIT指数からトレンドを探っていきます。

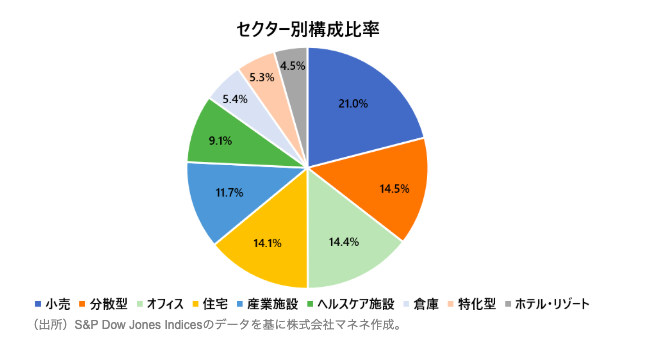

同指数を構成する402銘柄のうち、構成比率上位10銘柄をみていくと、10銘柄のうち9銘柄は国内不動産だけではなく、海外不動産にも投資をしています。しかも、投資対象も分散されており、オフィスや商業施設だけでなく、個人倉庫や物流施設、データセンター、ヘルスケア施設など、不動産の種類も分散されています。

不動産投資の場合、投資対象となる物件の種類によっても分散が可能になるのです。

6:今後期待されるマーケット

不動産市場はREITの制度が導入され、REIT市場が創設されると、新たな投資資金が入り、市場が大きくなる傾向にあります。現在、まだREIT市場がない国の一つにインドネシアが挙げられます。

同国の人口は約2億5,000万人と世界第4位の人口大国であり、不動産に対する需要は先進国のように成熟していません。5月にジョコ・ウィドド大統領が再選されましたが、外国人投資家による同国の不動産への投資規制の緩和にも前向きであるといわれており、今後期待されるマーケットといえるでしょう。

まとめ

通貨、資産、地域を分散しつつ、高い利回りを追うのであれば、リスクをしっかりと理解したうえで、海外不動産投資も選択肢に入れてみましょう。