目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

今回のテーマは、「株式やヘッジファンドに投資する富裕層が急増している理由」です。

結論から申し上げますと、最近このチャンネルでもお話ししている通り、米ドル建て債券全体の利回りが低下しています。特に米国債の利回り低下の影響で、皆様が投資されている米ドル建ての社債の利回りも同様に低下しています。

今年(2024年10月時点)は比較的高い利回りが得られたため、米ドル建て債券や普通社債だけでポートフォリオを組んでも平均5%の利回りを達成できました。多くの富裕層が目標利回りを5〜7%に設定しており、これまでは米ドル建て社債で5%の利回りを確保できていたのです。目標リターンが高い富裕層の方々も、債券投資で目標を達成していました。しかし、最近では債券の利回りが低下しており、同様のポートフォリオを組んでも5%に届かず、4.5%や4%台前半にとどまるケースが増えています。これは金利の低下が原因です。そのため、目標リターンが高い富裕層の方々は、債券だけでは目標を達成しづらくなってきています。

そこで、債券に加え、株式やヘッジファンドをポートフォリオに組み込み、全体で目標のリターンを達成しようとする動きが広がっています。このような層が増えているのが現状です。

今回は、具体的に富裕層の方々がどのように債券に加えて株式やヘッジファンドをポートフォリオに組み込み、どのような考えで運用しているのかについてご説明します。

▼今回の内容はYouTubeでご覧いただけます

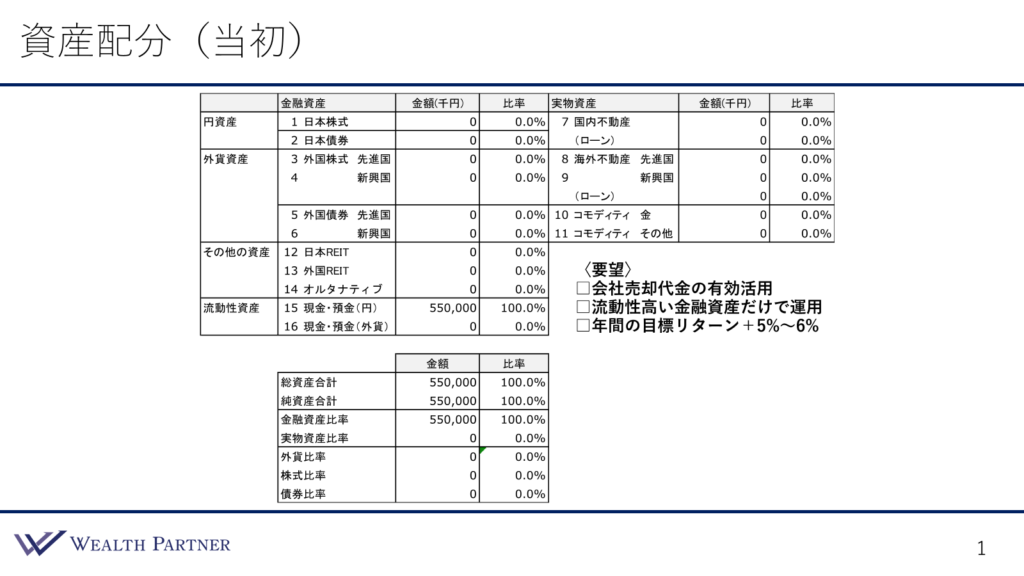

当初の資産配分

それでは、株式やヘッジファンドに投資している実例をお話しします。

まず、ある方の実例を基に、資産配分シートを使って、当初の資産状況やご要望についてご説明します。このような方が、株式やヘッジファンドをポートフォリオに組み込むことが多いと思っていただければと思います。

この方は現金5億5000万円を保有しており、全額を現預金のみで運用しているという非常にシンプルな資産構成です。他に資産は保有していません。ご要望については、資料の右下にまとめてありますのでご覧ください。

1つ目は、会社売却代金です。この方はご自身がオーナーをしていた会社を売却し、そのキャッシュを運用したいと考えています。

2つ目は、流動性の高い金融資産での運用希望です。比較的若い年齢で、将来的に再び事業を始める可能性があるため、事業や投資を始める際にすぐに売却できる、流動性の高い資産を希望されています。したがって、不動産ではなく、すぐに換金可能な金融資産で運用したいというご要望です。

3つ目は、年間の目標リターンです。資産を年間でプラス5%~6%増やしていくという目標をお持ちです。特に、5.5億円のうち5億円は会社売却代金で、この5億円を年間5〜6%の利回りで運用する方法を検討されています。

では、2024年9月時点で米ドル建て債券をポートフォリオに組み込んだ場合の例をご紹介します。

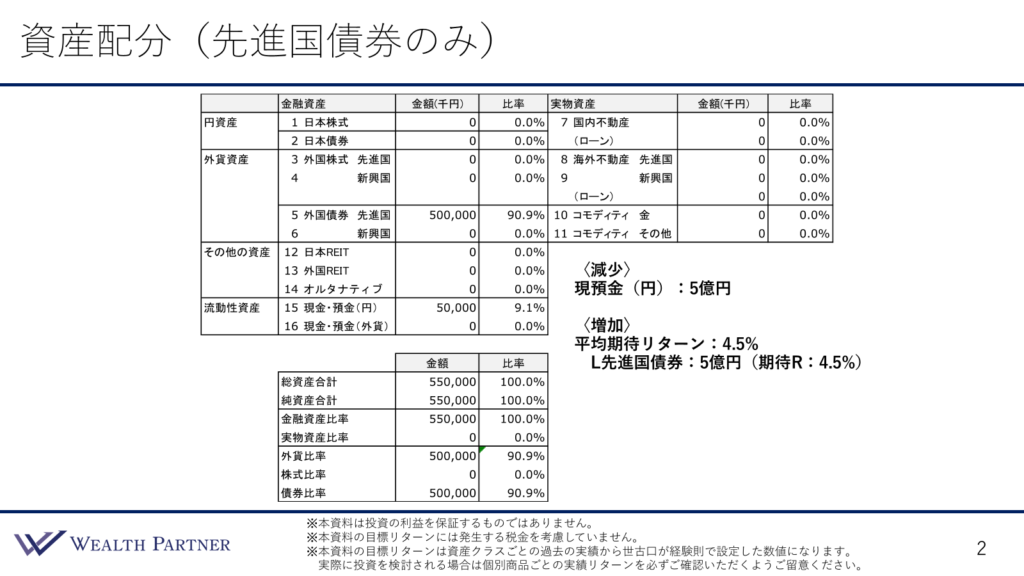

資産配分(先進国債券のみ)

こちらは米ドル建て債券で、分類としては先進国債券に該当します。先進国債券のみでポートフォリオを組んだ場合、次のような構成になります。

右下に示されているのは減少する資産で、現預金(円)が5億円です。一方で、増加する資産は先進国債券5億円となっています。米ドル建て債券、主に普通社債などでポートフォリオを組むと、期待利回りはおよそ4.5%です。このポートフォリオを運用した場合、平均リターンも4.5%となります。

しかし、4.5%のリターンでは、この方の目標リターンである5〜6%には届きません。そのため、米ドル建て債券のみでは目標リターンの達成が難しい可能性があります。

こうした背景から、富裕層の多くが債券に加え、期待リターンの高い株式やヘッジファンドをポートフォリオに組み込む動きを進めています。

資産配分(先進国債券+株式+ヘッジファンド)

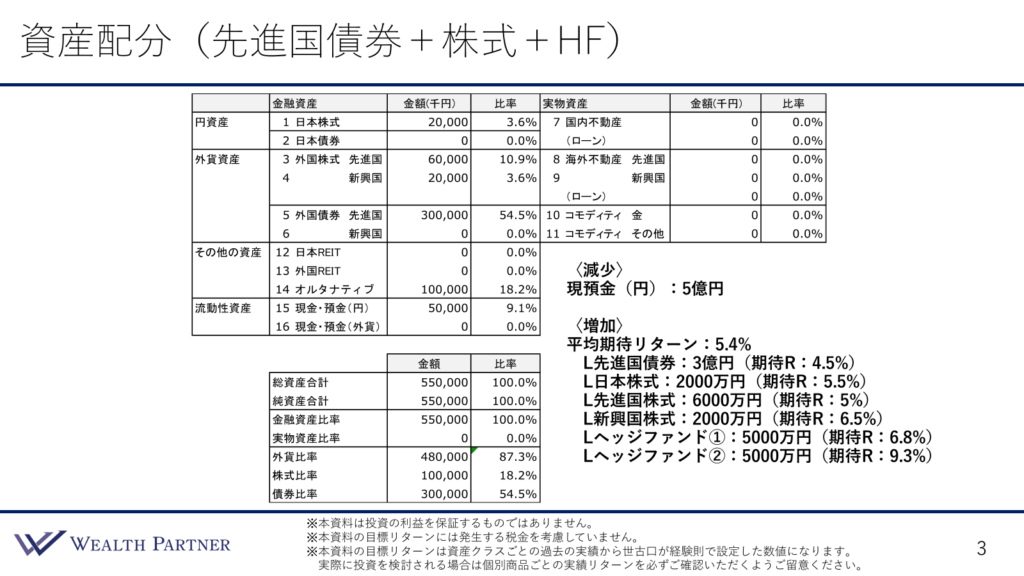

先進国債券に加え、株式やヘッジファンドをポートフォリオに組み込んだ場合の資産配分は次の通りです。右下の資産配分図をご覧ください。

まず、減少させる資産として5億円の現預金を活用し、増加する資産の内容が大きく変わっています。当初は5億円すべてを先進国債券に投資していましたが、2億円を減らし、先進国債券は3億円としました。期待リターンは4.5%です。

次に株式についてです。日本株式に2000万円、先進国株式に6000万円、新興国株式に2000万円を割り当て、合計で1億円を株式に配分しています。これは過去の実績に基づいた期待リターンを参考にした概算であり、その点をご留意ください。株式の期待リターンは債券よりも高く、日本株式は5.5%、先進国株式は5%、新興国株式は6.5%程度が相場です。つまり、株式のリターンは先進国債券よりも0.5%~2%ほど高い傾向があります。

最後にヘッジファンドについてです。ヘッジファンドには多様な戦略がありますが、今回は株式や債券とは連動しない運用を行う2つのヘッジファンドを組み込んでいます。

1つ目は、アービトラージ戦略を用いたヘッジファンドです。これは、2つの資産の価格差を利用して利益を狙う戦略です。また、複数の戦略を組み合わせたマルチ戦略のファンド・オブ・ファンズ型ヘッジファンドも考慮しています。

ヘッジファンド①には5000万円を配分し、期待リターンは6.8%と見込んでいます。実際に、このようなヘッジファンドは存在します。

ヘッジファンド②にも5000万円を配分し、期待リターンは①よりも高めの9.3%です。これも過去の実績に基づく期待リターンであり、同程度のリターンを想定しています。

その結果、資産配分は株式に1億円、ヘッジファンドにも1億円、そして債券に3億円が割り当てられました。当初は5億円すべてが債券でしたが、そのうち2億円を株式とヘッジファンドに振り分けた形です。

このように資産配分を行うことで、債券だけに投資する場合よりも平均期待リターンが向上します。具体的には、ポートフォリオ全体の平均期待リターンは5.4%です。先進国債券のみでは4.5%でしたが、株式とヘッジファンドを加えることで約1%の向上が見込まれます。

この方の目標リターンは年間5〜6%でしたので、株式やヘッジファンドをポートフォリオに組み込むことで、目標リターンに達する可能性のあるポートフォリオが構築されています。

もちろん、実際の運用がうまくいくかどうかは結果次第ですが、過去の実績に基づく期待リターンとしては、このような数字が見込まれます。したがって、このポートフォリオは、この方の目標に適したものとなっています。

以上が、先進国債券に加えて株式やヘッジファンドを組み込んだ実際の資産配分のイメージです。

まとめ

では、今回のテーマ「今、株式やヘッジファンドに投資する富裕層が急増している理由」をまとめます。ポイントは4つです。

ポイント1)利回り低下で普通社債のみで利回り5%以上は難しい

アメリカの債券利回りが低下している背景があります。例えば、10年国債の利回りは今年前半には4%以上ありましたが、7月後半以降は4%を下回り、現在では3%台前半まで下がっています。普通社債でポートフォリオを組むと、平均利回りは4.5%前後となることが多く、以前は5%を得られていたものが、4.5%に低下してきました。そのため、普通社債だけで5%以上の利回りを達成するのが難しくなってきているのが現状です。これが1つ目の理由です。

ポイント2)目標利回り高い富裕層は株式・HFへの投資が増加

多くの富裕層の方々が目指す利回りは4〜5%程度で、これは債券をメインに考える方に多い目標です。しかし、5%以上の利回りを目指す方も少なくありません。たとえば、5〜6%、あるいは6〜7%のペースで資産を増やしたいと考える投資家も多く見受けられます。こうした方々にとって、普通社債だけでは4%台の利回りしか得られないため、債券のポートフォリオに加えて、今回の配分で見ていただいたような株式やヘッジファンドを組み込むことで、5%以上の期待リターンを目指す富裕層が増えているのです。これが2つ目の理由です。

ポイント3)株式は今後のインフレと米金利低下への対抗策

株式は債券に比べて基本的に期待リターンが高いという特徴があり、ポートフォリオ全体の期待リターンを高める役割を果たします。また、株式はインフレ(物価上昇)に対して価格がついていけるのに対し、債券はついていけないため、株式は物価上昇対策としても有効です。さらに、アメリカの金利が下がった場合、その低下は株式にとってプラスとなり、価格上昇が期待できることもあります。このように、インフレ対策や米金利低下への対抗策としての観点から、株式をポートフォリオに組み込む富裕層が増えていると考えられます。これが3つ目の理由です。

ポイント4)HFで株式・債券と連動性ない資産にリスク分散

ヘッジファンドがポートフォリオに組み込まれる目的の一つは、株式や債券との連動性がない点です。これがリスク分散のメリットとなります。株式や債券が下落しているときでも、ヘッジファンドは影響を受けずに値動きすることが多いです。もちろん、戦略によって異なりますが、これはヘッジファンドの醍醐味だと言えるでしょう。

ヘッジファンドは、株式や債券を当てにしないパフォーマンスを目指して組み込まれることが多く、連動しないことによってポートフォリオに補完性をもたらします。株や債券が同時に下落しても、ヘッジファンドが逆に上昇することで全体のパフォーマンスを補完できるため、リスク分散に寄与します。

さらに、ヘッジファンドは株式や債券以外の資産、いわゆるオルタナティブ資産としても機能します。これにより、より幅広いリスク分散を実現できるため、多くの富裕層がその目的でヘッジファンドに投資しているのではないかと考えます。

本日は「株式やヘッジファンドに投資する富裕層が急増している理由」という内容でお届けさせていただきました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中