目次

ヘッジファンドとは?

ヘッジファンドとは、株式市場の環境・動向に関係なく、絶対的に利益を追求するファンドです。一般的な投資信託(ファンド)とは異なり、機関投資家や富裕層から私募で資金を集めることが特徴です。ヘッジファンドは、市場の価格変動やリスクをコントロールし、安定的な利益を追求することを目指します。

ヘッジファンドの特徴は、以下の通りです。

高い投資水準

ヘッジファンドは、一般的に機関投資家や富裕層によって利用される投資手法で、高いリスクを伴う反面、高いリターンを期待できます。ヘッジファンドは、様々な金融商品に投資することができ、その中には株式、債券、商品、不動産などが含まれます。また、ヘッジファンドは、市場の変動に対して保険となるため、リスク管理の面でも有効な投資手法であると言えます。一方で、投資水準が高いため、一般投資家には利用しにくいというデメリットもあります。

柔軟な運用手法

ヘッジファンドは、多様な運用手法を用いて利益を追求します。例えば、市場の価格変動に対するヘッジや、デリバティブ取引などを活用することがあります。また、ヘッジファンドは、様々な金融商品を取引することができ、投資先も国内外を問わず幅広く選択できるため、収益をあげる機会が多くあります。さらに、運用手法によっては、長期的な投資によって安定的な収益を得ることも可能です。ヘッジファンドは、これらの特徴を活かして、一定のリスクを取りながら大きな収益を得ることを目指しています。

絶対リターン重視

ヘッジファンドは株式市場の動向に左右されず、絶対リターンを獲得することを目指します。ここでいう絶対リターンとは、市場平均に対して一定の利益を上げることを指します。つまり、市場の上昇や下落に関係なく、リターンを追求することが可能です。ヘッジファンドは、様々な投資手法を用いてリスクを抑えつつ、高いリターンを得ることができます。そのため、多くの投資家がヘッジファンドに注目しているのです。

ヘッジファンドの運用手法と投資対象

ヘッジファンドの運用手法は、柔軟で多様です。以下に一部の代表的な運用手法をご紹介します。

ロング・ショート戦略(エクイティヘッジ)

ヘッジファンドの代表的な運用手法である「ロング・ショート戦略」は、株式投資において市場の変動に左右されずに収益を狙える投資戦略です。割安銘柄を買い、同時に割高銘柄を空売りすることで、市場変動の影響を軽減しながら利益を追求します。この戦略は、1949年に米国で誕生し、現在もなお多くのヘッジファンドのメイン戦略となっています。

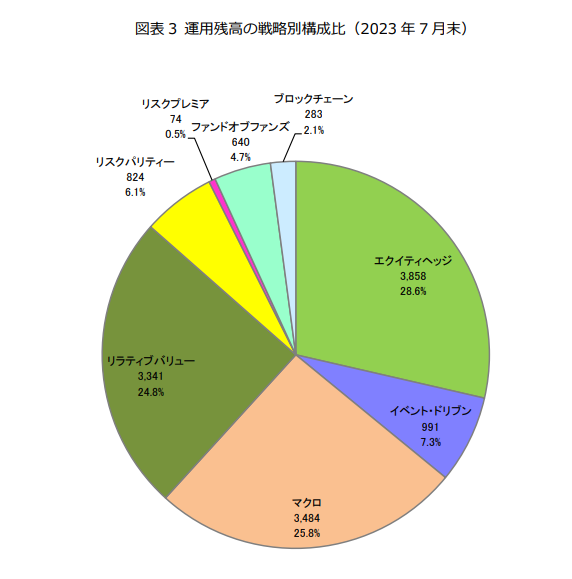

2023年7月末時点における運用残高の戦略別構成比は、以下の通りです。ロング・ショート戦略(エクイティヘッジ)が28.6%と最大になっています。

出典:日興リサーチセンター

マーケットニュートラル戦略

ヘッジファンドの中でも、マーケットニュートラル戦略が注目を集めています。この戦略は相場の動きに中立という意味で、相場や金利が上がっても下がっても利益を獲得できる投資手法です。このように、ヘッジファンドの運用手法は多岐にわたりますが、それぞれに特色があり、投資家たちに選ばれる理由になっています。

ヘッジファンドの投資対象は幅広いですが、以下に一部の代表的な投資対象をご紹介します。

株式

ヘッジファンドは、株式市場への投資に特化したファンドも存在します。株式の価格変動に左右されずに利益を追求するために、様々な戦略を用いて運用します。

債券

ヘッジファンドは、債券市場への投資にも取り組むことがあります。債券の価格変動や金利変動に対して、ヘッジを行いながら利益を追求します。

ヘッジファンドへの投資のメリット・デメリット

ヘッジファンドへの投資には、以下のようなメリットとデメリットがあります。

メリット

高い利益潜在性

ヘッジファンドは、市場の動向に関係なく、絶対リターンを追求することを目指しています。そのため、市場の上昇や下落に関係なく、高い利益の獲得が可能です。

リスク分散効果

ヘッジファンドは、多様な運用手法を用いて運用するため、投資リスクを分散できます。これにより、一つの投資対象に大きく依存することなく、安定した収益を追求することが可能です。

デメリット

高い投資金額

ヘッジファンドは、市場変動に左右されずに収益を狙える投資戦略である「ロング・ショート戦略」をはじめ、多様な運用手法があります。しかし、最低投資金額は一般的に1,000万円以上で、投資家は主に機関投資家や年金基金、または富裕層の投資家などが中心です。

ただ、最近では少額からの投資を受け付けるヘッジファンドも増えてきています。ヘッジファンドは、規制の少ない私募ファンドであり、一般の個人投資家が投資するのは難しいですが、最近の動向からは、より多くの人々に投資の機会が提供されるようになってきているようです。

リクイディティ(流動性)リスク

ヘッジファンドは、一般の投資信託とは異なり、一定期間にわたって資金を拘束することがあります。そのため、一時的に資金が必要となった場合でも、解約できないリスクがあります。

ヘッジファンドへの投資を検討する際のポイント

ヘッジファンドへの投資を検討する際には、以下のポイントに注意してください。

リターンの過去実績

ヘッジファンドの過去のリターンを確認し、安定した利益を追求しているかどうかを確認しましょう。

投資方針とリスク管理

ヘッジファンドの投資方針やリスク管理体制を把握し、自身の投資目標に合致するファンドを選ぶことが重要です。

手数料と報酬体系

ヘッジファンドの手数料や報酬体系を理解し、投資のトータルリターンを考慮して決定しましょう。ヘッジファンドの運用には、運用残高の1〜2%程度の管理手数料と、利益に対する成功報酬10〜20%がかかります。ただ、ヘッジファンド業界では、預かり資産の2%の手数料と、運用益の20%の成功報酬を顧客から受け取る「2:20」の手数料体系が一般的です。この手数料は、インデックスファンド型の投資信託の手数料と比べると非常に高いため、投資家にとっては慎重な検討が必要です。

ヘッジファンドへの投資を提供している証券会社やIFA(資産運用アドバイザー)については、信頼性や運用実績などを確認し、十分な情報収集を行うようにしてください。

まとめ

ヘッジファンドは、絶対的な利益を追求するための手段として注目されています。しかし、投資にはリスクがありますので、自身の投資目標やリスク許容度を考慮し、慎重に投資を検討してください。ヘッジファンドへの投資に関心のある方や、仕組みについて知りたい方にとって、この記事は貴重な情報となるでしょう。

一橋大学経済学部卒業後、証券会社でマーケットアナリスト・先物ディーラーを経て個人投資家・金融ライターに転身。投資歴20年以上。現在は金融ライターをしながら、現物株・先物・FX・CFDなど幅広い商品で運用を行う。