はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

本日のテーマは、「富裕層がインデックスファンド以外の金融資産にも投資する理由」です。最近、インデックスファンドという金融商品が流行っています。インデックスファンドとは、日経平均やS&P500というような、株などの指数にパフォーマンスが連動するような金融商品です。市場の指数に連動することや、運営をコストが安いことなどがメリットで、多くの方が投資されています。そのようなこともあり、富裕層の方も金融資産の中にインデックスファンドを組み入れる方が増えてきています。

一方で、富裕層の方が金融資産の中の全てをインデックスファンドに投資されるかというと、実はそれほどではないと思います。正直、私は今までに1人も見たことがありません。今回は、富裕層の方がインデックスファンド以外の金融資産に投資する理由について詳しくご説明できればと思います。

▼今回の内容はYouTubeでご覧いただけます

結論:富裕層の方ほど多様な資産運用の目的を持っているから

今回はズバリ結論からお伝えします。富裕層の方がインデックスファンド以外の金融資産に投資する理由は、富裕層の方ほど多様な資産運用の目的を持っているからと考えています。

インデックスファンドだけで金融資産の投資の目的が100%完結するのであれば、100%インデックスファンドに投資していただいたらいいと思います。ただ一方で、インデックスファンドだけでは得られない経済効果や投資目的がたくさんあります。富裕層の方ほど、そのようなご要望が多くあり、インデックスファンドの投資だけではそれが完結できないので、インデックスファンド以外のいろいろな金融資産にも投資するわけです。

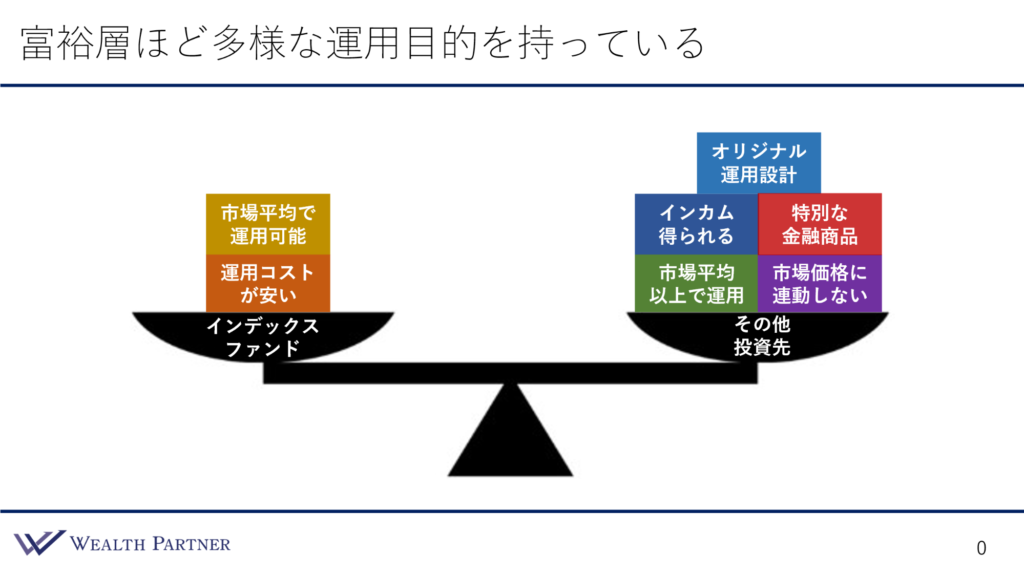

では、どのような多様な運用目的があるのでしょうか。こちらのイラストをご覧ください。

富裕層の方の多様な資産運用の目的とは?

左側がインデックスファンドです。右側がその他の投資先で得られる運用目的(経済効果)を天秤にかけたものになっています。それぞれ見ていきましょう。

インデックスファンド

インデックスファンドの投資効果の1つ目は「市場平均で運用可能」です。日経平均やS&P500に連動するので、非常に平均的な運用ができるので、わかりやすさのメリットがあります。

2つ目は「運用コストが安い」です。年間の信託報酬は、アクティブファンドよりも安く、何分の1かのコストになるので、効率的に運用できるのがメリットになっています。インデックスファンドの主なメリットは以上の2つです。インデックスファンドだけに投資した場合、この2つの効果が得られますが、逆にいうと、それしか得られないといえます。

オリジナルな運用設計

一方で、その他の投資先に投資するとどのような経済効果が得られるのかが天秤の右側です。1つ目は「オリジナルな運用設計」です。例えば、債券のポートフォリオを組むことにより、その方のご希望や考えに一番合っている形に設計できます。いろいろな債券や株を組み合わせることにより、その方だけの100%オリジナルのポートフォリオが作れるのです。

富裕層の方は、オーダーメイドの自分に100%合った形を求めて運用したいという方が多いので、そのようなメリットがあります。それはインデックスファンドではできないことです。

インカムゲイン

2つ目は「インカムゲイン」が得られることです。インデックスファンドの場合、配当金や債券のような利息が出ないので、インカムゲインを得て何かに使いたい方にとっては、合わない金融資産になります。その他の債券や配当が出るようなものに投資すればインカムゲインが得られるので、そのような目的がある方は、その他の投資先に投資する必要があります。

市場平均以上で運用

3つ目は「市場平均以上で運用」です。市場平均で運用するのがインデックスですが、それ以上のパフォーマンスで運用したい場合は、市場平均以上で運用できるような金融商品を探して投資する必要があります。平均で良い方はインデックスファンドで良いですが、それ以上のパフォーマンスを取りたい方は、その他の投資先に投資する必要があるわけです。

特別な金融商品

4つ目は「特別な金融商品」です。ヘッジファンドといわれる金融商品もありますし、特定の金融機関しかアクセスできない金融商品などもあります。インデックスファンドのように、誰でもいつでもどこでも投資できる金融商品とは違い、スペシャルな金融商品を求めている富裕層の方は多くいらっしゃるので、そのような方はその他の投資先に投資する必要があります。

市場価格に連動しない

5つ目は「市場価格に連動しない」です。これも富裕層の方にとっては大事です。インデックスファンドは市場平均でわかりやすくて良いのですが、市場に連動して引っ張られるので、市場全体がマイナスの時でもプラスのパフォーマンスが出て、市場と逆の動きをするような資産を持っていないと、資産としての補完性が保てません。ですから、市場価格に連動しない資産も一部保有するということが、富裕層の方にとって大事になるのです。そのような経済効果は、インデックスファンド以外の資産に投資をしなければ発揮することができません。

インデックスファンド、その他の投資先、どちらがいいのか?

インデックスファンド以外に、その他の投資先でこのような経済効果が得られるわけですが、「インデックスファンド、その他の投資先、どちらがいいですか?」というご相談をいただくことがあります。インデックスファンドの目的で得られる経済効果だけで良いのであれば、インデックスファンドに100%投資していただいて良いですが、一方で、インデックスファンドで経済効果を求めていない、逆にその他の投資先のものだけで良い方であれば、インデックスファンドに100%投資せず、その他の投資先に投資することが良いです。

どちらの経済効果も得たいのであれば、50%:50%で投資をすれば良い話です。ですから、どちらが良い・悪いという話ではなく、どちらを求めているかにより、どちらに投資するかを決め、なおかつハイブリットな目的があるのであれば、その目的の度合いに応じて投資の割合を決めれば良いということです、インデックスファンドの目的が3割で、その他の投資先で7割の目的が得られると考えた場合、投資の割合を、インデックスファンドが3割、その他の投資先に7割、半々であれば1対1にするという投資をすると良いわけです。

以上が、「富裕層がインデックスファンド以外の金融資産にも投資する理由」になっていると思います。

インデックスファンド以外のファンドとは

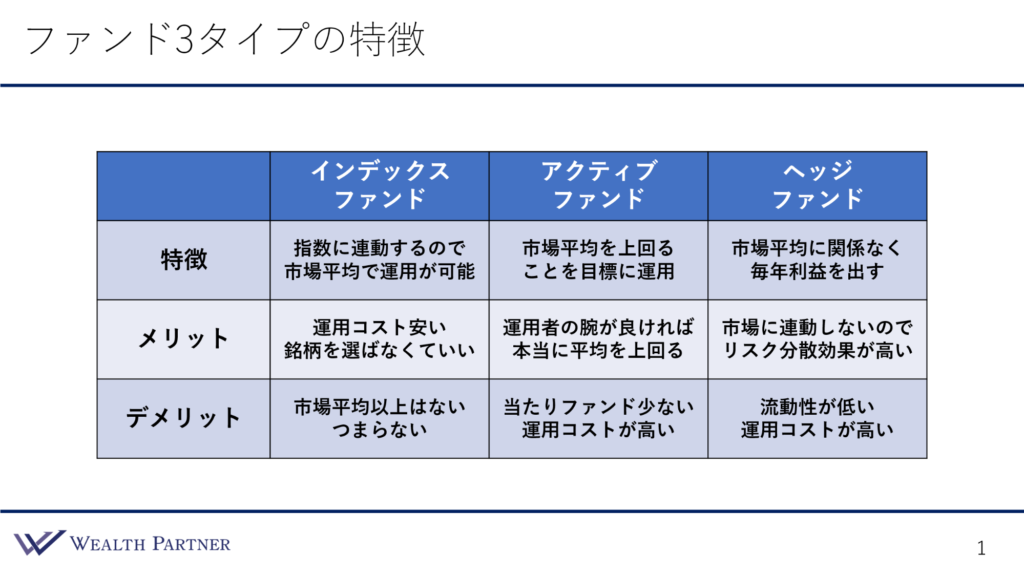

インデックスファンド以外にもファンドのタイプは主に2ファンドあり、全部で3ファンドあります。富裕層の方はインデックスファンドだけに投資するわけではなく、その他の2ファンドにも投資します。先ほどの運用目的にも関係しますが、こちらの3ファンドの違いを知ると、なぜ富裕層の方がポートフォリオの中にインデックスファンド以外のファンドを組み込むのか、わかりやすいと思いますので、ファンド3タイプの特徴についてご説明しましょう。

インデックスファンド

まずは、当該タイトルにあるインデックスファンドです。特徴・メリット・デメリットがあるので、特徴から見ていきましょう。指数に連動するので、市場平均で運用することができるのがインデックスファンドの特徴です。日経平均やS&P 500に連動しますし、その他のいろいろな指数のインデックスファンドがあるので、それに連動しており非常にわかりやすい点も特徴といえます。

インデックスファンドのメリット

次にメリットです。運用コストが安いのが一番のメリットかと思います。アクティブファンドやヘッジファンドより安いコストで運用できるので、投資効率が良いことがメリットです。また、平均で運用できるので、自分で銘柄を選ばなくていい点もメリットです。アクティブファンドやヘッジファンドの場合、どのファンドに投資するかが非常に重要ですが、インデックスファンドの場合は、どのインデックスファンドに投資しても、パフォーマンスはほとんど同じです。ですから、インデックスファンドの中で銘柄を選ばなくて良いという手軽さがメリットかと思います。

インデックスファンドのデメリット

デメリットももちろんあります。インデックスファンドは市場平均で運用できるので、ほとんどの場合、市場平均以上は得られないのがデメリットです。次に「つまらない」というのもデメリットかと思います。私ももちろんインデックスファンドで運用していますが、大体市場平均で、日経平均やS&P 500に連動するものなので、パフォーマンスがどうかなどは確認しません。ですから、非常につまらないというのは、デメリットになるかもしれません。それでいい方にとっては良いかもしれないですが、富裕層の方で、運用することをある意味楽しみにされている方もいらっしゃるので、平均だとつまらないという方にとってはデメリットかと思います。

アクティブファンド

次にアクティブファンドです。市場平均を上回ることを目標に運用することが特徴です。インデックスファンドの指数が日経平均やS&P 500が5%のパフォーマンスと仮定すると、それを上回り+6%や+7%で利益を出せたらこちらのアクティブファンドは勝ちといえるでしょう。逆に、+3%や+4%だった場合、プラスですが、インデックスファンドを下回るので、アクティブファンドとしてはよろしくありません。それであれば、インデックスファンドで運用した方が良いということになります。これがインデックスファンドとアクティブファンドの違いです。

アクティブファンドのメリット

アクティブファンドを運用するファンドマネージャー次第で、パフォーマンスは異なります。本当に腕が良いファンドマネージャーの場合、市場の平均を上回り、インデックスファンドを超えたパフォーマンスを出すことができるでしょう。実際に、そのようなファンドマネージャーに当たると、良いリターンを得られるのでメリットかと思います。

アクティブファンドのデメリット

デメリットは、市場平均で運用できるファンドを見つけることが難しいことです。確率的には、インデックスファンドを上回る、当たりのアクティブファンドを見つけるまでが結構難しいわけです。しっかり統計を取ってはいませんが、確率でいうと、インデックスファンドに勝っているアクティブファンドは、おそらく全体の1割から2割ほどではないでしょうか。ですから、目をつぶって投資すると、8割~9割方インデックスファンドの方がパフォーマンスが良いです。それならばインデックスファンドに投資した方が良い、ということがアクティブファンドのデメリットといえるでしょう。

もう一つのデメリットは運用コストです。純粋にインデックスファンドより高いのは、インデックスファンドと比べたときのデメリットかと思います。

ヘッジファンド

3つ目はヘッジファンドです。ヘッジファンドはあまり一般的ではありません。このヘッジファンドこそ、大概の場合、富裕層の方しか投資しないといわれる金融商品です。

インデックスファンドやアクティブファンドはネット証券などを通して簡単に投資できますが、ヘッジファンドは特別なルートや金融機関とお付き合いがないと投資できないので、スペシャルな金融商品といえるでしょう。富裕層の方の投資にとっては一般的で、ポートフォリオに組み込むことが非常に多いと思います。

ヘッジファンドの多くは、市場平均に関係なく毎年利益を出すという「絶対収益」という考え方で運用しています。インデックスファンドは、日経平均が5%だった場合、5%で運用することが目的です。それを上回るのがアクティブファンドです。

ヘッジファンドは、どんなときでも、市場平均がマイナス5%でもプラス10%でも、どんなに値下がり、リーマンショックが起きた場合でも、とにかくプラスの利益でその年は終わるということを目標にしています。年次ベースで絶対に収益を出すことを信念にして運用しているファンドが多いのが、ヘッジファンドの特徴といえます。

ヘッジファンドのメリット

市場に関係なく利益を出すことを目的にしているので、市場に連動しないことがメリットです。市場に連動しないので、インデックスファンドがマイナスになったとしても、プラスの利益を出し、資産全体で見ると補完性が高くなり、リスク分散効果が高いといえます。これはメリットかと思います。

ヘッジファンドのデメリット

デメリットは主に2つです。まずは流動性が低いことです。インデックスやアクティブファンドは売却の注文を出して1週間後にはキャッシュになりますが、ヘッジファンドは、基本的に1ヵ月以上はかかると思います。長いものだと数ヶ月かかってようやく現金として戻ってくるという意味で、流動性が低いことがデメリットかと思います。

もう一つはアクティブファンドと同じで、運用コストが高い点です。アクティブファンドよりももう一段階運用コストが高いのがヘッジファンドの特徴だと思います。アクティブファンドのコストプラス成功報酬がかかります。そのファンド自体が利益を出したら、そのうちの2割ほどを運用者に返さなければならない、コストとして払わなければなりません。アクティブファンドよりも高い運用コストというのがデメリットといえるでしょう。

このように、世の中にはファンドが3タイプあります。もちろん富裕層の方もインデックスファンドにも投資しますが、やはり市場平均だけではつまらなかったり、市場に連動しすぎても困ったりするわけです。市場に連動しすぎてしまうと、全体がマイナスのときにマイナスになってしまうので、そのようなものと関係なくプラスの利益を出してほしいと考えている方がいらっしゃいます。また、やはりスペシャルな金融商品を求めてヘッジファンドに投資される方が多いので、インデックスファンドだけでなく、アクティブファンドやヘッジファンドにもバランスよく投資する方が多いのではないでしょうか。

実際の富裕層の投資例

今回は、「富裕層がインデックスファンド以外の金融資産にも投資する理由」というタイトルでお話しさせていただいているので、資産配分の実例で、実際に富裕層の方がどのようにインデックスファンドとそれ以外の金融資産にバランス良く投資しているのか、丁度いいバランスについてお話しします。

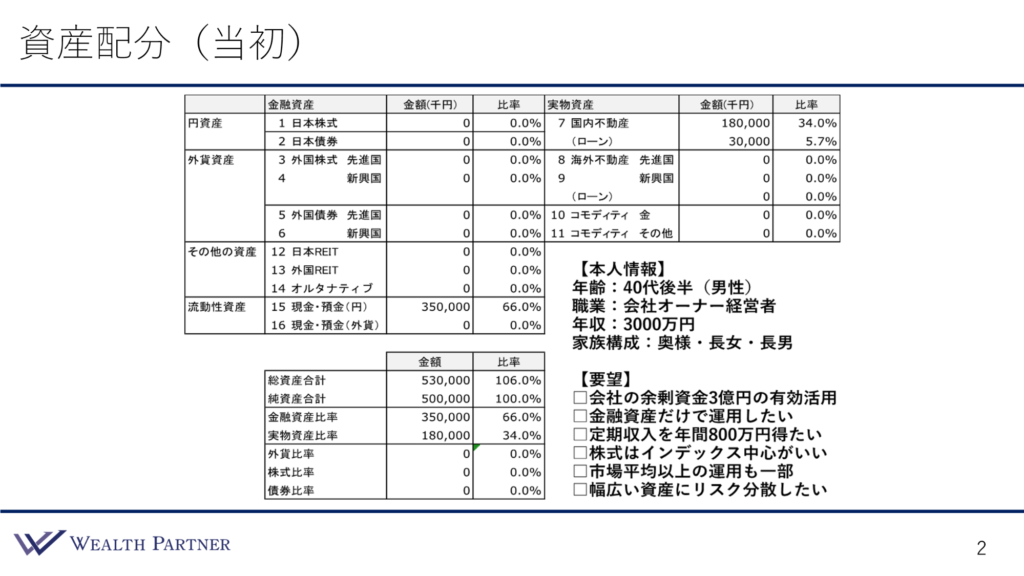

ご相談時の資産配分

ご本人様の情報は、

・40代後半の男性

・職業:会社オーナー経営者

・年収:3,000万円

・家族構成:奥様、ご長女様、ご長男様

・現預金が3億5,000万円、国内不動産が1億8,000万円と住宅ローンが3,000万円、純資産は5億円という資産状況です。

ご要望は、「会社の余剰資金の3億円を有効活用したい」ということや、不動産を除き、「金融資産だけで運用したい」、運用にあまり手間をかけたくないというご要望です。このような方は結構いらっしゃいます。その他の目的は「定期収入」です。今は会社からの役員報酬だけなので、それ以外の収入を増やしたいということで、「定期的な収入=インカムゲイン」を年間で800万円得たいというのが3つ目のご要望です。4つ目のご要望は株式への投資をしたいのですが、それに関してはいろいろなネットや本で読み、「インデックスファンドが良い」と考えています。5つ目は「一部、市場平均以上の運用もしたい」というご要望です。最後に「幅広い資産に投資してリスク分散したい」というご要望がある方です。

このように、運用目的が一つであるようなシンプルな考えの方はほとんどいらっしゃいません。多くの場合、この方のように複合的な運用目的を持っています。ですから、インデックスファンドだけではご要望を満たせないわけです。富裕層の方ほどご要望がたくさんあるため、インデックスファンドだけではそれが達成できず、いろいろな資産に分散するのです。

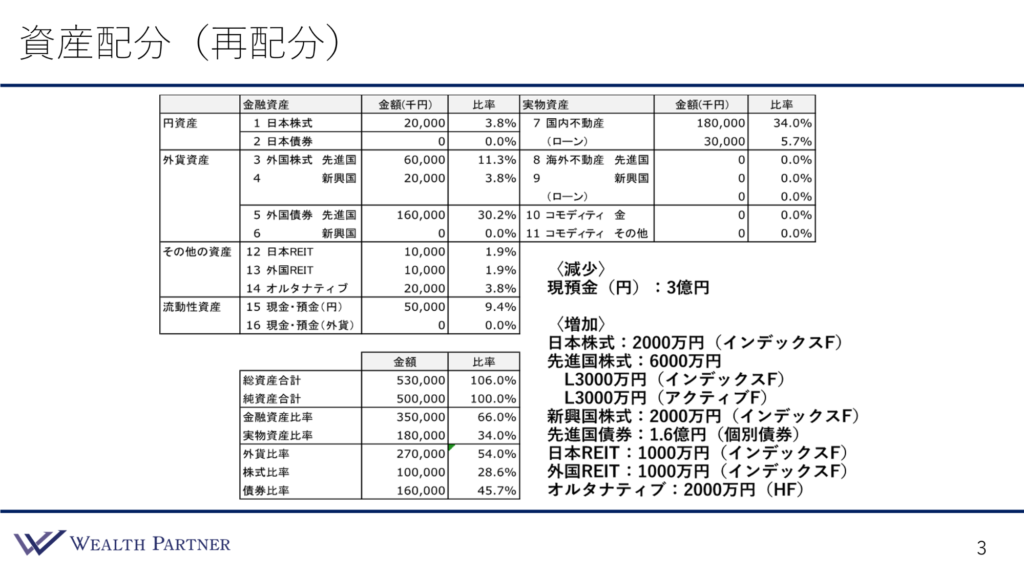

当社提案の資産配分(再配分)

いただいたご要望もインデックスファンドだけでは解決できません。ですから、インデックスファンド以外の金融資産にも分散して投資することをご提案させていただき、再配分させていただいたものが次の資産配分シートです。

ご要望通り、現預金を3億円使わせていただき、増加させた資産が右下にあります。今回、配分している資産と共にどのような金融資産に投資しているのか、( )の中に載せています。

日本株式(インデックスファンド)に2,000万円、先進国株式は6,000万円ですが、3,000万円はインデックスファンド、3,000万円がアクティブファンドです。次に、新興国株式(インデックスファンド)に2,000万円、先進国債券(個別債券)に1.6億円、こちらはファンドではなく、個別の債券に分散して投資しています。これは、800万円のインカムゲインを得るために、丁度5%の利回りだったので配分しています。インデックスファンドはインカムゲイン(利金)などがないので、このようなものに投資しているわけです。

日本REIT(インデックスファンド)に1,000万円、外国REIT(インデックスファンド)にも1,000万円、オルタナティブ(ヘッジファンド)に2,000万円投資しています。

再配分した資産全体に占めるインデックスファンドの金額は、9,000万円ほどです。その他の金融資産は個別債券やアクティブファンド、ヘッジファンドが2.1億円なので、割合としては、インデックスファンドが3割、その他の運用資産が7割という配分になっています。

この方のご要望を満たすためには、このような配分が最適です。インデックスファンド100%では達成できないので3割ほどに留め、7割をその他の運用資産に配分する形になりました。実際にこのような配分でバランスを取っている方が多くいらっしゃいます。

もう少し余裕のある富裕層の方の場合、インデックスファンドが2割で、その他の金融資産が8割という方もいらっしゃいますが、概ねこのようなバランスで運用される方が結構多いです。

まとめ

今回の「富裕層がインデックスファンド以外の金融資産にも投資する理由」についてまとめます。ポイントは4つです。

ポイント1)富裕層ほど多様な運用目的を持っているから

インデックスファンド以外に投資する理由としては、「富裕層の方ほど多様な運用目的を持っているから」というのが答えといえます。例えば、インカムゲイン(定期収入)を得たい方は、やはり個別の債券などに投資する必要があります。自分だけのスペシャルな金融商品を考えると、インデックスファンドから真逆の位置にあります。

また、オリジナルのポートフォリオを組みたい場合は、インデックスファンドでは難しいですし、市場平均以上で運用したい方や、市場価格に連動しない資産にリスク分散したい方は、インデックスファンド以外に投資をしなくてはなりません。富裕層の方ほどそのようなご要望が多くなるので、インデックスファンド以外に投資されている方が多いわけです。

ポイント2)外国債券は個別債券ポートフォリオでの設計が多い

インデックスファンド以外の金融資産では、外国債券に投資される富裕層の方が多いです。外国債券に関しては、インカムゲインをリアルに得たい方が多いので、個別のいろいろな債券に投資してポートフォリオを作り、運用する方が多いと思います。

ポイント3)アクティブファンドやヘッジファンドにも投資するのが一般的

インデックスファンドに投資する方はもちろん多いですが、インデックスファンドにも投資しつつ、アクティブファンドやヘッジファンド、お伝えしたようなファンド3タイプ、それぞれのファンドにバランスよく投資することが一般的です。

インデックスファンド1:アクティブファンド1:ヘッジファンド1のようなバランスや、インデックスファンドの割合を高くしたい方の場合、インデックス1:アクティブファンド+ヘッジファンド1、というバランスで運用される方が多いと思います。インデックスファンド100%で運用される方を私は見たことがありません。

ポイント4)金融資産のインデックスファンドの割合は2割、3割が多い

私が見てきた富裕層のケースでは、金融資産全体のインデックスファンドの割合は、大体2割、多い方で3割ほどです。あとは、その他の資産という形で運用されている方が多いです。

インデックスファンドはわかりやすく、運用コストも安いので非常に良いと思いますが、どちらかというと資産形成層向けの金融商品というイメージが強いです。さまざまなご要望がある富裕層の方ほど、インデックスファンド以外の資産に投資しているのではないでしょうか。

本日は「富裕層がインデックスファンド以外の金融資産にも投資する理由」という内容でお届けさせていただきました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中