皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

目次

はじめに

本日のテーマは、「医師が作る初めての資産管理会社マニュアル」です。多くの医師の先生から、資産管理会社についてご相談いただきます。医師の先生方の収入は世の中の平均からするとかなり高い水準になっており、所得税の負担が重いため、資産管理会社(法人)を作ることによってその負担を軽減することや、上手く資産を増やすような施策ができないか、というお悩みや課題があるので、ご相談が多いのではないかと思います。医師の先生でも資産管理会社を保有していない方が世の中には圧倒的に多いと思いますので、今回は資産管理会社を保有していない方向けに、初めて資産管理会社を作る方がどのような考えでどのように作っていくとよいのか、初歩的な内容でお話しできればと思います。

資産管理会社のメリット

まずは資産管理会社のメリットをお伝えします。分かりやすく要点だけをまとめました。

ポイントは4つあります。

ポイント1)個人と法人での所得の分散が可能

個人と法人での所得の分散が可能であるということです。医師の先生方の前提として、個人の収入は1,000万円~2,000万円等非常に高いです。個人に収入があると、今後、何かで投資して運用していって利益が出たとしても、税金が非常に高い水準になってしまい、もったいないわけです。ですから、これから資産運用する資金に関しては、個人とは切り離して法人を作り、その法人で資産運用するのがよいと思います。所得の分散が可能である点が法人(資産管理会社)のメリットになります。このようなご希望が多いので、収入(所得)が高い医師の先生にとっては、所得の分散ができる法人は非常にメリットが高いと思います。

ポイント2)業務報酬の一部を法人で受け取れば効果が高い

できる方であれば非常に効果が高いメリットです。お勤めの医師の先生であれば、クリニックや病院から受け取っている業務報酬の一部を、作った資産管理会社(法人)で受け取ることができると、非常に節税効果が高くなります。例えば、個人の収入として2,000万円を受け取っていたとして、半分の1,000万円を法人で受け取り、残りの1,000万円を個人で受け取ることによって所得を分散でき、個人の所得税率を下げることができます。そして、法人の1,000万円のうち経費などを計上して、さらに税率を下げることができますので、トータルの課税負担がかなり低くなります。

ただし、これができる方はかなり限られています。業務報酬の一部を法人で受け取るのはハードルが高いことも多いので、お勤めのクリニックや病院に確認する必要があります。また、医療行為に対する報酬を法人に出すことは難しく、経営・管理・社員教育などの医療行為以外の部分に対する対価として受け取る名目でなければ、基本的には難しいと思います。業務報酬の一部を法人で受けられる方にとっては、非常に節税効果が高い方法になりますので、トライしてみる価値はあると思います。

ポイント3)法人独自の経費計上ができる

個人ではできないこととして、法人独自の経費計上ができる点がメリットです。例えば、社宅や自宅が賃貸であれば、資産管理会社として借りて経費にできます。交際費は年間800万円まで使えますし、車両を経費で落とすこともできます。規程を作れば、会社の目的のための旅費であれば会社の経費になります。それらの経費と投資や業務報酬で受け取った利益を通算して、基本的に課税負担がかからない形にもできるわけです。

ポイント4)資産承継対策になる

最終的な相続税の軽減・相続争いの回避などの資産承継対策になる点です。ご高齢のお医者様にとってはメリットになります。お若い医師の先生にとっても、若いうちから資産管理会社を使って相続税対策をすることで、かなり中長期的に相続税の負担を減らすことができますので、非常にメリットがあると言えると思います。

会社設立4つのポイント

資産管理会社を設立する時のポイントがあります。決める内容として、これだけは押さえておかないといけないポイントや、設立した後にコストが増えたり、変えるのが面倒であったりする点がいくつかありますので、肝になる部分だけを絞ってご説明しましょう。

ポイントは4つです。

会社の種類

1つ目は会社の種類です。大体、株式会社か合同会社という種類の会社になることが多いです。基本的には同じですが、株式会社と合同会社の違いは、株式会社の方が、設立の際の費用が高かったり(30万円程度)、期間が3週間程度かかったりします。合同会社は、設立費用が20万円程度、期間は2週間程度です。費用が安くて期間が短いのが合同会社です。特別に希望がなければ、合同会社でよいと思います。

ただし、株式会社でなければできないこともあります。例えば、議決権がない株式(無議決権株式)を発行するなど特殊なことをやる時や、その会社で事業を行う際に外部から出資を募る場合です。これらは株式会社でないと難しいですが、多くの資産管理会社の場合は、そのようなことは想定されないと思いますので、基本的には合同会社でよいと思います。

役員

2つ目は役員です。基本的に、役員報酬を出したい場合は役員にする必要があります。役員報酬を出す可能性のある方がいる場合は、役員にしておいた方がよいと思います。おそらく、代表社員が医師の先生(ご本人様)、奥様、お子様、親御様は役員にしてもよいでしょう。会社設立後に役員を追加することもできますが、会社の登記を変更する必要があります。追加費用に数万円かかりますので、役員報酬を出す想定をできる方がいるのであれば、設立時に役員にしておくのがよいと思います。

株主

3つ目は株主です。株式会社でも合同会社でも株主を決めなければなりません。特にこの方にするという理由がないのであれば、基本的にはお子様を株主にすることが、相続対策上は良いと考えます。ただし、お子様が15歳未満の場合、会社設立時から株主にはなれませんので、その場合、最初はご自身が株主になって、後にお子様に株式を贈与して、お子様を株主にする必要があります。

例えば、最初に100株発行するとしたら、1株を議決権株式にし、残りの99株を無議決権株式にしてお子様に渡すことが多いと思います。普通株式(議決権株式)を持っている方が会社の全てを決定できることになっています。お子様が何かしようとしても、議決権株式を親御様(ご本人)が持っておくことで、会社の支配権をコントロールしながら、財産的にはお子様に渡すことによって相続的に有効に進めていくことができるのです。会社設立時からご本人が株主になることも多いのですが、年齢が60歳以上で、不動産後資産管理会社で保有して相続税評価を下げる効果を得たい場合は、ご本人が株主になる必要がありますので、ご留意いただければと思います。このような点に議論が必要な場合は、相続が得意な専門家に相談しながら進めていくとよいでしょう。

資本金

4つ目は資本金です。資本金に関しても、特段理由がなければ、1,000万円未満に設定するのがよいと思います。例えば、500万円・300万円・100万円でもよいでしょう。資本金が1,000万円以上の場合、初年度から消費税の課税業者になってしまいます。1,000万円未満の場合は2年間免税業者となり、その後は売上によって決まる形になります。住民税も変わってきます。資本金が最初から1,000万円超の場合、赤字の場合でもかかる住民税が18万円になるので、少し高くなります。1,000万円以下の場合、7万円ですので、1,000万円以上の場合は11万円ほどコストが上がってしまいます。多少ではありますが、そのようなデメリットがありますので、消費税と住民税の観点から、資本金を1,000万円未満に抑える方がよいと思います。

資産管理会社の活用イメージ

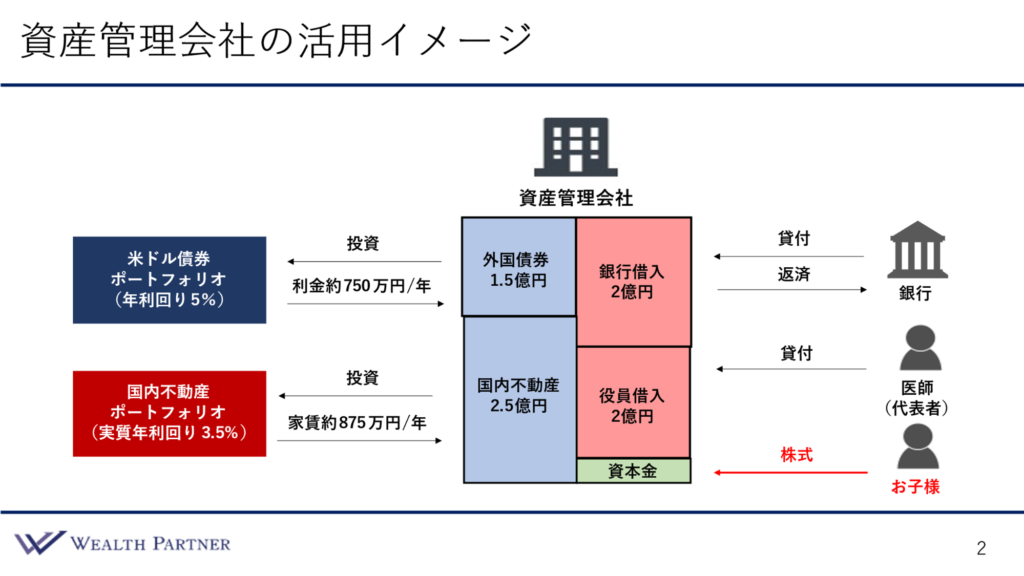

最後に、資産管理会社の活用イメージについてお話しします。多くの医師の先生方が資産管理会社を作って運営していることを分かりやすく示した活用イメージがこちらになりますのでご覧ください。

資産管理会社が中ほどにありまして、ボックスの中はバランスシートです。資産・借入があって純資産がどうなっているかを表しています。右側が、医師の先生・お子様・銀行との関係、左側は、何に投資しているかを表しているイメージです。医師の先生は資産管理会社の代表者で、ご自身で運用するのではなく、資産管理会社に2億円貸付して、運用の原資にしています。また、銀行からも不動産融資を受け、2億円の借入をしています。

ポイントは右下のお子様です。

お子様が株式を持っていて、資本金をお子様が入れている形になっています。こちらは、先ほど株主のところでお伝えしたように、この部分が相続税対策になるわけです。このような資本と借入(負債)で、左側が資産の状況になっています。外国債券と国内不動産に投資していて、外国債券に1.5億円、年利回り5%の米ドル債券に投資しているポートフォリオです。利金は年間約750万円を毎年得ることができています。国内不動産は、借入も使って2.5億円投資し、実質利回りは3.5%の物件で、投資利回り(家賃収入)は年間約875万円得ている形です。こちらの資産管理会社は、毎年1,600万円程度の売上が上がります。資産管理会社のメリットでお伝えした、資産管理会社の経費が500万円だとすると、残りの1,000万円強が会社の利益として残ります。残った利益の1,000万円から法人税が30%引かれると、残りは700万円となり、右下の純資産として資本金のところに残ります。これが毎年700万円とすると、10年で7,000万円、20年で1億4,000万円、30年で2億1,000万円積み上げられていくわけです。誰の資産として積み上げられていくかと言うと、こちらのイメージの場合、株主はお子様なので、お子様の資産として積み上げられていきます。お子様が株式を持っていますので、毎年700万円の資産がお子様の名義で増えていきます。ご自身の名義で増えていくと、最終的にその資産に相続税がかかってしまいます。お子様名義で増えていくことによって、その純資産はすでにお子様の資産になっているわけですから、相続税の対象ではなく、承継済みの資産になります。中長期的な承継対策になるのが、こちらの資産管理会社なわけです。

これが最初のメリットでお伝えした相続税対策になるところです。お子様が資産を承継することが確定していますので、相続争いにならないことに寄与する理由となっています。

本日は「医師が作る初めての資産管理会社マニュアル」という内容でお届けさせて頂きました。資産管理会社は、その方の状況や考えによって、その形は千差万別です。最後にお伝えした資産管理会社のイメージは、あくまで、多くの方がこのような形で運用しているという最大公約数のお話です。ご希望がある方は、是非とも直接私たちにご相談いただくか、税理士や専門家にご相談していただくのがよいと思います。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中