はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

本日のテーマは「医師の資産を守るヘッジファンド投資入門」といった内容でお届けしたいと思います。皆様はヘッジファンドと呼ばれる金融商品を聞いたことがありますでしょうか?もしかしたら新聞で読んだことがあるとか、お知り合いからとか金融機関の方から聞いたことがあるという方がいらっしゃるかもしれないのですが、実はこのヘッジファンドという金融商品というのは、医師の先生方の資産を安定的に運用して資産を守るのには、実は最適な資産です。

今回、あまり見聞きされたことがない方が多いとは思いますので、このヘッジファンドと呼ばれる金融商品の基本について、入門編ということで分かりやすくお話ししていきたいと思います。

▼今回の内容はYouTubeでご覧いただけます

目次

ヘッジファンドとは?

まずこのヘッジファンドとは何かという、分かりやすい、ざっくりした定義をお伝えできればと思います。このヘッジファンドというのは、何をヘッジしているのかというのが、このファンドそのものを表している言葉になるのですが、リスクをヘッジする。つまり回避です。リスクをヘッジ回避して、皆さんのご資産を安定的に増やす、成長させる、その目的のために存在する金融商品のことをヘッジファンドという風に呼びます。

ヘッジファンドというと、一見するとハイリスクハイリターンな運用ばかりしているイメージだったりとか、あとはハゲタカファンドのようなイメージで、海外のファンドが、日本の企業を割安に買い叩いて、また高く売却するような、そういうイメージがあるかもしれないのですが、本来の意味は、そういった大きなリスクは取らないようにして、できるだけ安定的に毎年コツコツと利益を出して、お金を預けてくれた方に利益を還元する。こちらが本来のヘッジファンドの存在意義と言いますか、金融商品の性質ということになりますので、ご理解いただければと思います。

何故そのようなことができるのかと言いますと、世の中によくある証券会社である、ネット証券とか、対面の証券会社であるファンドに関しては、そのファンドにお金を預けますと、そのファンドは色々な会社の株を買う、購入する、持っているだけというファンドが多いのですが、このヘッジファンドというのは買うだけではなく、いわゆる空売りです。売ったということを仮定して、株が下落すると、その株を借りてきて、返済して、価格が下がった時でも利益が出るようなそういった仕組みを作っているので、この買うことと売ることを組み合わせるということをしているわけです。

ですので、大きく市場全体が上がったり下がったりするのに左右されずに、利益を安定的に出すことができるというような高度な運用と資産運用の管理をしていることによって、そういったリスクをヘッジして、安定的に資産を成長させるというようなことが実現している、可能にしているというヘッジファンドになります。というのがざっくりしたヘッジファンドの理解です。

インデックスファンド・アクティブファンド・ヘッジファンドの比較

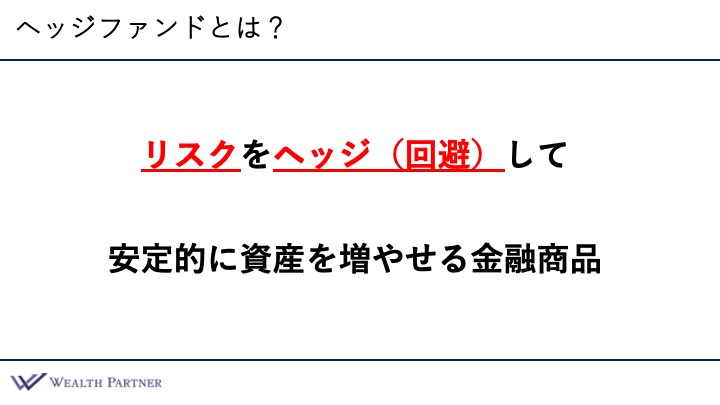

次に代表的な3種類のファンドの性質を比較してお伝えすることによって、ヘッジファンドをより正しく理解していただければと思います。主に世の中には3種類のファンドがあるという風に考えていただいていいのかなと思います。

インデックスファンド・アクティブファンド・ヘッジファンドの3つです。

インデックスファンド

左のインデックスファンドから簡単にご説明していきたいと思います。インデックスファンドというのはいわゆるインデックス(株式の指数)です。日経平均・S&P(アメリカの株の指数)です。そういったあらゆる指数があるのですが、その指数に連動することだけを運用の目標にして資産運用する。これがインデックスファンドです。

ですので、メリットとしては指数に連動しますから、運用状況を把握しやすかったり、運用コストが安かったり、最低投資単位が100円から投資できたり、非常にそういった運用のしやすさとか分かりやすさというのがメリットになるわけです。なのですがデメリットというのは、日経平均やS&P以上に、指数以上に運用することは難しいというのがこのインデックスファンドの唯一のデメリットになるのかなと思います。指数ぐらいのパフォーマンスで、もういいよという方であれば、このインデックスファンドへの投資で事足りるわけです。

アクティブファンド

このインデックス(指数のパフォーマンス)を上回ることを目標にして運用するのが、真ん中のアクティブファンドです。日経平均が5%でその年を運用できたら、プラス2%の7%で運用するというのが、このアクティブファンドの目標です。それを目指して運用しているファンドというのがほとんどで、そういうのはアクティブファンドという風に呼ぶわけです。メリットとしては、そのアクティブファンドのファンドマネージャーが本当に優秀であれば、そういった指数を上回った運用をすることも可能だと思いますので、そういったファンドを見つけることができれば、投資するメリットがあります。

デメリットとしては、そういうファンド、アクティブファンド、指数を上回るファンドがたくさんあるかといったら、実はそんなことはありません。インデックスファンドが10あったとしたら、そのインデックスのパフォーマンス、指数を上回るアクティブファンドというのは恐らく1割・2割ぐらいしかありませんので、そういったアクティブファンドを見つけられればよいのですが、結構見つけるのが大変ということはありますので、その点がデメリットになるのかなと思います。

インデックスを上回って、指数を上回って運用がしたいという方々には、そのファンドを見つけられればですが、アクティブはおススメです。

なのですが、インデックスが、指数が-5%のパフォーマンスだったとして、アクティブファンドが-3%のパフォーマンスでしたということに、その年になったとします。そうすると、このアクティブファンドはインデックスファンドに2%勝っていますから、アクティブファンドとしては成功ということになるのですが、富裕層の資産運用をされている方にとっては、「ちょっと待てよ」と。

確かに指数には勝っているかもしれないのですが、「指数より+2%でも、結局-3%じゃないですか?」「自分の資産減っていますよね?」という風な不満があるわけです。

ヘッジファンド

そういったアクティブファンドの不満を解消するために生まれたのが、一番右側のヘッジファンドになるわけです。ヘッジファンドの最も多い根本的な考え方というのに絶対収益主義というのがあります。これはどういうことかというと、指数のパフォーマンス、インデックスが+10%・-20%・-30%だろうが、市場がどんな時でも毎年プラスの利益を安定的に出し続けますというのが、ヘッジファンドの根本的な考え方になるわけです。

株式市場がどういう風に動いていたとしても、一定の利益を安定的に出していく。富有層の資産を安定的に成長させるということを考えているのが、実はヘッジファンドなわけです。

メリットとしては、お伝えした通り、マーケットが暴落した時でも安定的に利益を獲得することが期待できるというのがメリットです。よいことばかりではなくて、デメリットは結構たくさんあります。売却しようと思った時に流動性が低いとか、あとは運用コストがインデックスファンドやアクティブファンドよりもちょっと高いとかです。高めになっています。あとは普通の証券会社やネット証券ではないわけなので、投資ルートが少ない。最低の投資単位が大きいわけです。インデックスファンドは100円や1000円等で運用できるのですが、ヘッジファンドは少なくとも、1000万円や2000万円は必要になってきますので、最低投資単位が大きいというようなデメリットもあるのですが、こういったデメリットを飲み込んででも、安定的に資産を運用されたいという富有層の方にとっては、このヘッジファンドというのは有用な投資先・金融商品ということになるわけです。

この代表的な3ファンドというのを比較して、医師の先生方が自分にとって、どのファンドが合うのかというのは、それぞれ皆さん違うとは思いますが、安定的に毎年利益を出して資産を成長させたいというお考えの医師の先生方は、実は結構多いと思います。

それなりに資産に余裕があって、まとまって1000万円、2000万円投資することができるという先生方にとっては、実はこのヘッジファンドというのが、有用な投資先になり得るわけです。ですので、どのファンドが絶対にどれがよいというわけではないのですが、その方にとってはインデックスがよいかもしれないし、アクティブがよいかもしれないし、ヘッジファンドがよいかもしれない。ニーズが皆さんそれぞれ違って、適切なファンドがそれぞれ違うわけです。そういう中でこのヘッジファンドはお金(資産)に余裕がある富有層の医師の先生方にとっては、一定のニーズがあるそういう金融商品(ファンド)ということができるのかなと思います。これが3ファンドの比較です。

各金融資産とヘッジファンドのリスク・リターン

「ヘッジファンドが安定的に運用できるのは分かった」

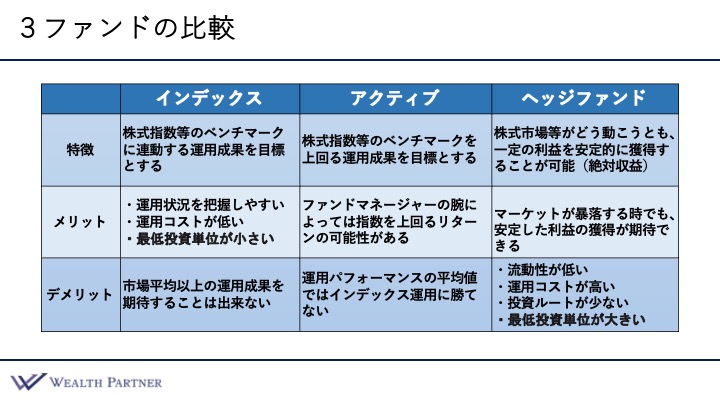

他の資産と比べてどうなのかというのを表したのが、こちらのリスク。どれぐらい値動きが激しいのかというのを表すリスクです。あとはリターン、過去どれぐらいリターンが出てきたかで、資産の収益性を表しているのがリターンというところなのですが、それを資産ごとにまとめたのがこちらの表になっています。

縦軸がリターンで横軸がリスクになっているわけです。リターンが高ければ高いほどよくて、リスクが低ければ低いほどよいので、左上であればあるほど、その資産というのは資産運用には向いている、優秀であるということが言えるわけです。

例えば日本株は、過去2000年から2020年までのデータから、実績リターン・リスクからこの表を作っているわけなのですが、日本株はリターンがどれぐらいかというと+1%なのですが、リスクは17%ありますので、期待リターン1%に対して、振れ幅(変動率)は上下17%あるので、かなり振れ幅が大きい。これだけ見ると、結構「博打に近い投資」ということが言えるわけです。

では、世界の株式にまとめて投資したようなイメージの資産が、真ん中辺りにある世界株なのですが、どうかというと、期待リターンだと+5%です。上下の振れ幅が15%ありますので、大丈夫なのでしょうが、その年によっては結構マイナスになる年もあります。上下15%は中々大きい振れ幅です。あと大きいものだと世界のリートです。リートシステムも結構リスクが高いです。期待リターンも高いのですが、+8%ぐらい期待リターンがあって、リスクが20%ぐらいありますから、年によってはかなり大幅にマイナスになる可能性もあります。

一方でヘッジファンドはどうかというと、一番左上にあるわけなのですが、期待リターン8%に対して、リスクが5%ということになりますので、8%の上下5%ずつですから、+13%から+3%の幅にその年の資産運用のリターンというのが収まる可能性が高いというのが、このヘッジファンドの各資産ごとのリスク・リターンということになります。

このリスク値に対する期待リターンの割合でいうと、非常に投資効率がよいということが言えるわけです。このようにリスクが低くてリターンが高い資産に運用をしておくと、安定的に利益を出してくれる可能性が高いと思いますので、そういった意味でヘッジファンドは有用な投資先というのは、この表を見ても分かるのかなと思います。

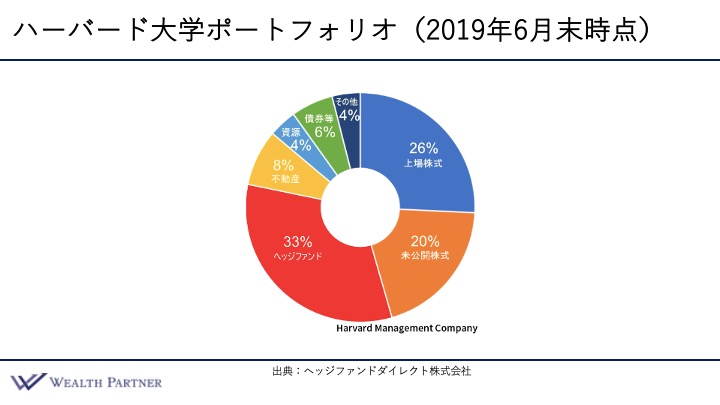

ハーバード大学ポートフォリオ(2019年6月末時点)

こちらはよく資産運用の本でよく見るのですが、ハーバード大学というアメリカの一流大学のポートフォリオです。資産運用で何に投資しているかを表したポートフォリオの分布なのですが2019年6月末時点を表しています。こちらを見ていただくと分かるように、一番大きい割合で投資しているのが実はヘッジファンドです。

資産全体の1/3を今回のテーマのヘッジファンドに投資していますので、ハーバード大学ぐらいの1000億円以上の資産を運用しているような大学で、いわゆる機関投資家と呼ばれる年金などと同格なわけです。そういった大学が超一流で優秀な人たちが運用もしていると思うのですが、そういう人たちが自分たちで株を運用せずに、ヘッジファンドの人たちにお金を預けて運用していること自体、しかも資産の1/3をヘッジファンドで運用しているわけです。このヘッジファンドの運用がどれぐらい有用性が高いか、ハーバード大学のポートフォリオを見るだけでも分かるのかなと思います。

まとめ

そういったところで、本日のテーマの「医師の資産を守るヘッジファンド投資入門」の最後にまとめをさせていただきたいと思います。

ポイント1)安定的に資産を成長させることが可能

1つ目がヘッジファンドというのは、安定的に資産を成長させることが可能な金融商品ということが、一言で言うと、言えるのかなと思います。多くの医師の先生方の資産運用の目標というのは、資産を数年で2倍とか3倍にするというよりは、安定的に毎年マイナスにはならずに、+数%から5%・6%ぐらいで運用できればよい、という先生方の方が多いのかなと思いますので、そういった意味で実はこのヘッジファンドの運用というのは、医師の先生方にとって、ニーズが高い、相性がよい資産ということができるのかなと思います。

そのマイナスがその年に-20%・-30%になるようなリスクを取って2倍3倍にされたいという方は少ないかなと思いますので、ヘッジファンドのように毎年4%・5%でも、安定的に運用できる方がよいという方が多いと思いますので、非常に相性がよいのかなと思います。

ポイント2)株式・債券に連動しない資産への分散効果

2つ目が分散効果が、実はヘッジファンドにはあります。株式や債券といわれる資産に投資されている方だと、最初に投資される方が多いと思うのですが、それで追加で投資する資産、株・債券だとそのままそれに連動しますので、株・債券が下落した時に一緒に下落してしまうのですが、ヘッジファンドという資産は多くのファンドが株・債券の動きとは違う動きをするヘッジファンドが非常に多いので、分散効果があるわけです。

この株・債券が下落した時に、一緒に下落せずに、逆に上昇するような動きをしてくれるファンドもありますので、そういった分散効果が期待できるわけです。

ポイント3)指数を上回る実績のファンド多数

3つ目が先程のインデックス(指数)を上回るファンドというのは、どれぐらいあるのかと思われるかもしれないのですが、この指数を上回るような実績のヘッジファンドというのは、実はたくさん存在していて、日本人の方でもヘッジファンドを専門で扱っているような証券会社の口座を作って、実際に運用することは可能ですので、夢みたいな話をしているのではなくて、実際に皆さんも投資が可能な話をしていて、そういうファンドも実際には存在はしますので、ご興味ある方は実際に投資しようと思えば投資できるということが言えるのかなと思います。

ポイント4)世界のエリート運用者に資産運用を委託

最後の4つ目が、世界のエリート運用者に資産運用を委託できる。こちらが、もしかしたらヘッジファンド投資の一番のメリットかもしれないです。先程お伝えしたようなハーバード大学の超一流の機関投資家のような人たちが、1/3のお金をヘッジファンドの運用者に、ファンドマネージャーに預けて任せているわけです。世界一と言ってもいいぐらいの世界トップクラスの大学が、自分たちで運用するよりヘッジファンドで運用した方がよいと認めて運用させているわけですので、それを私たち日本人も、実際に同じようなファンドにお金を預けて運用することができると思いますので、そういった意味で非常にメリットがあるのかなと思います。

日本のファンド、先程3種類のファンドでお伝えした、アクティブファンドであったり、ヘッジファンドのファンドマネージャーの違いでいうと、日本のファンドというのは、かなりサラリーマン組織です。お金を預けて運用する方法の方々もそういう方が多いのですが、このヘッジファンドに関しては超一流のすごい大学を出ている人たち、工学やAIを研究している人たちがこの利益を毎年安定的に出すという目的だけのために命を削って、毎日死ぬ気で運用して、利益を出して投資家の方に還元しているというのが、ヘッジファンドのファンドマネージャーになりますので、日本のいわゆる普通のアクティブファンドと、海外のヘッジファンドというのは段違いで投資する意味が全く異なりますので、せっかくお金を預けるのであれば、後者のヘッジファンドの方が、ファンドマネージャーの点を取っても良いのかなという風に考えております。

本日は「医師の資産を守るヘッジファンド投資入門」といった内容でお届けさせていただきました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中