目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

本日のテーマは、「医師が米国債に投資するべきタイミング」です。最近、医師の先生からいただく質問で一番多いのがこの質問かもしれません。今回は、医師の先生の皆さんが気になっている、アメリカが発行している米国債に投資するべきタイミングについて、私なりの考えをお伝えできればと思います。

▼今回の内容はYouTubeでご覧いただけます

https://www.youtube.com/watch?v=B-r6XgopVnc

米10年国債利回りの推移(過去30年)

米国債に投資するべきタイミングを考える上で、まずは、米国債の代表的な10年国債利回りが、これまでどのような推移で動いてきたのかを確認していきましょう。こちらは過去30年の米10年国債利回りの推移です。

20年前や30年前は非常に金利が高く、5%、6%、7%は当たり前でした。しかし、2007年やリーマンショック以降は、基本的にアメリカの経済が成熟してきて金利も下がってきました。そうすると、アメリカ国債の利回りも下がってきて、おそらく2008年や2010年以降は平均利回り2%~3%のイメージになっていると思います。

一方で2022年以降、アメリカのインフレがかなり顕著になってきて、それを抑え込むためにアメリカは金利を上げてきました。それによって米10年国債利回りも上昇しており、2022年から2年ほどの間はかなり上昇して、今、足元では4.3%くらいの利回りになっています。過去を振り返ると、2007年10月ぶりの金利の高さになっているので、16~17年ぶりの米国債の高利回りの状態であるといえます。

ただ、このチャートを見ていただいてわかるように、基本的に米国債の利回りは、アメリカという国の経済成長や物価上昇率、インフレ率に連動しています。どの国もそうですが、アメリカもそうなっています。昔は、これぐらい金利が高くても、アメリカの物価上昇率や成長率を考えると普通でした。しかし、それにはなかなか耐えられなくなってきたため、国の成熟とともに利回りも金利も、このように下がってきているわけです。

では、アメリカの今の経済の状況などを考慮したときに、利回りの相場はどれぐらいなのでしょうか。おそらく、アメリカの経済成長率は過去十数年あまり変わっていないので、過去の平均が相場の利回りといえると思います。そうすると、大体2%~3%が相場だと思います。ですから、その2%~3%を大きく上回っている、現在の4.3%の利回りは、非常に高利回りで投資のチャンスであるといえるのではないでしょうか。

米国債の投資タイミング(過去3年)

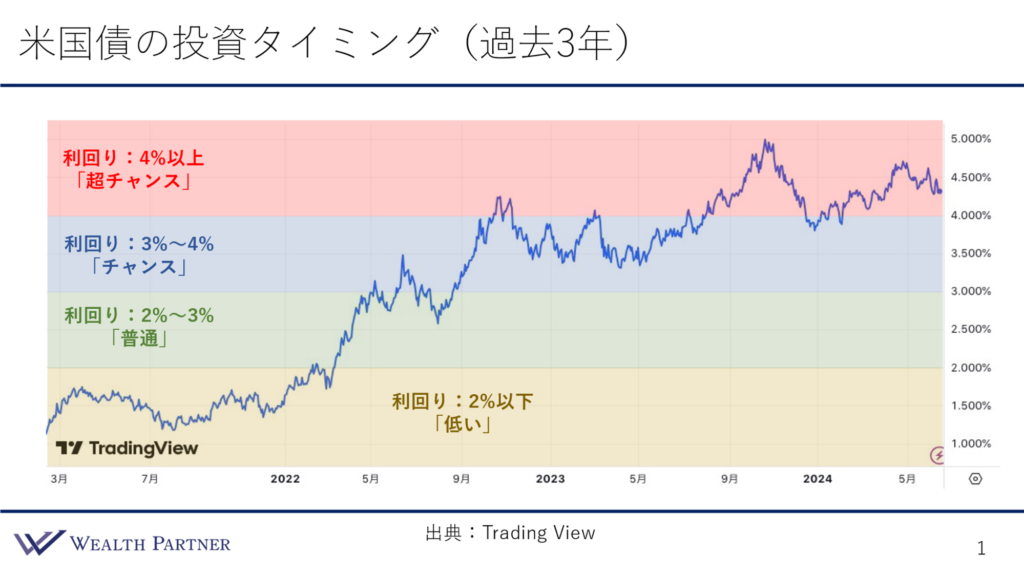

さらに米国債の投資タイミングをわかりやすくするために、米10年国債利回りの過去3年のチャートに変えて、それぞれ利回りの水準により、どれぐらいのチャンスなのかを表しました。

一番上の赤のところが利回り4%以上の水準です。利回り4%以上のタイミングはあまりありませんが、2023年後半から2024年に入ってからは、そのタイミングでした。4%以上は間違いなく「超チャンス」といえます。経済状況を鑑みた、アメリカの利回り相場が2%~3%とすると、そこを大きく上回っている4%以上は、超チャンスではないかと考えます。この水準であれば、間違いなく投資のタイミングとしては非常によいでしょう。

その次の青色は3%~4%です。4%以上ほどではありませんが、3%~4%であれば、まだまだチャンスといえます。2%~3%が相場と考えると、3%~4%はそれなりの「チャンス」といえるのではないでしょうか。2022年の中頃から2023年の前半までが大体3%~4%だったというイメージです。

次は利回りが2%~3%です。この辺が、今の経済状況を鑑みた、米国債の標準の利回りかと思いますので、2%~3%は「普通」の状況であるといえるでしょう。

一番下の黄色いところは、利回り2%以下の水準です。利回り2%以下は、結構低い水準かと思います。コロナショックによりアメリカがかなり量的緩和したタイミングはそうでしたが、過去を見てもそれ以外で起こっている状況はあまり見られません。2022年の1月~2月くらいまでは、2%以下の状況でした。こういった状況だと利回りの水準が低く、投資のタイミングではないので「低い」といえるでしょう。

米国債の投資タイミングをおさらいします。利回りが4%以上であれば「超チャンス」です。3%~4%でもかなりの「チャンス」です。利回りが2%~3%は「普通」の状態です。利回り2%以下は「低い」状態なので、チャンスではないといえると思います。

まとめ

今回のテーマである「医師が米国債に投資するタイミング」をまとめます。ポイントは4つです。

ポイント1)アメリカの実力を考えると利回り2%から3%が相場

アメリカの今の経済の実力を考えると、米国債の利回り2%~3%が相場と考えられます。ですから、その2%~3%からどれぐらい上回っているか、下回っているかで、その米国債への投資がチャンスかどうかを判断する基準にするのがよいと思います。

ポイント2)利回り4%以上の2024年は超チャンス

2%~3%が相場とすると、利回り4%以上の今現在(2024年)は、超チャンスではないかと個人的に思っています。ですから、「投資すべきタイミングはいつですか?」と医師の先生から聞かれると、林修先生ではありませんが、「今でしょ!と言わざるを得ない」とお答えしています。

ポイント3)利回りが下がっても3%から4%なら十分にチャンス

アメリカの金利は下がる見通しが強いです。アメリカの米国債の利回りではありませんが、実際に今年の9月に政策金利(短い金利)が下がる可能性が高いといわれています。また、徐々に金利が切り下がっていくことによって、米10年国債利回りは下がっていく可能性が高いと思われます。それでも、2%~3%を相場と考えた場合、利回り3%~4%の間であれば、十分にチャンスといえると思います。

ポイント4)2025年までが利回り3%以上のラストチャンスか

利回り3%以上が米国債投資のチャンスだとすると、いつまでそのような状況で投資できるのでしょうか?今の金利が下がっていく見通しなどを考えると、おそらく2025年中や2025年末頃までが、賞味期限の可能性が高いのではないでしょうか。おそらく、2025年中は利回り3%以上が維持される可能性が高いと思いますので、利回り3%以上での投資のラストチャンスになる可能性はそれなりに高いと考えます。

ただし、金利・相場のことなので、どうなるかわかりませんが、今多くの専門家の方々はそのような見通しを持っている方が多いですし、私もそのように思っています。

本日は「医師が米国債に投資するべきタイミング」という内容でお届けさせていただきました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中

が債券の種類について詳しく解説します!のコピー-300x157.png)