皆さん、こんにちは。株式会社ウェルスパートナー代表の世古口です。

本日のテーマは、「クレディ・スイス買収がCoCo債(AT1債)」に与える影響といった内容でお届けしたいと思います。

2023年3月20日に金融界にあるニュースが駆け巡りまして、それがスイスで最大手のUBSという銀行が2番手のクレディスイスという銀行を買収するというニュースでした。

クレディ・スイスに関しては、かねてより経営不安の噂がありまして、それが世の中全体の信用不安に繋がっておりましたので、この買収自体は、信用不安を収めるためにも大歓迎の出来事ではありましたが、実はその買収劇の裏で、CoCo債と呼ばれ、よく富裕層の方などが資産形成、資産運用 の一環として投資しているハイブリッド証券の一種がありますが、このクレディスイスのCoCo債に関して投資金額全額が損失になってしまうという、かなりショッキングな出来事が起こりました。

CoCo債に関しては、クレディ・スイスに限らず、多くの富裕層の方が投資している投資対象、資産になりますので、今回、この動画ではこのクレディ・スイス買収がCoCo債に与える影響について、わかりやすくご説明できればと考えております。

目次

クレディ・スイス買収による関連資産への影響

一連の買収によるクレディスイス関連資産への影響を見ていきたいと思います。

出典:日本経済新聞

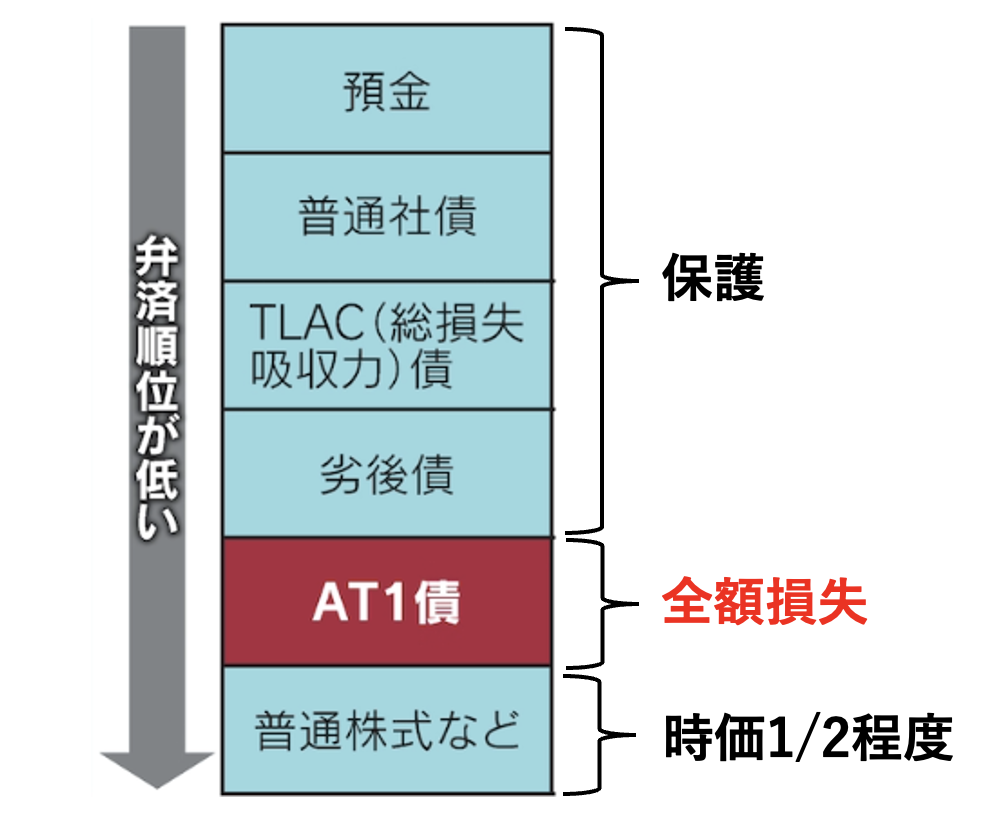

上の図をご覧ください。

上から、預金、普通社債、劣後債、AT1債、これはいわゆるCoCo債です。それから普通株式と並んでいます。

これは、クレディ・スイスという銀行の資産なので、こういった種類の資産になるわけです。どういう順番で並べられているかというと、クレディ・スイスという銀行が倒産した時に、このクレディ・スイスに残った財産を、クレディ・スイスの関連資産を持っている方に返済していくわけですが、それを基本的に上から返済していきます。預金を持っている方、社債を持っている方、劣後債、CoCo債、普通株式、を持っている順番に返していくわけです。ですから、倒産した時の弁済順位が上から下にいく毎に低くなっているということがいえるわけです。

今回のクレディ・スイスの買収によって、各関連資産を持っている方の資産はどうなったのか見ていきたいと思います。

まずは上の預金から劣後債までに関しては、基本的には保護されています。きちんと守られている形になっています。

一番下の株式を見ていただきたいのですが、株式を持っている方に関しては、買収報道前の株価に対して、買収した時のUBSの株式と交換するのですが、時価換算の価値でいうと、大体1/2ぐらいということになりますので、もちろん株式も時価は減っていますが、一応守られることになりました。クレディスイスの株式を持っている方は守られています。

次のAT1債、いわゆるCoCo債、ここが問題なのですが、このCoCo債に関しては、実は投資金額全額が損失になってしまう、ゼロになってしまうという結果になったわけです。この状態が明らかにおかしいわけです。

破綻した場合や何か問題があった時に、クレディ・スイスに残った財産を上から順に弁済順位になっていますので、上から順に返済していくという理論が、資本と負債の銀行の理論としてあるわけです。

ただ、今回の場合は、AT1債、CoCo債は全額損失になってしまって、株式の価値は減っていますが残っているという結果になったのが、圧倒的に明らかにおかしくて、私自身も到底納得できない結果になっています。銀行の株式はCET1比率などいろいろとあると思いますが、何かあった時でも株式が最初に損失を被るわけです。

資本が厚いから守られるというのがあって、AT1債、CoCo債を保有している人からすると、安心してCoCo債を持っているという側面が当然ありますので、株式が守られているのにCoCo債が損失になっている状態は正直あり得ないですし、そのようなことが起こると安心してCoCo債を保有できないわけです。

このようなことが起こると、そもそもCoCo債を持つのは危なくないの?となるわけです。今回の一連の買収によるクレディ・スイス関連資産の処理というのは、資本と負債の論理を覆す、天と地がひっくり返るような大事件といってもおかしくないと思いますが、それをスイス政府とUBSとクレディ・スイスという銀行は犯してしまったと考えています。

最終的には正直、自業自得だと思うのですが、CoCo債を発行できなくなったとすると、資金調達コストなどが上がりますし、このようなCoCo債を発行する時のコストも上がるわけです。もっと高い金利を払わないと資金調達できなくなるので、正直最終的には、長期的には自分たちの首を絞めるという結果になると思っています。

CoCo債への懸念点

具体的に今回クレディ・スイスのお話をしましたが、次にCoCo債全体に対する影響はどうなのかを確認していきたいと思います。CoCo債への懸念点です。

株式より劣後するリスク

主に4つありまして、1つ目が、株式より劣後するリスクです。株式よりCoCo債は守られているというのがありましたので、保有者は安心して保有できる。今の銀行の資本というのはすごく厚くて充実しているので、安心してCoCo債を持てたというのが魅力だったわけです。それで高い利回りが出るのが魅力だったのです。それが、株式より劣後してしまうということになると、投資リスクの方が大きくなるのではないかと判断するので、その魅力が半減してしまうわけです。これが実は大きな懸念になるわけです。

株式よりCoCo債が劣後しているというリスクがあると思われるリスクが1つ目の懸念点です。

規制当局判断の損失トリガー発動のハードルの低さ

2つ目が、今回のクレディ・スイスの件においては、CET1比率という損失のトリガーがあって、それが7%以下になると元本を削減するという損失のトリガーがあるのですが、もう1つの損失のトリガーとして、規制当局がクレディ・スイスはもう存続の可能性がないと判断した場合は、元本削減するというもう1つの損失のトリガーが付いていたのです。

このトリガーが今回発動されたということではありますが、ただ、規制当局判断の損失トリガー発動のハードルが低すぎないか?という話です。クレディ・スイスのCET1は14%あって、もう1つのCET1比率のトリガーが7%なので、自己資本(CET1)が半分とかにならないと、このCET1比率のトリガーには掛からない、それほど資本が充実した状況にもかかわらず、規制当局判断のトリガーを発動させるというのは、正直想定外というか、これほど資本が充実しているのに発動させるのかという驚きがあります。いわゆるハードルの低さです。

ここに関しては、他のCoCo債に関しても、それぐらいハードルが低いのではないかという懸念にも繋がると思いますので、そういったリスクはあると思います。これが2つ目の懸念です。

CoCo債市場(約30兆円)全体への影響懸念

3つ目が、全体的な話ですが、CoCo債市場が約30兆円ほどありますので、全体への影響が懸念されるべきかと思います。お伝えしたように、CoCo債の存在意義そのものに若干疑問符が付くような出来事でしたので、やはり全体への影響、価格などへの影響というのは懸念されるべきかと思います。これが社債市場全体に与える影響にもなるかと思いますので、そういったところも注意点かと思います。

金融機関の資金調達コストの増加懸念

最後4つ目が、今後、CoCo債を発行しづらくなるといったところを考えると、もっと高いコストを払わないと発行できないとなると、金融機関の資金調達コストが増加するということになりますので、それが経営を圧迫して、今回のような信用不安が起こるというリスクもありますので、このCoCo債への不信感というところは、あらゆるリスク、懸念に繋がってくるという側面が多大にあると思っています。

本当に今回のクレディ・スイス含め、スイス当局、UBSの行ったことは、相当に罪深いことではないかと考えています。

まとめ

今回のテーマの「クレディ・スイス買収がCoCo債(AT1債)に与える影響」のまとめをしたいと思います。

CS買収劇は資本と負債の論理を捻じ曲げる結末

1つ目が、これは何度もお伝えしていますが、今回のクレディ・スイス買収劇は、資本と負債の論理を捻じ曲げる最悪の結末だったと思います。本当に、スイスの金融史に泥を塗る判断というのをスイスの規制当局、UBS、クレディ・スイスはしたと思いますし、いつかこの報いを受けるのではないかと思っています。懸念点としては、もっとCoCo債市場全体に与える影響や、そのほかの金融機関などが、今後、CoCo債などを発行しづらくなる、そういったところが懸念点、リスクとしてあると思います。

CS買収発表後にCoCo債価格に大きな変化なし

2つ目は、今のところ、クレディ・スイス買収発表後の2023年の3月20日から3月22日の3日間のCoCo債の価格の推移を見ていても、特段、大きな変化はありません。一時的に下がったり上がったりしてはいますが、デイリーで価格を見ているとあまり大きな変化はありませんので、結果として今のところ大きな影響はないと言えると思います。ただ、今後どうなるかはわからないので、今後も注視していく必要があるわけです。

ECB・BOE監督下のCoCo債は株式に劣後しない

3つ目が、今回は、スイス中央銀行の判断ということで、株式をCoCo債より守るという結論になったのですが、ユーロ圏とイギリスの監督下の銀行に関しては、CoCo債というのは株式に劣後しない、要は、株式よりCoCo債の方を守るということを、ユーロ圏の中央銀行であるECBと、イギリスの中央銀行であるBOEが正式に発表していますので、基本的にそのようなユーロ圏に学んで、フランスやドイツ、イギリス、オランダなど、いろいろなユーロ圏の国々にある銀行であったり、イギリスにある銀行に関しては、かなり安心感を持ってCoCo債などを保有することができると思います。

今後のCoCo債市場を慎重に見守る必要がある

最後4つ目が、今回、クレディ・スイスの買収はこのような結果にはなりましたが、まだ買収は100%完了したわけではありませんし、もしかしたら破談になる可能性もゼロではありません。CoCo債が今後どうなるかというところも、まだまだ注視が必要かと思います。慎重に見守る必要があると思っています。ですから、CoCo債を今お持ちの方も、パニックになって売却する必要はないと思います。価格自体もそこまで大きく動いていないこともありますので、慎重に今後の対応を検討していく必要があると思います。

本日は、「クレディ・スイス買収がCoCo債(AT1債)に与える影響」といった内容でお届けさせていただきました。

現在保有されている債券に関するご相談も無料で承っておりますので、ページ下部にあるフォームからぜひお申し込みください。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中