皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

目次

はじめに

本日のテーマは、「事業会社オーナーの大半が『資産管理会社』も作る理由」です。事業会社オーナーの場合、保有している事業会社があるので、「資産管理会社は要らない」と思われる方もいらっしゃるかもしれません。しかし、規模の大きな売上・利益のある会社や純資産が厚い事業会社オーナーの場合は、大半の方が事業会社とは別に「資産管理会社」も作って運営しています。今回は、事業会社オーナーが敢えて「資産管理会社」も作って運営している理由についてご説明できればと思います。

事業会社と資産管理会社のイメージ

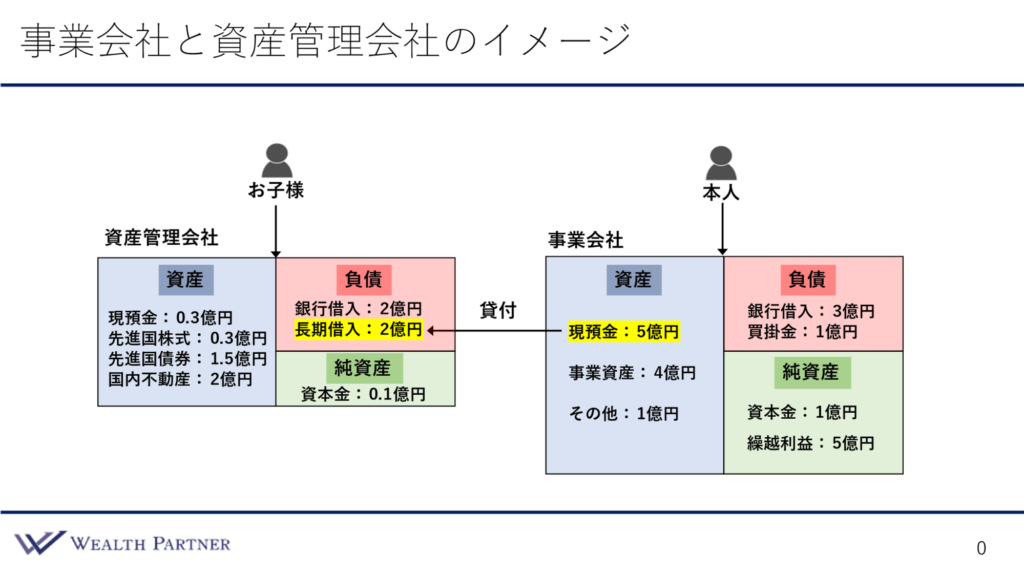

事業会社オーナーが資産管理会社を運営する場合、どういう形になるかというイメージをイラストで見ていただきましょう。

右側が事業会社のイメージです。ご本人が株の大半を保有している事業会社のバランスシートです。資産がたくさんあり、現預金も潤沢にあります。負債が4億円、純資産は6億円、繰越利益も貯まっている状態の事業会社の想定です。事業会社では事業を行って運営していくのですが、全く別に、左側のように資産管理会社を作ります。

お子様を株主にして資産管理会社を作ることが多いので、左側の上はお子様になっています。純資産に資本金が0.1億円とあるので、1,000万円をお子様が出して作った資産管理会社という前提になります。資本が薄い会社ですので、資金は元々ありませんが、ご本人が持っている事業会社の余剰現預金を資産管理会社に貸付けます。こちらの場合は、長期借入金が2億円となっていますので、事業会社の余剰現預金2億円を借入して、資産管理会社の運用資金にしています。

資産管理会社からすると、長期借入金が2億円という形です。その他に、銀行からも不動産融資の資金を2億円借入しており、トータルで4億1,000万円という資産管理会社の資産状況になっています。

資産管理会社は、左側の資産のように分散して投資しています。現預金を3,000万円残し、先進国株式に3,000万円、先進国債券に1.5億円、国内不動産に2億円を運用しています。

このように、事業会社オーナーの場合、事業会社とは別に資産管理会社を作り、お子様を株主にして、資産運用を行っていくというオーナーが実はかなり多いです。今回の資産管理会社は1つですが、事業会社とは別に2つ・3つと資産管理会社を作って運用している方も多いです。

まとめ

本日のテーマである「事業会社オーナーの大半が『資産管理会社』も作る理由」をお伝えします。その理由は4つあります。

理由1)事業会社の事業を行う資産と創業家の個人資産を完全に分別管理

事業会社の事業を行う資産と創業家の個人資産を、完全に分別して管理したいというご要望をお持ちの事業会社オーナーはかなり多くいらっしゃいます。

会社の規模も大きくなり、社員も増え、銀行からの借入もあり、外部の株主が一部の株を保有している事業会社オーナーの場合、事業会社では事業のみを行いたいと考えます。社員や銀行・外部株主などいろいろな方が見ていますので、事業会社で個人的な創業家の資産を運用することは非常にやりにくいからです。

銀行や株主に決算書を提出しなければならないシーンも考えられますので、個人的な資産運用を事業会社では行いづらいわけです。ですから、創業家の資産と事業会社を完全に分け、事業会社では完全に事業だけの資産を持ち、創業家で資産運用するというように、完全に分別して管理するという希望の方が多いので、事業会社オーナーでも資産管理会社を作るケースが多いのではないかと思います。

また経費に関しても、事業会社では外部からの目もあるので、純粋に事業的な経費だけを使用し、創業家が作った資産管理会社で資産運用に必要な経費を計上していくという、分けることによる経費計上のしやすさもあると思います。接待の交際費は、1つの会社でいくらまでと限られているので、さらに1つ・2つ資産管理会社を作ることによって、経費の上限額が増えていきますので、使いやすくなってきます。

理由2)資産管理会社の方が不動産融資を受けやすい

若干テクニカルではありますが、理由としては大きいものです。資産管理会社の方が、圧倒的に不動産融資を受けやすいです。事業会社は事業を行うために存在していると銀行は認識しているので、お金を貸す際に、投資する不動産というより事業会社への事業融資というイメージになります。借入の期間も短くなってしまいますし、短期融資のイメージも強くなりますので、不動産融資には向いていません。

不動産融資の場合は、「資産管理会社は純粋に不動産の管理だけを行う会社」「資産管理会社で資産管理を行うための不動産投資」という立て付けの方が、銀行もお金を貸しやすいわけです。銀行は、貸したお金が事業で使われることによる事業リスクを取りたくないのです。

ですから、資産管理会社の方が不動産融資を受けやすく、不動産投資・不動産管理を行うのに向いているという点でも、資産管理会社を作って運用する、この理由のためだけに資産管理会社を作る事業会社オーナーもいらっしゃいます。これも大きな理由の1つではないかと思います。

理由3)相続税対策(お子様名義で資産を増やす)

相続税対策を理由に資産管理会社を作る方も多いです。先ほどのイラストでも分かるように、資産管理会社はお子様を株主にして相続税対策としているケースが多いと思います。

お子様が株主の資産管理会社を作って資産運用していくことで資産が増え、資産管理会社の純資産が厚くなった分は、お子様名義で資産が増えていくことになるので、相続税対策になるのです。増えていった分は本人の相続財産ではなくなりますので、時間をかけると非常に大きな相続税効果が見込めます。

事業会社でお子様が株主になっていれば、事業会社で資産運用をしても同じことになるのですが、事業会社は、ご本人が株主であることが圧倒的に多いです。

基本的には、お子様を株主にしておけばよいという話ですが、最初から会社が大きくなることを想定して株主をお子様にしておくことはあまりありません。

また、それなりに事業会社が大きくなってからお子様ができる方もかなり多いので、事業会社の株主がお子様であることは少なく、ご本人が株主であることが殆どです。

ですから、お子様が株主の資産管理会社を新たに作り、事業会社から余剰資金を貸付け、資産管理会社で運用するという相続税対策として資産管理会社を作る方が多いのではないかと思います。お子様が2人・3人・4人いらっしゃる場合は、お子様ごとの名義の管理会社を作り、それぞれに貸付けをして運用する方が多いわけです。

理由4)相続争い対策(事業会社の承継者との不公平を解消)

相続争い対策で資産管理会社を作る方も多いです。事業会社オーナーですので、事業会社を承継することが想定されます。

事業会社は代々引き継いできた会社なので、こちらをご長男様に承継するという前提になると、他にお子様がいらっしゃる場合、ご長男様との間にかなり格差が生まれてしまいます。資産をたくさん持っているのは事業会社ですし、純資産も厚いので、資産だけで比較すると、圧倒的に事業会社を承継した方が有利なわけです。

ですから、そのような格差を解消するために、ご長男様は事業会社を承継し、その代わりに、次男様やご長女様には資産管理会社を別途作り、資産を成長させてそれぞれ渡します。

このように事業会社の承継者との不公平を解消して、将来的に相続争いを回避するという、相続争い対策という理由で資産管理会社を作る事業会社オーナーも多いと思います。

本日は「事業会社オーナーの大半が『資産管理会社』も作る理由」という内容でお届けさせて頂きました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中