目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

本日のテーマは、「高齢富裕層が資産運用に失敗しない4つの心得」です。高齢社会なので、高齢富裕層の方からの当社へのご相談が年々増えています。最初にご相談いただいたときに、その方の資産状況をお伺いすると、「このような資産配分なの?!」「この年齢でこのような資産に投資しているの?!」など、信じ難い資産配分になっている方が結構多いと個人的に感じました。30代や40代の若い富裕層の方とは違い、若気の至りでは済まされない年齢の方もいらっしゃると思うので、今回は、比較的高齢の富裕層の方がどのように資産運用すれば失敗しないのかという心得を分かりやすく4つのポイントにまとめてお伝えします。

高齢富裕層が資産運用に失敗しない4つの心得

早速、本題の高齢富裕層が資産運用に失敗しない4つの心得を一つずつお伝えしていきます。

年齢に相応しい資産配分に整える

資産運用の結果の8割~9割は資産配分で決まるといわれています。これは資産運用の摂理そのものです。資産運用において資産配分が一番大事なので、年齢に関係なく、しっかりとバランスよく整えた方がいいです。ただし、資産配分を決めるかなり重要な要素として、年齢があります。20代、30代、40代、50代、60代、70代、80代、その方の年齢によって最適な配分はある程度法則性が決まっています。

20代や30代の場合は株式は多くてもいいですが、60代や70代の場合は低くしなければなりません。不動産や借入に関しても、若いときは多くていいですが、60代や70代であれば減らさなければいけないなど、年齢に相応しい資産配分が世の中には存在しています。ですから、相応しい資産配分の形に整えていくのが非常に大事です。これが1つ目の心得です。

運用目標はインカム・インフレ・相続対策の3本柱

2つ目は資産運用を行う目的です。高齢富裕層の方に関しては、目的はある程度絞っていいと思います。その目的は3つあります。

まずは、インカムゲインで定期収入を得る、現役世代に得ていた報酬や収入に代わる、投資による定期収入を目的にした投資、家賃収入のようなインカムゲインを目標にします。2つ目はインフレ対策です。物価が上がることによって生活がしづらくなるので、そのリスクをヘッジするような投資です。最後は相続対策です。相続税を減らすことや、亡くなったあとに相続争いにならないような対策を相続対策といいます。

このようにインカムゲイン・インフレ・相続対策の3本柱が運用目標であると明確にすることによって、資産運用の方向性がぶれなくなります。ですから、基本的にこの3つに絞ってよいのではないかと思います。

仮に、10%値上がることや20%資産を増やすなどキャピタルゲインの要素が入ると、ギャンブル的な思想になってしまいます。失敗しないという心得なので、できるだけ保守的に運用していくことを考えると、インカム・インフレ・相続対策、この3つに絞って目標を設定するのが非常に大事ではないかと思います。

自分が亡くなったあと家族が困らないか想像する

ご自身が亡くなったあと、家族が困らないかを想像するということです。高齢富裕層の方ですので、年齢が60代後半や70代以上になると、若いときより死亡確率が上がってきます。ですから、ご自身が亡くなったあと、家族が資産を承継して困らないかということを想像することが非常に大事です。

例えば、不動産ばかりだとすると、相続税の資金がない場合があるので、流動資産が少ないと困ります。また、値動きが激しい株式ばかり持っていると困りますし、個別株などはよく分からないですし、株式をやった経験が少ないと困るわけです。

またよくある話ですが、金額が大きいけれども分けられない、一棟の不動産やマンションを持っている場合、兄弟2~3人で共有することになってしまいます。その場合、相続争いの種になる可能性が高いでしょう。金額が大きくて分けられない場合や、築古の不動産を持っている場合は、修繕が多く管理が大変です。また、海外不動産はどこにあるかもよく分からないような不動産もありますし、新興国は権利関係が複雑です。そのような資産は少し想像したら分かると思います。

もし、ご自身が急に亡くなってしまったら、それをもらった家族が困るか困らないかは想像できるでしょう。ですから、そのような資産は持たない方がよい可能性が高いですし、持つとしても、持ち方を考えた方がよいということです。資産管理会社で持つことによって、海外不動産であれば、相続の面倒くさいリスクを排除できますし、対処法はあります。高齢富裕層の場合は、相続が起こることを想定して、そもそも持たないか、持ち方を考えていくのが、資産運用においても大事になってくると思います。

資産運用アドバイザーを信用しすぎない

資産運用アドバイザーの私がいうのも何ですが、高齢富裕層の方で資産運用アドバイザーと付き合いが長くなってくると、完全に信用しきって、「丸投げ」「お任せ」になっているケースが結構多いです。やはり資産運用アドバイザーも人間ですので、付き合いが長くなればなるほど、自分のことを完全に信用していると思えば思うほど、提案が甘くなる傾向があるのではないかと思います。

私は20年ほどこの仕事をやっているので、ご相談をいただく富裕層の方の資産配分を見れば、「こんな配分になっているのか」「こんな資産を提案しているんだ」というのが手に取るように分かります。そのような傾向が多いのは高齢富裕層の方で、現状の資産運用アドバイザーの方と非常に付き合いが長い場合によく発生しているので、間違いなくこの傾向はあると思います。

仮に付き合いが長かったとしても、信用しないというわけではなく、信用しすぎないというのが非常に大事です。提案を受けたら自分でも裏を取ってみるとか、多少調べてみるとか、セカンドオピニオンを取ってみるとか、そのようなことを行うことが大事ではないかと思います。

以上が、高齢富裕層が資産運用に失敗しない4つの心得でした。特に大事とお伝えした、1つ目の「年齢に相応しい資産配分に整える」というところが、何を何%にしたらよいかが難しく分かりづらいと思うので、ここに関しては、いつも使っている資産配分を管理するツールを使い、高齢富裕層の場合、この比率に関してはこれぐらいの%に留めた方がよいのではないかという話などができればと思います。

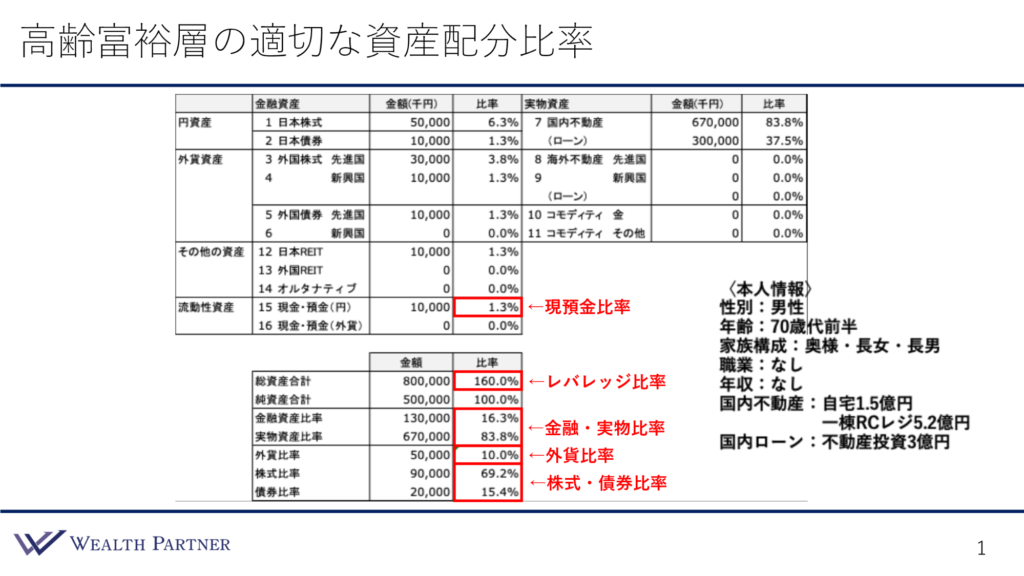

(事例)70代富裕層の適切な資産配分比率

こちらは資産配分シートですが、今回の目的は、高齢富裕層の方の適切な資産配分比率を知るために使います。資産配分の前に、まずはどのような方かペルソナを見ていきましょう。こちらは完全に空想のペルソナです。このような方からのご相談が多いので、結構実態に即したモデルと見ていただければと思います。

本人情報は、性別は男性、年齢が70歳代前半、家族構成は奥様、ご長女様、ご長男様のお子様2人です。職業・年収はなく、国内不動産は2つ、自宅が1.5億円、投資マンションである一棟RCレジデンスが5.2億円、合計で6.7億円の不動産を持っており、不動産投資に伴う国内ローンが3億円あります。

資産配分はこのシートのようになっている前提で考えます。左側が金融資産で右側が実物資産ですが、金融資産に関しては、日本株式が5,000万円、日本債券が1,000万円、先進国株式が3,000万円、新興国株式が1,000万円などで、円の現金・預金が1,000万円、不動産は先ほどお伝えした国内不動産を持っているイメージです。

この資産配分シートに、持っている資産を入力していくと、重要な比率が出るので見ていきましょう。重要な比率は5つあり、赤く囲っています。1つ目は現預金比率、資産全体に占める現預金の比率です。現預金は1,000万円ありますが、この方の資産は8億円なので、総資産全体に占める現預金の比率は1.3%になります。これが高いか低いかというと、少し低いのではないかと思います。

高齢富裕層で70歳代前半のお元気な方であれば、すぐに亡くなる確率はそれほどないと思いますが、何があるか分かりませんし、若い方よりは死亡確率が高いので、現預金をもう少し持っておいた方がよいのではないかと思います。これぐらいの年齢の富裕層の場合、現預金比率は5%~10%を目指すのが適切かと思います。つまり、この方の場合は現預金をもっと増やした方がよいということです。

2つ目はその下にあるレバレッジ比率、純資産に対する総資産の比率です。どれぐらい借入をして投資効率を高めているかを示す指標になっています。純資産5億円で借入3億円、総資産が8億円なので、8億÷5億で160%になります。160%は少し高いと思います。50代や60代の場合、160%は高くないと思いますが、70代前半と考えると少し高いのではないでしょうか。高すぎではありませんが、レバレッジ比率は150%以内(1.5倍以内)に留めるのがよいと思います。少しリスクを取りすぎている印象です。

次は金融・実物比率です。金融資産比率は16.3%で、実物資産比率は83.8%です。かなり実物資産の割合の方が多いということです。金融資産2割、実物資産8割なので、実物資産が多すぎます。不動産に寄りすぎという感覚があります。

では、金融資産は何%くらい、実物資産は何%くらいあればよいのでしょうか。金融資産は流動資産ですぐに売却して何かに使える資産なので、流動性の高い資産そのものです。ですから、金融資産比率は30%~40%くらいは少なくとも確保しておくべきではないかと思います。

特に高齢富裕層の場合、急に何があるか分からないので、金融資産比率としては30%~40%がよいのではないかと思います。逆に、実物資産比率は60%~70%程度が適切ではないかと思います。これぐらいの年齢の場合、やはり40%くらいはあった方がよいでしょう。金融資産40%、実物資産60%がベストな比率ではないかと思います。

次に外貨比率です。資産全体に占める外貨の割合が何%かということです。この方は10%で、かなり低いと思います。いつもお伝えしていますが、外貨比率は、年齢はあまり関係ありません。少なくとも50%ぐらいはあった方がよいのではないかと思います。円高にも円安にもニュートラルな考え、相場感なのであれば、円安にいっても円高にいってもいいように、資産の半分を外貨にして外貨比率50%を目指すのがよいのではないかと考えます。そうすると、この方の10%の比率は低いのではないかと思います。

最後が株式・債券比率です。金融資産に占める株式と債券のそれぞれの比率になります。この方は株式比率が69.2%で、債券比率が15.4%です。金融に占める割合が69.2%なので高すぎます。株を持ちすぎといえるでしょう。

一方で債券は低いのではないかと思います。では、高齢富裕層の場合、どれぐらいが適切な株式・債券比率なのでしょうか。70歳代前半の方の場合、株式に関しては0%でもよいと思います。それほど無理して持たなくてもよいということです。0%でもいいと思いますが、持ちたい方もいらっしゃるでしょう。

元々投資していて持ち続けたい方で、高くても20%くらいまでかと思います。債券は、40%~60%くらいまで保有するのがよいでしょう。運用目標でお伝えしたように、インカムゲインを得るには、債券以外もありますが、中心は債券になります。なおかつ株より安定性が高く、外貨で投資できる資産が債券なので、やはり40%~60%くらいまでに高めるのがよろしいかと思います。

例えば、株式を0%にして債券70%にするとか、株式が好きで20%は持ちたいという方の場合、債券60%にするなど、債券の方を株よりも割合としてかなり高めの水準に設定するのがよろしいかと思います。以上が高齢富裕層の方の適切な資産配分比率ということで、重要な比率を5つお伝えさせていただきました。

また、この方の資産状況として、高齢富裕層の方の場合、一つ気になる点があります。お分かりになる方もいらっしゃるかもしれませんが、本人情報に書いてある、一棟RCレジデンス5.2億円です。これは、この方の純資産5億円で総資産8億円という資産規模を考えると、一棟RCレジデンスという一つの資産に資産額が集中しすぎています。

一棟RCレジデンスは、相続が起こったときに共有しなくてなりません。おそらく奥様がご自宅を相続されると思うので、一棟RCレジデンスはご長女様やご長男様が相続する可能性が高いと思います。お2人で共有する可能性が高いので、将来的には相続争いのリスクにつながる可能性があります。ですから、この資産状況を考えると、5.2億円の一棟RCレジデンスは大きすぎるので、不動産であれば、もう少し分割して持った方がよいのではないかと思います。

本日は「高齢富裕層が資産運用に失敗しない4つの心得」という内容でお届けさせていただきました。