保有資産が増え、1億円を超えた時点で資産運用の方向性は大きく変わります。これからは「資産を守りながら増やす」、そして「次世代への承継を意識する」という新しい段階に入ります。この記事では、資産1億円以上の方が押さえておくべき資産配分の基本、資産管理の考え方、そして実践的な見直し方法までを丁寧に解説していきます。

資産1億円の意味とリスク管理の視点

保有資産が1億円を超えると、資産運用に対する考え方や目指すべき方向性は大きく変わります。

ここでは、資産1億円の意味とリスク管理について解説します。

日本における資産1億円の立ち位置

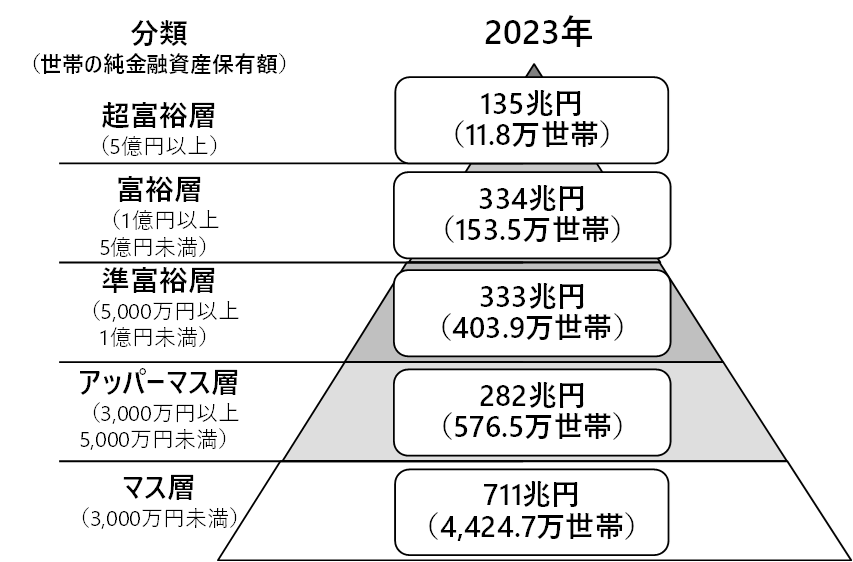

日本全国の世帯数に対して、純金融資産が1億円以上の世帯はおよそ上位3%に位置します。この層は「準富裕層」から「富裕層」への移行点とされ、金融機関からのアプローチも増える傾向にあります。

画像出典 : https://www.nri.com/jp/news/newsrelease/20250213_1.html

金融資産1億円を超える富裕層にとって、特別な商品やサービス、例えばプライベートバンキングやIFA(独立系ファイナンシャルアドバイザー)との関係構築が現実的な選択肢になると考えてよいでしょう。1-2. 5つの主要リスク

保有資産が1億円を超えると、リスク管理の重要性も変わってきます。

ここでは、資産1億円以上の富裕層の方が備えるべき5つのリスクについて解説します。

- 過剰分散によるリターンの低下:資産が増えるとつい多くの投資先に分散しがちですが、管理が煩雑になり、資産全体のリターンが低下することもあります。

- 税務リスク:相続税や贈与税、譲渡所得税など、税務戦略を誤ると想定以上の税負担が生じるケースもあります。

- インフレリスク:現金や預金、債券などの資産だけでは、インフレで実質的な資産価値が目減りするリスクが高まります。

- カントリーリスク:特定の国や地域に偏った資産配分は、政治や人口減少、財政問題の影響を受けやすくなります。

- 情報格差・営業バイアス:大手金融機関では必ずしも顧客本位ではなく、営業方針に沿った商品提案がされる可能性もあります。

1億円の資産配分の基本設計

保有資産が1億円を超えると、資産配分の重要性が増すだけでなく、資産配分の自由度も高くなります。

資産配分(アセットアロケーション)の3原則

資産配分(アセットアロケーション)には、大きく分けて以下の3つの原則があります。

- リスク許容度に基づく設計:年齢、家族構成、事業収入の有無、投資経験などからリスク許容度を明確にします。

- 非相関資産の組み合わせ:株式と債券、不動産、オルタナティブ投資など、価格変動の相関性が低い資産を組み合わせることで、運用の安定性を高めます。

- 定期的なリバランス:一度配分を決めても市況に応じて定期的に資産配分の調整を行う必要があります。

1億円の資産における実例

1億円の資産配分実例をみてみましょう。

当初、円預金や国内債券、国内株式のみの偏った資産配分でしたが、不動産や海外資産、オルタナティブ資産を加えることで、資産の成長性とリスクヘッジを実現しています。

| 資産クラス | 配分比率 | 補足情報 |

| 国内株式 | 15% | 配当株・優良企業株中心。円建てリスク資産の代表格 |

| 海外株式 | 15% | 米国ETFや全世界株式で成長性を確保 |

| 外国債券 | 25% | 米ドル建て、AA格以上の社債や国債中心 |

| 国内不動産 | 15% | 賃貸物件・相続対策向け小規模宅地評価減など |

| 海外不動産 | 10% | 通貨分散や資産保全目的での保有(例:米国REIT) |

| オルタナティブ | 10% | プライベートエクイティ、ヘッジファンド、美術品など |

| キャッシュ・預金 | 10% | 生活資金+緊急時対応資金として |

ただし適切な資産配分は、採算背景や本人の属性、年齢などさまざまな要素によって異なります。

自分に合った資産配分やポートフォリオの組み方が分からない方は、IFA(独立系ファイナンシャルアドバイザー)など、プロに相談するのがおすすめです。

海外資産の重要性

少子高齢化と財政赤字など、さまざまな要因により、将来的に円安による購買力の低下が懸念されています。そのため、資産の一部を米ドルやユーロ建ての資産に分散することは、円安やインフレ、カントリーリスクへのヘッジになります。

資産管理の実践ステップ

保有資産額が増えるにつれて、より厳格な資産管理が必要となります。

ここでは、資産管理の実践ステップについて解説します。

資産の「見える化」

まずは、すべての資産(金融資産、不動産、保険、借入、法人資産など)を一元管理し、資産を「見える化」します。

近年では、預金や株式などの金融商品に限らず、不動産や負債まで一元管理できるツールも多くありますので活用するとよいでしょう。

リスク評価と目標の設定

将来のライフイベント(教育費、住宅、老後)や想定される相続や贈与の時期 、事業の方向と出口戦略 、これらを明確にして「いつまでに、どの程度の資産が必要か」を設定します。

資産配分と運用方針の策定

長期運用・インカム重視・キャピタルゲイン重視・リスク許容度など、自身の性格と目標に応じた方針を定め、運用商品を選別します。

モニタリングと定期見直し

年1〜2回の資産配分の見直しや運用成果の評価、環境変化(税制改正・金利変動)への対応を行います。

専門家の活用戦略

資産運用の経験が少ない方、あまり知識がない方は、専門家を活用することが重要です。

運用金額が大きいだけに、誤った資産運用によって損失が大きく膨らむ可能性があり、また税務面など専門知識が必要になってくるためです。

IFA(独立系ファイナンシャルアドバイザー)

特定の金融機関に所属せず、中立的な立場で助言や運用支援を提供する金融のプロです。複数の運用会社・金融商品から提案可能なだけでなく、資産運用に関するあらゆる悩みや問題を相談できます。

税理士・弁護士・公認会計士

資産運用には相続や贈与、資産承継など、税務や法律に関する専門家からのアドバイスが必要です。

このため、各分野の専門家を活用するとともに、連携する体制を構築しておくことが大切です。

プライベートバンクとの付き合い方

プライベートバンクは、商品販売が主目的である可能性もある点を踏まえつつ、情報源・資金調達手段としての使い方を見極める必要があります。

最近では、資産額やその他の基準によって利用のハードルが上がっていることもあり、継続的なサポートが受けられない可能性も考慮すべきでしょう。

実際の資産配分や運用方針の見直し事例

資産額が増えるにつれ、資産配分や運用方針を見直すケースも多くあります。

ここでは、実際の見直し事例を3つ紹介します。

株式偏重の資産構成から安定性重視へ

70代男性、資産構成の8割が国内個別株でした。

将来の相続を考えリスク資産である国内株式を削減、外国債券中心のポートフォリオに変更しました。

お客様から「資産額の変動に一喜一憂する必要がなく、安定したインカムゲインが得られる。よいタイミングで見直しできた」との声をいただいています。

不動産偏重から金融資産へ分散

不動産管理が負担になった60代夫婦の見直し例です。不動産の売却益を活用し、IFAを通じて外国債券やETFへ分散投資を行いました。

不動産は安定した利息収入が得られるうえ、資産の成長が見込めるなど、魅力のある投資対象です。

しかし管理に手間がかかり、流動性が低い(売却まで時間がかかる)などの理由から、一定以上の年齢層の方の中には「売却して他の方法で運用したい」と考える方も多く見られます。

事業売却資金の活用

50代経営者が会社売却で得た5億円を運用している例です。米国債中心に、安定したインカムゲインが得られるポートフォリオを構築しました。

会社を売却した富裕層の方々は、安定した収入の確保が必要ということもあり、外国債券に投資するケースが多くあります。

資産承継戦略の具体例

資産1億円以上を保有する富裕層にとって、資産承継戦略は大きな問題です。

ここでは、実際の資産承継戦略について具体例を紹介します。

相続税評価の最適化

金融資産を活用し、賃貸用不動産を購入することで相続税評価額を下げられます。

実際に多くの富裕層の方々が相続税評価の最適化を目的に、賃貸用不動産を購入しています。

しかし「相続直前に不動産を購入した」など、明らかに相続対策を目的としている場合は、税務調査で問題となる可能性もあります。

生前贈与と教育資金贈与

贈与には「配偶者控除の特例」や「住宅取得等資金の贈与の特例」など、非課税制度を利用できるケースもあります。

また、教育資金の一括贈与でも受贈者1人あたり1,500万円までが非課税扱いとなります。

贈与の特例を活用することは、資産承継戦略で大きなポイントといえるでしょう。

遺言・信託の活用

資産承継を考えるうえで頭を悩ませるのが、遺産をめぐり相続人同士が争いを起こす「争族問題」です。

「争族問題」の対策として有効なのが、公正証書遺言や信託の活用です。

相続はいつ発生するか分からないため、早い段階から公正証書遺言や信託によって「争族問題」の対策を行う方も多くいます。

ファミリーガバナンス

近年、創業家や家族経営の企業の間で、資産承継対策として注目されているのがファミリーガバナンスです。

具体的には一族事業をスムーズに運営し、引き継ぐための「ガバナンスの構築」「ファミリー総会の実施」、資産管理や事業運営をサポートする専門組織「ファミリーオフィス」の設立などを行います。

おわりに

資産1億円以上を保有する方にとって、今後の資産運用・承継戦略は極めて重要なテーマです。守る・増やす・引き継ぐ、これらすべてを見据えた資産設計を行うためには、自己判断だけでなく信頼できる専門家との連携が必要不可欠です。

私たちウェルス・パートナーでは、これまで多くの富裕層の方々へ資産運用・資産承継のアドバイスと支援を行なって参りました。

保有資産が増え「専門家に相談したい」「最適なアドバイスが欲しい」とお悩みの方は、ぜひウェルス・パートナーの無料相談をご利用ください。

無料相談はオンラインでも可能、土日も相談を承っております。

株式会社ウェルス・パートナー

ポートフォリオマネージャー

慶應義塾大学商学部卒業後、三井住友信託銀行株式会社へ入社。

富裕層や会社経営者、地主を中心とした資産運用、相続対策のコンサルティングに従事。お客様と強い信頼関係を築きたいと思い株式会社ウェルス・パートナーに入社。富裕層、会社経営者の資産配分最適化を行う。具体的な金融資産の投資実行サポートや地主への相続対策を主とした税務の最適化、資産管理会社設立、運営のアドバイス、サポート。また会社経営者の資産承継サポートを行う。