目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

本日のテーマは、「純資産5億円以上の富裕層が実践する資産運用戦略」です。本セミナーは、純資産5億円以上の富裕層の方が実践する、リアルな資産運用を学んでいただき、ご自身の資産形成に役立てていただくという目標設定で進めます。なお、前編を【金融資産編】、後編を【実物資産・税務編】として分けておりますので、どちらもご覧いただき、参考にしていただければと思います。

▼今回の内容はYouTubeでご覧いただけます

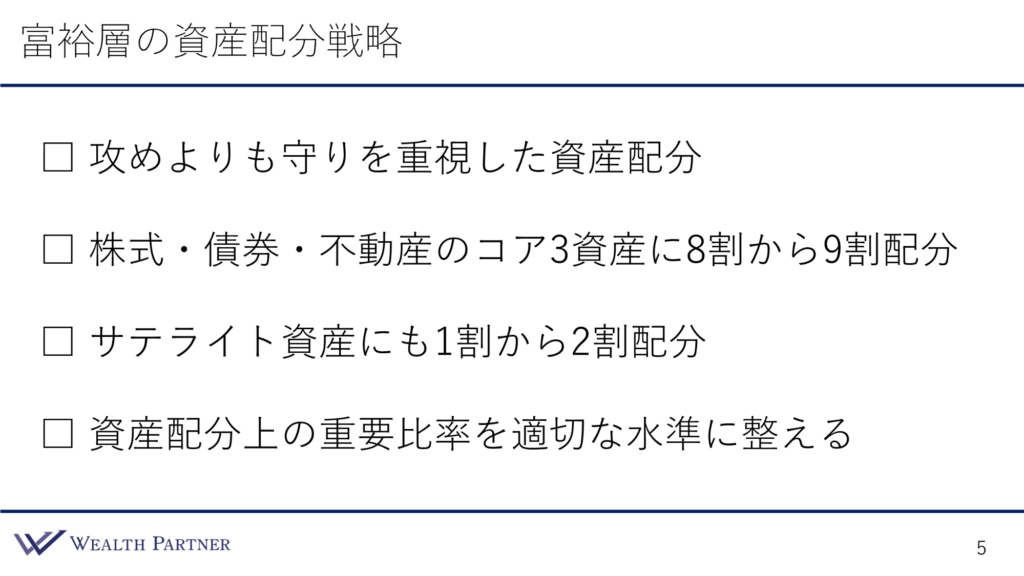

富裕層の資産配分戦略

株を何割、債券に何割、不動産に何割というのが資産配分といいますが、どのような戦略で組み立てていくのか、基本戦略をお伝えします。ポイントは4つです。

ポイント1)攻めよりも守りを重視した資産配分

富裕層の方は、責めるよりも守る、資産を減らさないことに重視した資産配分をすることが多いと思います。ですから、純資産が5億~10億ある場合、その資産を2倍3倍にするというモチベーションがそれほど高くはありません。それよりも、2分の1や3分の1にならないように、年間で4%~5%ずつ程度増えるような現実的で無難な運用をする、守りの運用する、という傾向が強いと思います。具体的には、株ばかりに投資するのではなく、債券や不動産など、安定的に資産が運用できるような資産の割合が高くなる傾向があります。

ポイント2)株式・債券・不動産のコア3資産に8割から9割配分

何に投資するのかというと、中心になるのは、コア3資産と呼ばれる資産です。コア資産は主に4つあり、預金・株式・債券・不動産です。しかし、預金は基本的に何も生み出さないので、その割合はそれほど高くなく、やはり中心になるのは株式・債券・不動産です。この3つをコア3資産と捉えて、それを資産の土台にして8割~9割程度配分することが多いと思います。

ポイント3)サテライト資産にも1割から2割配分

8割~9割をコア3資産に配分したら、そのサテライトに、それ以外の資産にも全体の1割~2割配分するのがよいと思います。具体的にどのようなものがサテライト資産というのかは、後ほどお伝えします。

ポイント4)資産配分上の重要比率を適切な水準に整える

資産配分を整える上で重要な比率というのがありますので、富裕層の方ほど適切な水準に整えていかなければいけないと思います。資産が数千万円の方より数億円~10億円ある方の方が、資産運用が失敗したときのダメージが大きくなると思いますので、より何%単位で、その比率をしっかりと整えていくことを意識してやっていくことが重要かと思います。

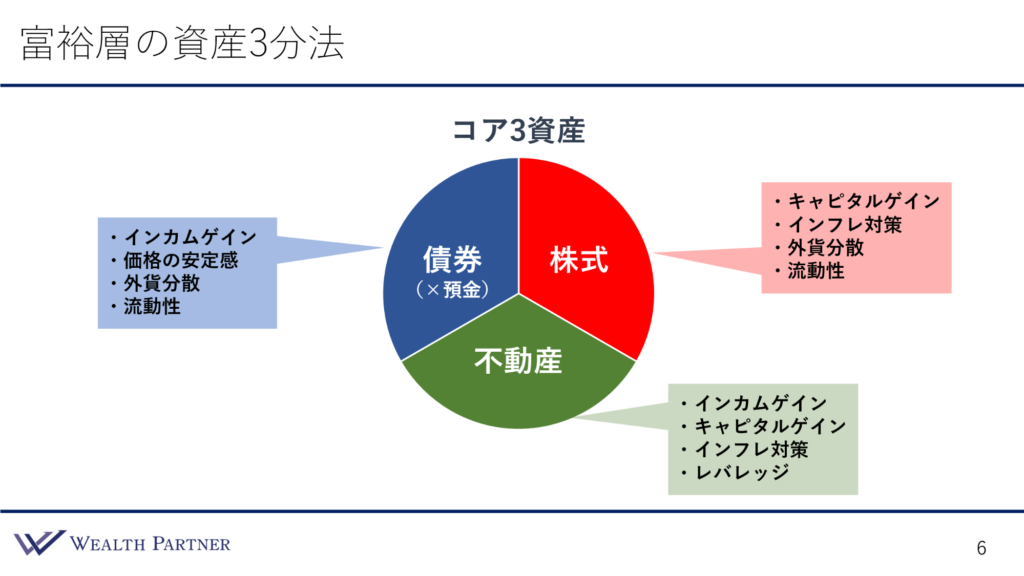

富裕層の資産3分法

こちらが先ほどお伝えしたコア3資産です。

資産3分法と私が勝手にいっていますが、3つの資産に分散して安定的に運用するというのが資産3分法です。元来の資産3分法は預金・株式・不動産ですが、私の20年の経験では、富裕層の方のなかに預金に配分する方はいらっしゃいません。このように、債券・株式・不動産に、そのなかでもバイアスはありますが、比較的均等に投資することにより、バランスをとって運用していくことが多いと思います。

経済効果は、債券・不動産・株式ではそれぞれ異なります。債券は、インカムゲインや価格が安定的に動くこと、外貨分散や流動性などです。株式は、キャピタルゲインやインフレ対策、外貨分散や流動性が高いことなどです。不動産は、インカムゲイン、キャピタルゲインはどちらもあり、インフレ対策になり、借入ができますので、レバレッジ、投資効率を高めることができます。

重複している効果もありますが、それぞれが持っていない資産独自の経済効果があるので、このようなものを一緒に持つことによって、それぞれを相互補完することができます。この3つを中心に据えて土台にし、運用していくことが基本戦略になると思います。

そのようななかで、保守的に運用していく、守りを重視するのであれば、株式の割合を減らして債券と不動産の割合を増やします。一方で、資産を増やすことや投資効率を高めるのであれば、逆に株式の割合を増やし、不動産の割合を増やして借入を増やすことなどをして、その方の運用の考え方や好みに合わせて調整していくことが大事だと思います。

富裕層のモデル資産配分

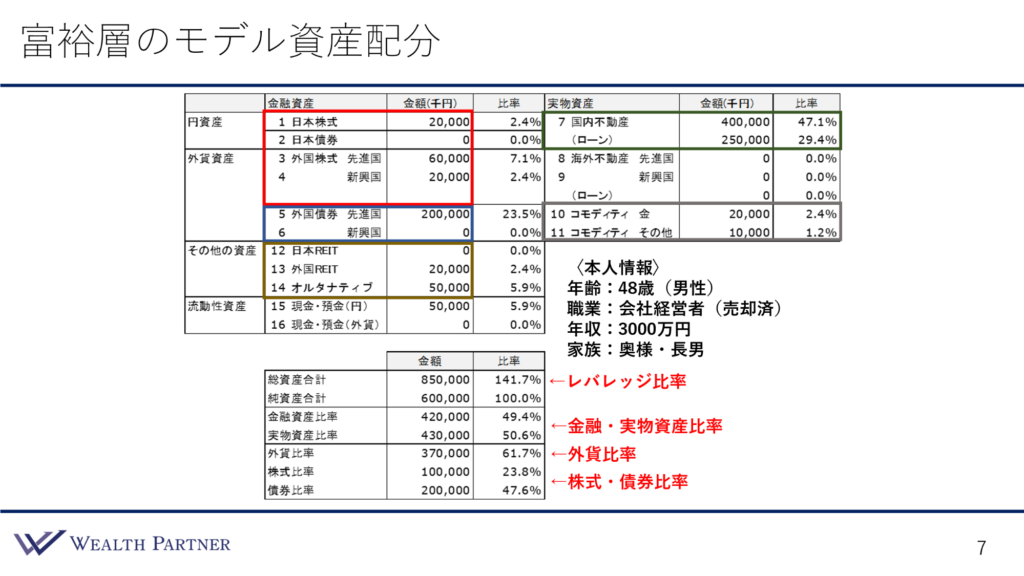

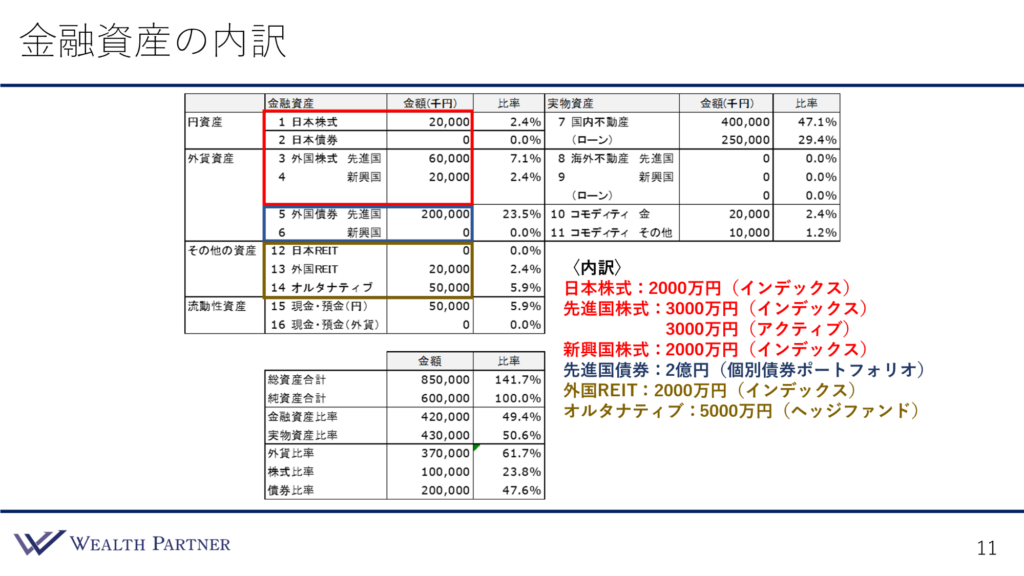

こちらをご覧ください。実際に、大体このように分散して運用させていただいているお客様の資産配分の実例ですので、参考にしていただければと思います。

ご相談者について

48歳の男性で、会社売却をされた経営者の方です。年収は3,000万円、家族構成は奥様とご長男様です。左側が金融資産で右側が実物資産になります。左上の赤い囲みが株式です。純資産が6億円あるなかで、1億円程度を株式に配分しています。その下が債券で2億円です。右上の実物資産の不動産に4億円投資しており、それに伴う借入が2億5,000万円あります。このような配分です。

株式に1億円、債券に2億円、不動産に4億円、頭金も入れて8億5,000万円、これがコア3資産です。ですから、配分は結構大きいです。借入を入れない頭金ベースで考えると、これだけで純資産6億円のうち4.5億円、これが土台になります。

それにプラスアルファして加えていくのがサテライト資産です。コア3資産だけでは得られない経済効果を得るために、資産配分を補完する役割を担っています。これはどのような資産かというと、外国REITが2,000万円とオルタナティブ、ヘッジファンドや仮想通貨のようなイメージですが、それに5,000万円、実物資産のコモディティ、金に2,000万円、原油などのその他のコモディティに1,000万円投資しています。このようなコモディティやオルタナティブというようなサテライト資産に、総額で1億円程度投資している資産配分になります。

実際に、このこれぐらい分散している方もいらっしゃれば、ここまでサテライトはいらないということで金額を減らし、コア3資産の株や債券や不動産に重点的に配分する方もいらっしゃいます。この方はバランス重視で、リスク分散したい方だったので、この程度のサテライト資産にも投資しています。

重要ポイント:レバレッジ比率

富裕層の方の資産配分シートで先ほどお伝えした重要な比率をお伝えします。この方の資産全体のバランスが下に載っています。重要な比率は4つありまして、1つ目はレバレッジ比率です。

この方は純資産が6億円、借入が2億5,000万円、総資産が8億5,000万円になっています。純資産を分母に置いて総資産を分子におくと、レバレッジ比率が出ます。どれぐらい借入をして総資産を増やしているかという比率です。このレバレッジ比率が141.7%です。この水準はそれほど高くもなく低くもなく、丁度いい水準であると思います。

大体150%前後が、どのような属性の方でも比較的ニュートラルな水準であるといえます。これが110%~120%になると、レバレッジ比率が低いので、投資効率がよくないといえますし、200%以上になると、レバレッジが効きすぎていてリスクがかなり高くなっていると思われます。ですから、どれぐらいの比率がよいのか、投資効率を表しますが、リスクを取りすぎるのは注意というのがレバレッジ比率です。

重要ポイント:金融・実物資産比率

次は、金融・実物資産比率です。この方の金融資産と実物資産の比率は丁度半々になっています。借入して投資する分、実物の方がやや高くなりやすいので、適切な比率はどれぐらいかというと、金融資産と実物資産が50%ずつか、金融が30%~40%の、実物資産60%~70%くらいの比率が丁度いいといえると思います。ですから、この1対1の割合は比較的よいバランスではないでしょうか。

重要ポイント:外貨比率

次は外貨比率です。資産に占める外貨の割合を表しています。この方は61.7%です。私のセミナーや動画を聴いていただいている方はご存知かもしれませんが、この外貨比率は、経済や為替に対してニュートラルな考えを持っている方は、50%という比率が丁度いいと思っています。外貨が50%で円が50%になるので、その配分をした後に円高にいっても円安にいっても、どちらに転んでもニュートラルですので、損も得もしないということになります。

この方の場合、中長期的にはドル高円安にいく、日本の円にはそれほどポジティブな考えを持っていない方なので、比較的外貨の割合を高めにしてよいという考え方を持っていらっしゃいます。ですから、外貨の比率は6割程度でよいということでした。

日本に対して明るい未来というよりは、比較的後ろ向きな方の方が世の中には多いと思うので、富裕層の方でも、この外貨比率は50%~60%くらいの方が実際には多いと思います。高い方で70%程度の方が多いイメージでしょうか。

重要ポイント:株式と債券の比率

次が株式と債券の比率です。金融資産に占める株と債券の比率を表しています。この方は23%と47%なので、株と債券の比率は1対2という比率になっています。株と債券の比率は、その方の年齢やリスク許容度や好みなどによって決めるべきかと思うのですが、この方の資産背景や年齢、会社経営者であるということを考えると、比較的適切な配分になっていると思います。48歳でこれぐらいのリスク許容度があったとしても、株と債券の比率が逆転して、株が2で債券が1になると、少し高すぎると思います。すごく積極的な考え方を持っている方で、1対1の方が多いというイメージです。

これぐらいの資産を持っている富裕層の方の場合、債券が2~3で株が1という割合になることが多いと思います。この方の株と債券の比率を見ても、比較的積極的に株に運用しているというイメージです。この方自身がまだお若いですし、「資産を成長させたい」「インフレ対策したい」「経済成長についていきたい」という考え方なので、これぐらいの株式に配分しているイメージです。

これが富裕層の方のモデル資産配分で、今回のこの方の資産配分の事例を持って、金融や実物の配分を見ていきたいと思います。

富裕層の金融資産運用戦略

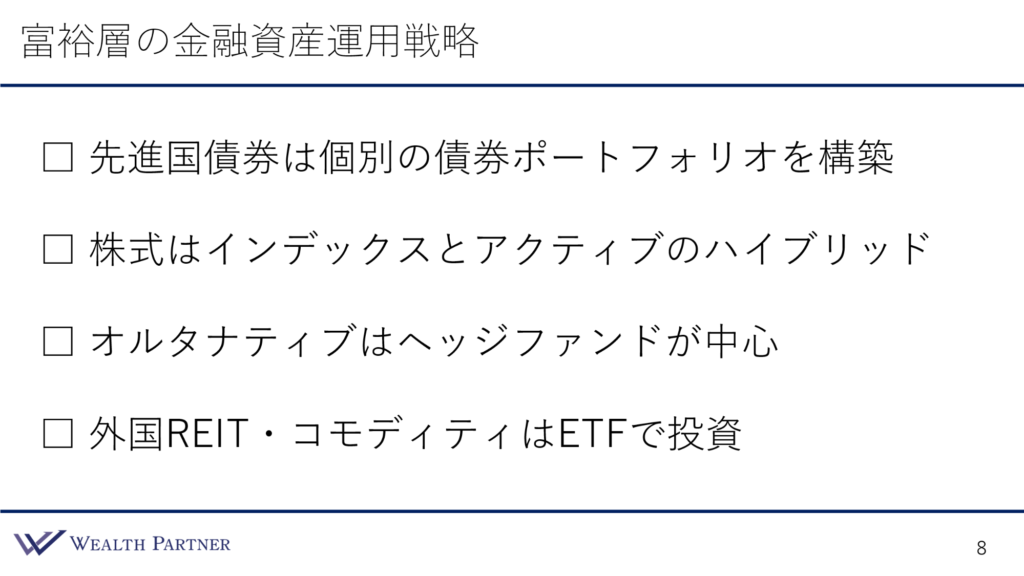

先ほどまでは、株・債券・不動産をどれぐらいの割合にするかという資産配分の話でしたが、ここからは各論の金融資産をどのように運用していくかというお話をします。ポイントは4つです。

ポイント1)先進国債券は個別の債券ポートフォリオを構築

富裕層の方は、運用において、金融のなかの先進国債券に関しては、個別の債券ポートフォリオを組んで運用するということが基本的には多いと思います。もちろんインデックスファンドで債券などの投資はできますが、やはり、リアルにインカムゲインを得たいということや、オリジナルのポートフォリオを設計したいなど、ご自身の考えに合った債券ポートフォリオを作りたい方が富裕層の方は多いです。そうなると、個別の債券ポートフォリオを構築される方が多いと思います。

ポイント2)株式はインデックスとアクティブのハイブリット

次は株式です。ここも考え方によりますが、今の時代、インデックスに投資しない方は少ないと思います。どのような富裕層の方でもインデックスファンドも入れる方が多いです。年齢が若い方ほどインデックスが好きな方が多いので、必ずといっていいほどインデックスは入れます。しかし、インデックスだけかというとそうではありません。インデックスに投資するメリットもあれば、デメリットもあるので、インデックスとアクティブのファンドを組み合わせて、ハイブリットで株式は投資するという方が多いと思います。

ポイント3)オルタナティブはヘッジファンドが中心

富裕層の方のなかでは、オルタナティブ資産はヘッジファンドであることが多いと思います。株や債券などのいわゆる伝統的な資産に連動せずに、独自の値動きをするヘッジファンドをポートフォリオに組み込むことによって、他の資産が下落しているときに同じように下がらない、リスク分散効果がありますので、ヘッジファンドに投資することが多いです。ここには書かれていませんが、最近では、仮想通貨、暗号資産をポートフォリオに組み込んで、オルタナティブ資産として分類して持っている方が多いです。

ポイント4)外国REIT・コモディティはETFで投資

外国REITや金などその他のコモディティがありますが、これらの配分は、ETFで投資するのが一般的に多いと思います。富裕層の方でもコモディティの金などを実物で持っているわけではありません。インデックスファンドに分類されるETFで投資するのが一般的です。

先進国債券ポートフォリオ設計

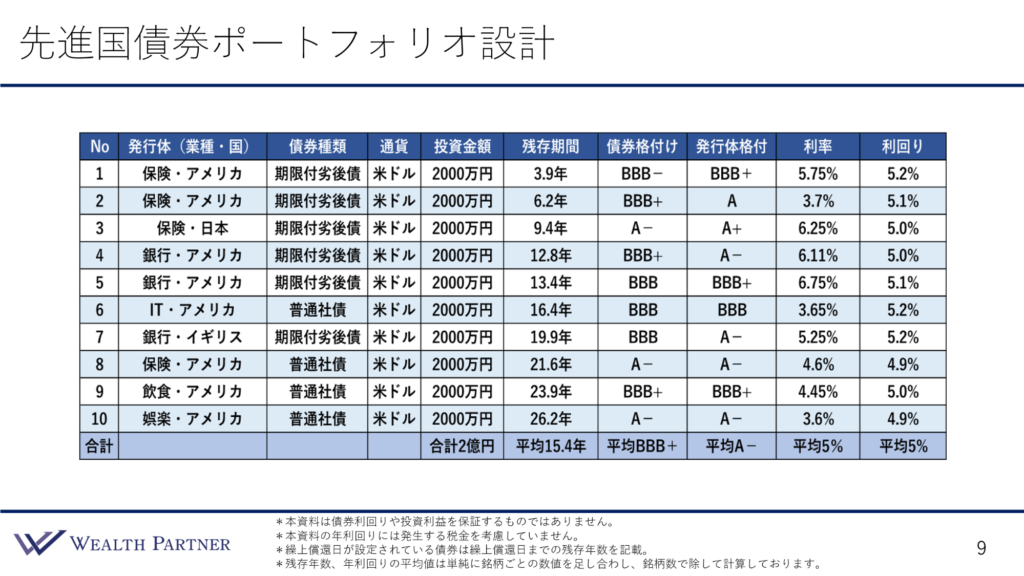

最近は、このような債券ポートフォリオを組む方が多いと思います。

こちらは10債券に分散して、それぞれが2,000万円ずつで合計が2億円の債券ポートフォリオです。発行している会社は、銀行や保険会社などの金融機関が多いです。債券の種類は普通社債や期間付劣後債が中心です。期間はこのように4年、6年、9年、長いもので26年などに分散して設定し、債券の格付けは平均でBBB+で、発行体格付けの平均はA-です。

利率と利回りは平均で5%ですので、2億円×5%=1,000万円のインカムゲインが、毎年利金収入として安定的に入ってくるという債券ポートフォリオになっています。インデックスファンドの場合、パッケージになっていますので、中身がどうなっているとか、どのような債券の発行体に投資し、期間がどれぐらいなど全部決まっています。しかし、富裕層の方はご自身で決めたいわけです。

残存期間が15年では短いので、20年にすることもできますし、途中でそれを組み替えることもできます。利率を高めてインカムゲインを高めにしたい方もいらっしゃいますし、利率は高くなくて利回りを高めにしたいということであれば、そのように設計できます。世の中に一つしかないようなオリジナルな債券ポートフォリオを作りたい富裕層の方は、オーダーメイドの方がいいと思う方が多いので、このように個別の債券ポートフォリオを作る方が多いです。

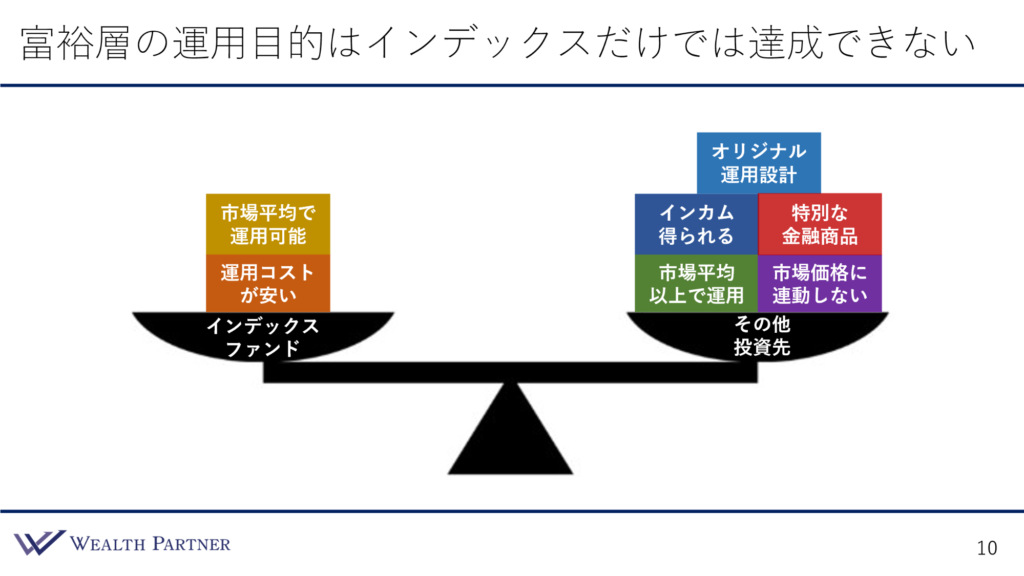

富裕層の運用目的はインデックスだけでは達成できない

「金融資産運用はインデックスだけでよいのではないか」というご質問いただくことがあります。それで運用目的が全て達成できる方であれば、そうしていただいていいと思います。しかし、多くの富裕層の方の運用目的は、インデックスファンドだけでは達成できないということが結構多いと思います。こちらのイラストをご覧ください。

これは、インデックスファンドで得られる運用の効果と、その他の投資先に投資して得られる効果を天秤にかけています。インデックスファンドで得られる投資効果は、市場平均で運用できることや、運用コストが安いことがメリットかと思います。ですが、逆にいうと、それだけといえます。

その他の投資先の効果で得られるものは、先ほどの個別債券ポートフォリオのような、その方独自の希望に合ったオリジナルのポートフォリオを組める、オリジナルな運用設計が可能です。また、インカムゲインがリアルに得られる点、これはインデックスファンドでは得られません。インカムを得るためには個別のものに投資する必要があります。

また、ヘッジファンドなどの金融商品、特別感のある富裕層にしか提供されない金融商品に投資できることや、市場平均以上で運用することもできます。インデックスファンドは市場に連動しますが、市場に連動しない資産もポートフォリオに入れた方がよいでしょう。このような効果はインデックスファンドでは得られません。他の投資先ではこの効果が得られるので投資するのです。

このようなインデックスファンドでは得られない効果は世の中にたくさんあります。富裕層の方の運用目的のなかには、そのような効果が欲しいと思っている方がたくさんいらっしゃるので、インデックスだけで運用している方はほとんどいらっしゃいません。それ以外の金融資産にも投資するのがセオリーです。

ではその割合をどうすれば良いのでしょう。インデックスがいいという方であれば、インデックス7割で、その他を3割、その他の投資先の効果の方を得たいということであれば、インデックスが3割、その他が7割、インデックスが2割やその他が8割など、そのように割合を決めていくのがよろしいと思います。

金融資産の内訳

金融資産の内訳を、先ほどの資産配分シートで見ていきましょう。もう少し具体的に、どのような金融資産に投資しているかというお話しです。

内訳は、株式が日本株式と先進国株式と新興国株式です。日本株式や新興国株式に関しては、日経平均などの指数に勝っている、アクティブなファンドというのは、正直世の中にあまりありません。私は見たことがありません。ですから、インデックスファンドでいいとなるわけです。

そうすると、日本株と新興国の株はインデックスになります。先進国の株式は世の中にアクティブファンドがたくさんあるので、インデックスのパフォーマンスを上回っているアクティブファンドが結構あります。ですから、このような先進国株式をブレンドすることが多いです。先進国株式が6,000万円のうちの3,000万円がインデックスで、3,000万円がアクティブという配分になっています。

先進国債券は2億円、これは個別の債券ということです。外国REITはインデックスでETFに2,000万円、オルタナティブは個別のヘッジファンドに5,000万円投資するという内訳になっています。これが富裕層の方の金融資産の運用戦略でした。

本日は「純資産5億円以上の富裕層が実践する資産運用戦略【金融資産編】」という内容でお届けさせていただきました。続けて【実物資産・税務編】をご覧いただき、合わせて参考にしていただければと思います。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中