皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

今回のテーマは、「富裕層の大半が不動産にも投資する理由を超わかりやすく説明します」です。

富裕層の多くは、金融資産だけでなく、都内のマンションやアパートなどの実物不動産にも投資しています。なかには金融運用に特化する方もいらっしゃいますが、多くの富裕層が実物不動産に投資しているのは確かな事実です。今回は、富裕層がなぜ実物不動産に投資するのかを、その理由とともにわかりやすくご説明します。ぜひ皆さんの投資のご参考にしていただければ幸いです。

目次

富裕層の大半が不動産にも投資する4つの理由

富裕層が実物不動産に投資する理由は、主に4つあると考えています。

理由1)インフレ対策効果

1つ目の理由は物価上昇対策です。現在の日本でも、年に1%~2%物価が上昇しています。現預金のまま持っていると、毎年1%~2%ずつ円預金の価値が下がっていると考えられます。実際にこの10年を振り返ると、毎年預金で持っている分は損をしてきたといえる状況です。

一方で、現預金ではなく実物資産― 例えば、今回のテーマである区分マンションや一棟マンションなどの実物不動産を保有していれば、物価上昇に連動して不動産価値も上昇する可能性が高いといわれています。

インフレ時に上昇するものは主に2つあります。1つは物件自体の価格です。例えば、5,000万円の区分マンションが、5,500万円や6,000万円になったり、3億円の一棟マンションが、3億3,000万円や4億円に上昇したりするケースもあります。このように物価上昇に伴い、物件そのものの価格が上がることで保有資産が増えること、これがインフレ対策になっているわけです。

もう1つ上昇する可能性が高いのは家賃です。入居者が入れ替わるタイミングで、相場に合わせた家賃に見直されるため、物価上昇とともに家賃相場も上がっていきます。

これに対し、債券の金利はインフレに関係なく、利回りは変わりません。物価が上昇しても利息収入は変わらないので、債券のインカムゲインはインフレ対策効果を持たないといえます。

一方で、不動産の家賃収入は物価上昇に伴い上がります。このことから、インフレ対策効果があるインカムゲインは、「不動産の家賃収入」といえます。

このように、「物件価格上昇」と「家賃上昇」の2つのインフレ対策効果が得られることから、インフレのときは預金よりも不動産を持っておいた方がよいと考えられるわけです。特に富裕層の方ほど多額の預金を持っているケースが多いため、物価上昇時はインフレ対策のために不動産を組み入れる、これが不動産投資が選ばれる大きな理由の1つになっているのです。

理由2)円建てインカムゲイン

2つ目の理由は、円建てで得られる安定したインカムゲイン(定期収入)です。インカムゲインとは、投資によって定期的に得られる収入を指し、不動産では家賃収入がそれにあたります。定期的に入ってくる点がメリットです。

現在、日本国内で円建てで高水準なインカムゲインを得られる投資先は限られています。例えば、日本の10年国債の利回りは1%台にとどまり、1億円を投資しても年間100万円前後しか利息を得られません。このようななか、円建てで安定的な利回りを確保できる代表的な資産が、国内不動産の家賃収入なのです。

さらに、不動産の家賃収入にはインフレ耐性がある点も重要です。物価上昇に伴って家賃も上がるため、インカムゲインが実質的に目減りしにくいという特徴があります。これは、物価上昇とは関係なく、固定利息しか得られない債券との大きな違いです。

また富裕層の資産運用においては、分散効果が高いため、通貨や種類も分散する方がよいでしょう。米ドル建て債券などの外貨建てのインカムゲインに加えて、円建てでインフレ耐性のある不動産収入を組み合わせることで、よりバランスの取れたポートフォリオを構築できます。

このように、円建てかつインフレに強いインカムゲインを得られる不動産投資は、富裕層が安定的な定期収入を確保するために選ぶ大きな理由の1つとなっています。

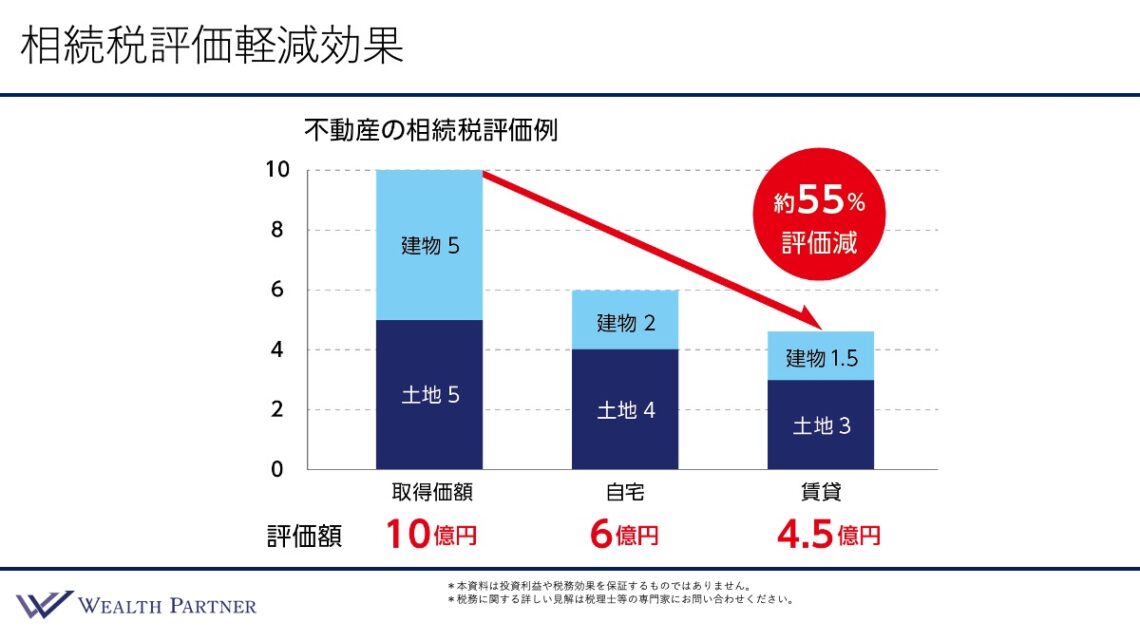

理由3)相続税評価軽減効果

3つ目の理由は、相続税評価額軽減効果です。例えば、現金で10億円の資産を保有している場合、相続が発生すると評価額も10億円となり、相続税の負担は極めて大きくなります。

しかし、この資産を不動産に組み替えると状況は大きく変わります。相続税の評価基準は、路線価や固定資産税評価額に基づくため、時価よりも低い評価額になるケースがほとんどです。同じ10億円の資産でも、不動産として保有していれば評価額が5億円、あるいは3億円台にまで下がるケースも少なくありません。

このように、現金を不動産に転換するだけで相続税の課税対象額を大幅に圧縮できるというのが、不動産投資の大きな魅力の一つです。特に高年齢の富裕層にとっては、効果的な相続対策手段として不動産を選択するケースが増えています。

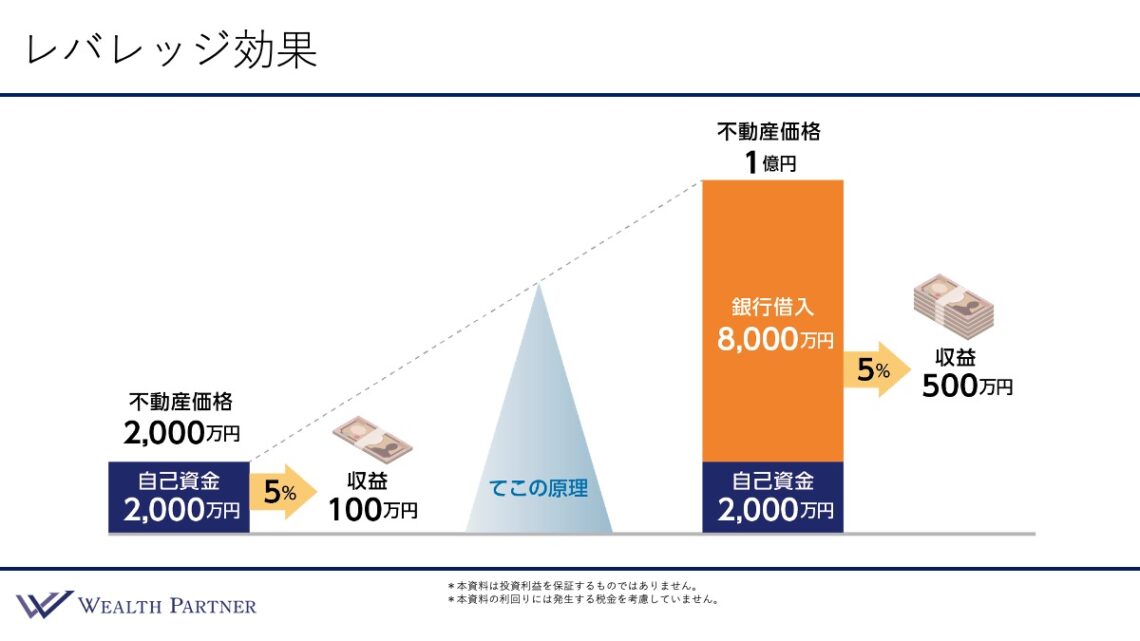

理由4)レバレッジ効果

4つ目の理由は、レバレッジ効果(てこの原理)です。例えば、手元に2,000万円のキャッシュがある場合、普通に投資すると、当然のことながら2,000万円の区分マンションしか買えません。通常の金融投資であれば、2,000万円分の債券や株式しか購入できません。

しかし不動産投資では、自己資金を頭金として活用し、金融機関から融資(借入)を受けることで、より大きな金額の資産に投資することが可能です。例えば2,000万円を頭金にして8,000万円を借入れれば、合計1億円の木造アパートに投資できます。これは、5倍のレバレッジをかけた投資ということになります。金融では基本的にこのようなことはできません。

このレバレッジ効果により、投資効率は飛躍的に高まります。もちろん借入に伴うリスクもありますが、うまく活用すれば、投資の利回り、メリットも5倍になります。これが、不動産にも投資する大きな理由になっているのではないかと考えられます。

さらに重要なのは、レバレッジを活用することで、これまで紹介した3つの理由「インフレ対策効果」「円建てインカムゲイン」「相続税評価軽減効果」も、レバレッジ倍率に応じて倍増する点です。仮に5倍のレバレッジをかけていれば、それぞれの効果も5倍に拡大することが期待できます。この点が不動産投資においては大きなメリットになっているのです。

次に、それぞれの理由について、もう少し詳しく見ていきます。

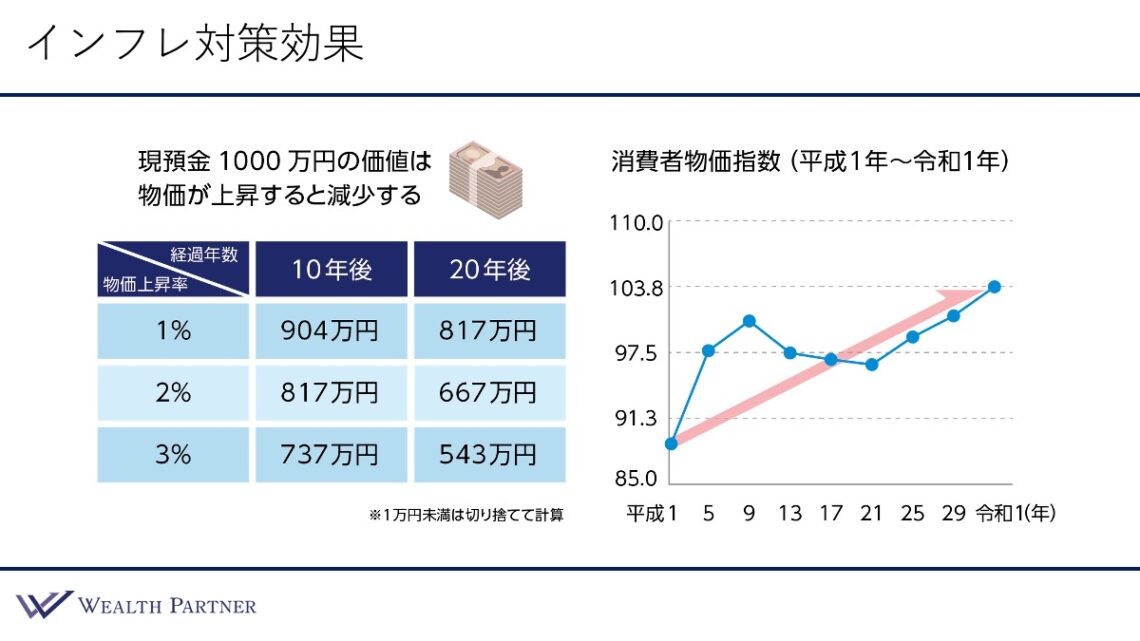

インフレ対策効果

このように現金1,000万円がある場合、物価上昇率が1%、 2%、 3%と増えるごとに、10年後、20年後の価値はこのように減っていきます。現在の物価上昇率は2%程度なので、1,000万円は10年後には817万円、20年後には667万円になるということです。

富裕層の場合、1億円~10億円の現金を保有しているケースが多いです。そのため、10年後に1億円、2億円減っていると考えると、現預金で持っておくのではなく、不動産で持っておいた方がよいと考えるわけです。

実際に現状の消費者物価指数を見ると、物価上昇率は上昇傾向です。また、現在は世界的にインフレ状態といえます。このグラフは令和1年までですが、令和7年までのチャートをつなげると、もっと急上昇しているといえるのではないかと考えられます。

円建てインカムゲイン

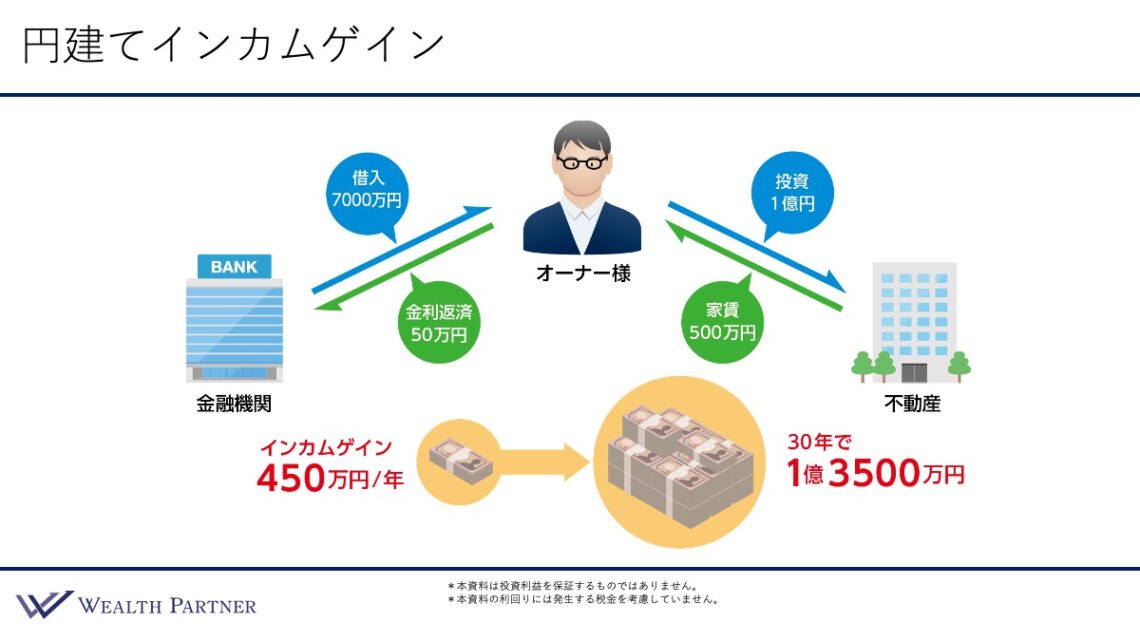

次は家賃収入です。こちらのイラストを見ながら家賃収入を得る仕組みをご説明します。

不動産投資では、家賃収入から借入金利を返済して残ったものが、実質的なインカムゲインとなります。返済額のうち元本部分は借入が減っているだけなので、キャッシュフロー上の支出であっても、基本的にインカムゲインと考えるケースが多いです。

金利返済分だけをキャッシュアウトと考えてご説明します。例えば、1億円投資して500万円の家賃収入があり、借入7,000万円に対する金利返済が50万円だとすると、残った450万円が毎年のインカムゲインと考えられます。それが毎年450万円だとして、家賃水準が安定していれば、30年で1億3,500万円を生み出す計算になります。

このように、不動産の円建てインカムゲインは、1年で爆発的に資産が増えるわけではありませんが、毎年安定的に現金収入が入ってきます。特に富裕層にとっては、生活資金などに活用できる点においてとても有用であり、投資効果が得られるのが魅力といえます。

相続税評価軽減効果

土地と建物の不動産が10億円の場合、自宅として使うと評価は6億円になります。さらにそれを人に貸すと4.5億円という評価になり、評価が約55%下がることをこのイラストは表しています。自分で使うよりも人に貸した方がその不動産の利用価値が制限されるので、相続評価が下がるというロジックです。

実際に、都内の一棟マンションや好立地の物件の場合、相続税評価が7割程度下がるような物件が多いのではないかという印象です。ですから、ドラスティックな相続対策を検討されている富裕層の方には、国内の実物不動産への投資が選ばれる理由になっていると考えられます。

レバレッジ効果

レバレッジ効果をわかりやすく表現すると、このように「てこの原理」でご説明できます。

自己資金が2,000万円の場合、不動産に2,000万円投資すると、5%の収益で100万円になります。しかし、不動産の場合は自己資金のみで投資することはないので、レバレッジ=てこの原理をかけます。自己資金2,000万円を頭金にして銀行から8,000万円借入し、1億円の不動産に投資する(ここでは借入金利を含めない)と、1億円×5%=500万円の収益になります。このように、借入を使いレバレッジをかけることによって収益が5倍になる、これがレバレッジ効果となります。

ROE利回り(自己資金に対する実質利回り)

レバレッジ効果がどのようなものかをわかりやすく数字で理解するために、私が個人的に使っているのがこの「ROE利回り」です。これは造語なので一般的な表現ではありません。自己資金に対する利回りがどれくらいあるのかを数値化しています。これが不動産投資の場合は重要です。

まず、自己資金2億円を分母におきます。次に、3億円を借入して5億円の物件に投資した場合、実質利回りの3.5%を掛けると実質的な家賃が出ます。そこから、借入金額3億円に借入金利1%を掛けた借入コストを引くと、実質年間利益が出ます。それが1,450万円です。

要するに、自己資金に対する物件金額(1,750万円)から借入コスト(300万円)を引いたものが実質年間利益(1,450万円)になり、それを自己資金(2億円)で割ると自己資金に対するROE利回りが出るわけです。これを計算すると、ROE利回りは7.25%になります。実際に、ROE利回りが7%~8%の物件は結構あります。

利回りが7%というと、米ドル債券の利回り(4%~5%)を超える水準になります。不動産の実質利回りは3%~4%なので、債券の利回りだけを見ると、「債券に投資した方がよいのでは」と疑問を持つ方がいらっしゃいます。

しかし不動産投資の場合は、借入効果も考慮した自己資金に対する利回り(ROE利回り)で評価することが重要です。借入効果も加味すると、表面利回りの3%~4%ではなく、7%~8%になります。

単純に表面の利回りだけで判断せず、ROEベースで評価することが、経済合理性の高い投資判断につながります。ROE利回りベースで見ると、4%~5%の債券に投資するよりも、不動産に投資した方が経済効果が高いので、不動産にも投資する富裕層の方が多い大きな理由になっているのではないでしょうか。

本日は「富裕層の大半が実物不動産にも投資する理由を超わかりやすく説明します」という内容でお届けさせていただきました。

私たちウェルス・パートナーでは、富裕層の方の資産運用を総合的にサポートし、不動産を含めた資産配分全体の最適化をご提案しております。不動産投資をどのようにポートフォリオに組み入れるべきか、お悩みの方は、ぜひ一度無料相談をご利用ください。

https://wealth-partner-re.com/meeting/

.jpeg)