近年、資産運用方法や金融商品の多様化により「IFA(ファイナンシャルアドバイザー)」の存在が注目を集めています。IFAは、銀行や証券会社とは異なる中立的な立場で、より柔軟な金融アドバイスを提供できるのが特徴です。

本記事ではIFAの基礎から、他の専門家や金融機関との違い、相談する際のメリット・デメリット、そして信頼できるIFAの見極め方まで、幅広く解説します。

目次

IFAが注目される理由と背景

まずは、なぜIFA(ファイナンシャルアドバイザー)がこれほど注目されるようになったのか、その背景を整理してみましょう。

近年では、投資信託や株式、債券のほか、オルタナティブ投資など運用手法が多彩になり、消費者が選択できる幅は格段に広がっています。しかし同時に、金融商品を取り扱う企業やサービスも増え、個人投資家が最適な選択を行うのは容易ではありません。そこで、脚光を浴びているのが、金融機関と異なり、中立的な立場でアドバイスを行うIFAの存在です。複数の金融機関と提携し、幅広い金融商品を組み合わせてプランを提案できる点が、IFAが注目される大きな理由といえます。

IFAが独立系と呼ばれる理由・その役割と特徴

IFAとは「Independent Financial Advisor」、つまり「独立形ファイナンシャルアドバイザー」の略称です。

IFAは、銀行や証券会社などの特定の金融機関に所属せず、独立した立場で資産運用提案や証券仲介を行うため「独立型」と呼ばれています。

では、IFAは具体的にどのような役割を持ち、どのような特徴があるのでしょうか。

IFAは、単なる金融商品の提案だけでなく、ポートフォリオ構築から資産承継対策まで幅広い提案と目的達成に向けた支援を行います。また、複数の証券会社と契約を結び、幅広い金融商品の中から顧客の希望に最適な金融商品を提案できるのが最大の特徴です。さらに、税理士や弁護士などの専門家との提携により、富裕層が抱える悩みや問題に適切な助言を行います。独立系だからこそ、特定の企業の利益ではなく、顧客本位のアドバイスが実現しやすいと考えてよいでしょう。

IFAは日本にどれくらいいる?国内の現状

日本におけるIFAの登録数や実際の活動状況を確認して、国内の現状を把握しましょう。

日本では現在、およそ700社の金融商品仲介業者が登録されており、所属するIFAは約9000名ともいわれています。アメリカに比べるとまだ数は少ないものの、独立した立場での資産運用アドバイスを求める富裕層が増えており、今後はより一層IFAの増加とサービス充実が期待されています。この背景には、銀行や証券会社だけに依存しない「新しい資産運用の選択肢」を求める人が増えているためと考えられます。

参照 : 金融庁 金融商品仲介業者登録一覧

IFAとFPの違い:資産運用提案と提案範囲

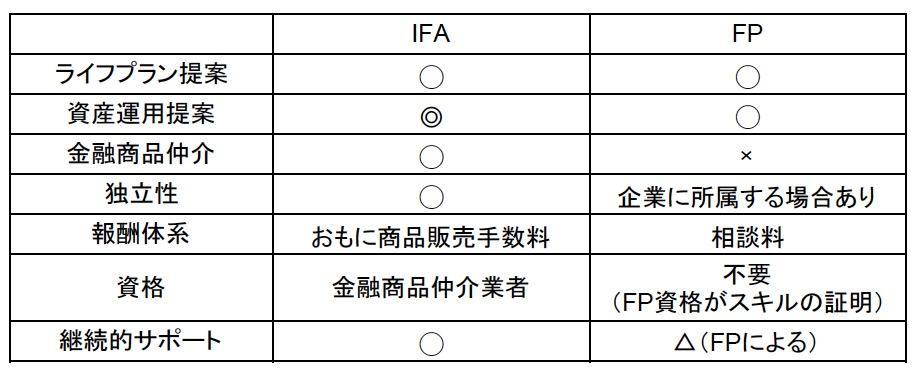

よく混同されがちなIFAとFP(ファイナンシャル・プランナー)ですが、実際にはどのような違いがあるのでしょうか。その業務内容と特徴を比較してみます。

ファイナンシャルプランナー(FP)は、おもにライフプランニングなど生活全体の設計に対応する専門家です。一方で、IFAは資産運用支援に特化するケースが多く、より専門的な立場から継続したサポートを提供できる点に強みを持っています。

つまり、IFAとFPでは得意とする分野や専門性に違いがあるといってよいでしょう。

資産運用提案の違い

IFAとFPでは、資産運用の提案内容に大きな違いがあります。

IFAは、一般に証券会社や銀行出身で実務経験が豊富な者が多く、ポートフォリオ構築から具体的な商品の提案・購入、アフターフォローまで一貫した運用提案を行える点が特徴です。

一方、FPは一般的な資産運用の提案ができるものの、具体的な商品の提案をできるFPは決して多くありません。

また、実際の資産運用にあたっては、どちらの場合でも証券会社や銀行で金融商品を購入することになります。

全資産に対応しているのか

IFAは、ライフプランから資産運用の提案、金融商品の販売まで幅広く提案を受けることができます。また、不動産投資から資産管理会社の設立、資産承継対策まで、より専門的なアドバイスを受けることができます。

一方、FPの提案は、ライフプランや生命保険設計のほか、資産運用については一般的な概要にとどまるケースがほとんどです。

IFAと銀行・証券会社との違い:独立性と提案スタンス

続いてIFAと銀行・証券会社ではどのような違いがあるのかを見てみましょう。

株式会社ウェルスパートナー作成

銀行・証券会社の担当者は、営業目標や販売手数料など、所属先の利益を意識した提案を行わざるを得ない場合があります。一方、IFAは金融機関から独立しているため、特定の商品を推奨することなく、より中立的なスタンスで提案を行うのが特徴です。

また、銀行・証券会社は転勤や異動があるため担当者が変わりやすい一方で、IFAは転勤がないため継続したサポートを受けられる点で違いがあります。

<参考記事>

IFAに相談できる内容とメリット

それでは実際に、IFAにはどのような相談が可能で、どのようなメリットが得られるのかについて解説しましょう。

メリット1:顧客本位のアドバイス

IFAは特定の金融機関に所属しないため、純粋に顧客の利益を優先した提案を行うことができます。顧客の資産状況や投資目標に合わせて、最適なプランを提案できるのが大きな魅力です。こうした顧客本位の姿勢が、資産運用を成功させる重要なポイントになります。

メリット2:運用商品選択の自由度

IFAは、一般的に複数の証券会社の商品を取り扱っているため、商品数や投資ジャンルが豊富です。顧客の運用目標やリスク許容度に合わせて、個別株から投資信託、債券やヘッジファンドまで、幅広い商品を提案できます。結果として、目的に合わせた最適な組み合わせを見つけやすく、柔軟なポートフォリオを構築できます。

メリット3:IFAは無料で相談可能

IFAの多くは、無料で相談できます。IFAの相談が無料となることが多いのは、金融商品の販売により手数料をその金融商品を取り扱っている金融商品取引業者からの報酬として得られるからです。ただし、サービス内容によって手数料を設定しているIFAも存在するため、相談前に報酬体系を確認すると安心です。

IFAに相談する際の注意点とデメリット

IFAへ相談する際にはメリットだけでなく、デメリットについても把握しておきましょう。

IFAは中立的な立場で幅広い商品を取り扱える一方、IFAによってはスキルが大きく異なります。資産運用経験が豊富なIFAもいれば、得意とする投資分野が限定的なIFAがいるかもしれません。また、無料相談であっても証券会社から報酬を得るため、全く利害関係がないわけではありません。したがって、IFA選びの際は、実績や顧客満足度、口コミを総合的に判断することが重要です。

信頼できるIFAを見極める5つのポイント

資産運用は一生涯続くため、信頼できるIFAを選ぶことは運用の成果を左右するといっても過言ではありません。

ここでは、数多くのIFAの中から、信頼できるアドバイザーを選ぶためのチェックポイントを5つにまとめました。

以下の5つの要点を踏まえて、自身の運用目的や資産運用ニーズに合ったIFAを探してみてください。

ポイント1:顧客層や得意分野を明示しているか

IFAによっては、富裕層向けの運用に特化しているケースや、若年層の資産形成を得意とする場合など、得意分野が異なります。一方で、金融商品の販売に注力するIFAも存在します。自分の投資目標に合ったIFAを探すためにも、WebサイトやSNSなどで、IFAの得意分野や実績を確認することが重要です。

ポイント2:アドバイザーの資格・経験

IFAを選ぶ際には、どのような資格を持っているか、金融機関での実績が豊富かなど、IFAの専門性や実務経験を確認することも重要です。資格が多いだけでなく、どれだけ顧客と丁寧に向き合ってきたか、その実績内容にも目を向けることで、より適切な判断ができるはずです。まずは無料相談を通して、どのような提案を受けられるか確認するのもよいでしょう。

ポイント3:提案実績や運用実績の確認

IFA選びでは、IFAがこれまでどのような提案を行い、成果を上げてきたのかの確認は信頼性を判断するうえで欠かせません。詳細は開示できなくとも、提案内容や運用実績、投資スタンスは確認しておくべきでしょう。また、このような情報公開の姿勢と透明性は、信頼関係構築にも大きく関係すると考えられます。

ポイント4:金融商品以外の対応力

金融商品の提案だけではなく、相続や税務、資産承継対策など、幅広くサポートしてくれるアドバイザーであれば、より安心してアドバイスを受けることができるでしょう。特に資産額が大きい場合は、総合的な視点でアドバイスをしてもらうことがリスク回避にもつながります。

ポイント5:アフターフォローと長期サポート

金融市場は常に変動するため、当初の運用プラン作成だけで終わらず、定期的な見直しやポートフォリオの修正が重要です。このため、アフターフォローや長期的なサポート体制が整っているかどうかもIFA選びの大切なポイントといえます。可能であれば、無料相談を通じてアフターフォローとサポート体制も確認しておくとよいでしょう。

まとめ

IFA(ファイナンシャルアドバイザー)の基礎知識と活用方法について解説してきました。

もう一度要点をまとめます。

・IFAは中立的な立場から提案を行う点が最大の特徴

・IFAは資産運用だけでなく、税務・資産承継など幅広い相談が可能

・IFAは転勤がなく、長期的なサポートを期待できる

・IFAを選ぶ際には、経験や実績、金融商品以外の対応力を確認することが大切

「誰に相談したらよいか分からない」「銀行や証券会社以外にも相談したい」など資産運用でお悩みの方は、ぜひ私たちウェルス・パートナーの無料相談をご活用ください。

ご相談はオンラインでも可能です。土日も対応しておりますので、ぜひ気軽にお申し込みください。

https://wealth-partner-re.com/meeting/

とは?基礎知識を徹底解説-1024x538.jpg)

とは?基礎知識を徹底解説.jpg)