皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

今回のテーマは、「年代別の最適な資産配分戦略」です。

資産配分で何を何%にしていくのがいいのかを決める際、今回のテーマの「年齢」は非常に大きなファクターの一つになります。もちろん、投資に対する考え方や資産背景やリスク許容度など他にも要素はありますが、その中でも大きな要素は年齢です。今回は資産配分を考えるうえで、年齢という要素だけを切り取り、当社お客様の実例をもとに年齢別の最適な資産配分戦略についてお伝えします。ぜひとも資産運用の参考にしていただければ幸いです。

今回の内容についてはYouTubeチャンネル『世古口俊介の資産運用アカデミー』でもご視聴いただけます。

目次

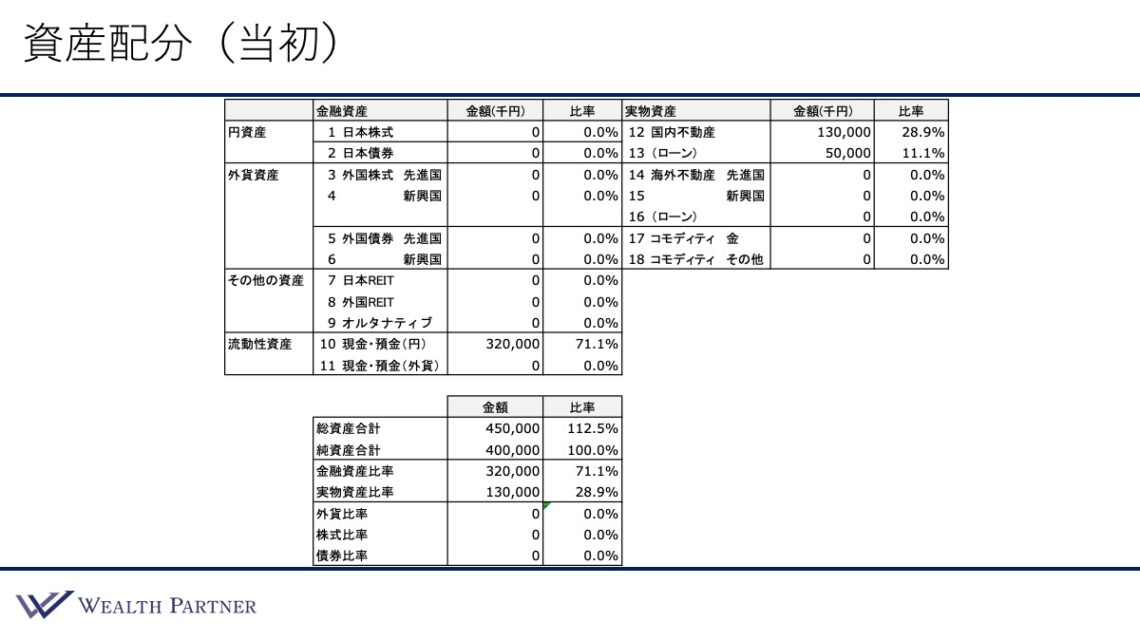

資産配分(当初)

年代別の最適な資産配分戦略を、具体的な資産配分の形でお伝えするのが一番わかりやすいので、いつもこのメディアで資産配分をご説明する際に使用する「資産配分シート」を見ていただきましょう。

金融資産が現預金で3億2,000万円、ご自宅に1億3,000万円の不動産と住宅ローン5,000万円があるという、シンプルな状態が当初で、この方が現預金3億2,000万円のうちの3億円を運用する前提で考えていきます。この3億円を運用するにあたって、20~30歳代の方の場合、40~50歳代の方の場合、60歳代以上の方の場合、それぞれこのように再配分するのがよいという、年齢別の3パターンの資産配分の再配分案を見ていきます。

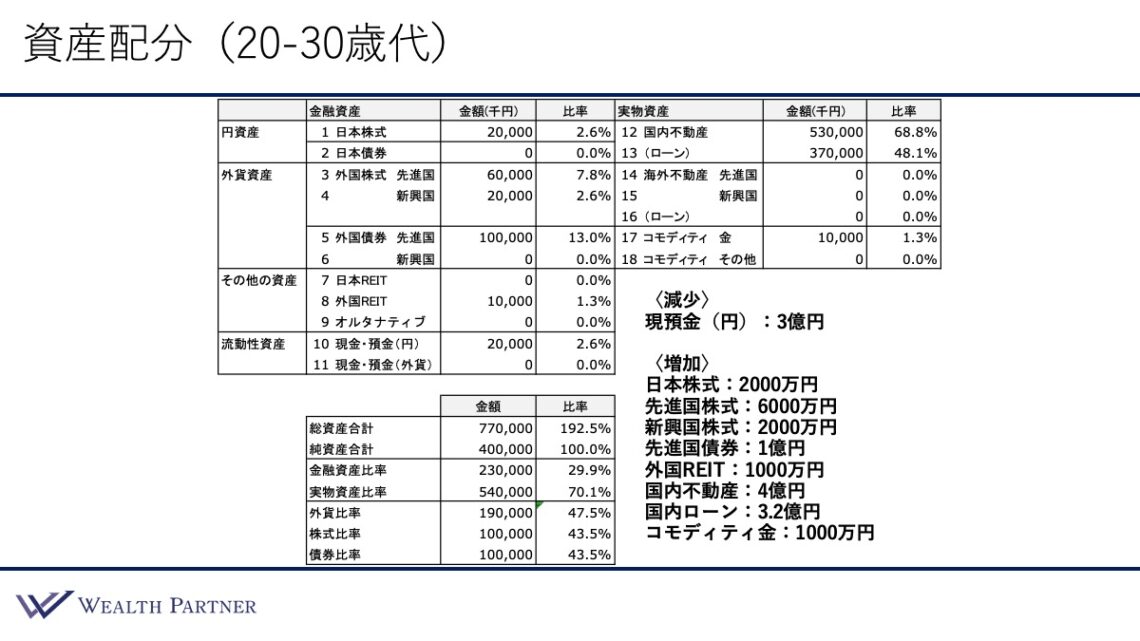

資産配分(20~30歳代)

まずは20〜30歳代の若い富裕層の方の最適な資産配分案がこちらです。

現預金3億円を使い、増加させる資産は、日本株式に2,000万円、先進国株式に6,000万円、新興国株式に2,000万円、先進国債券に1億円、外国REITに1,000万円、国内不動産に4億円、国内ローンが3.2億円、コモディティ金に1,000万円という形になっています。

このように再配分すると全体のバランスは、左下のようになります。総資産合計は3.2億円の借入をしているので借入比率が192.5%となり、かなり投資効率が高まっています。金融資産比率は29.9%、実物資産比率は70.1%で3対7に、外貨比率は47.5%、金融資産に占める株式比率と債券比率は43.5%と43.5%なので、どちらも1億円ずつ1対1という割合になっています。

20~30歳代の富裕層の方の再配分の特徴は、「できるだけ借入をして借入比率を上げること」「投資効率を上げて運用すること」「実物資産比率の割合を7割くらいまで高くすること」「株式にもそれなりに投資すること」などが挙げられます。富裕層の方は債券運用をする方が多いですが、若くても資産成長を考えて、債券と同程度の割合を株式にも投資するのが大事かと思います。

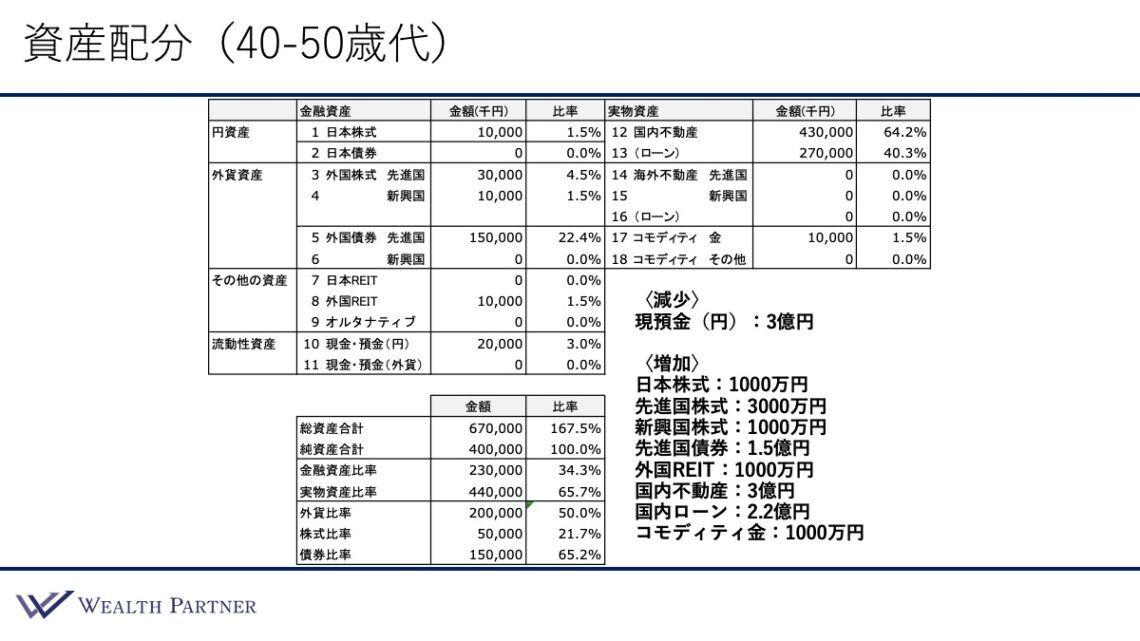

資産配分(40~50歳代)

次に40〜50歳代の方の最適な資産配分案はこちらです。

3億円の現預金を使い増加させる資産は、日本株式に1,000万円、先進国株式に3,000万円、新興国株式に1,000万円です。先ほどの20〜30歳代の方よりは株式の投資金額を少なくしているイメージです。先進国債券に1.5億円、株式を減らして債券の投資金額を増やしています。外国REITは1,000万円、国内不動産3億円に対して国内ローンは2.2億円、コモディティ金が1,000万円という配分になっています。

全体のバランスは左下をご覧ください。借入比率は先ほどの20〜30歳代の方よりは低めの167.5%、金融資産比率と実物差比率の割合は20~30歳代の方より増えており、34.3%と65.7%になっています。外貨比率は50%、金融に占める株式比率は21.7%に対して、債券比率は65.2%なので、1対3の割合で債券比率が大きくなっています。

20~30歳代は投資期間が長いですし、仮に損失を出しとしてもリカバリーができ、リスク許容度が高い可能性が高いので、借入も多くして株式にも債券と同じくらい投資できました。一方で、40~50歳代になると投資期間が比較的短くなりますし、リスク許容度も下がる可能性が高いので、借入比率を少し落とし、株式の割合を減らして債券を増やすという再配分が多いのではないかと思います。

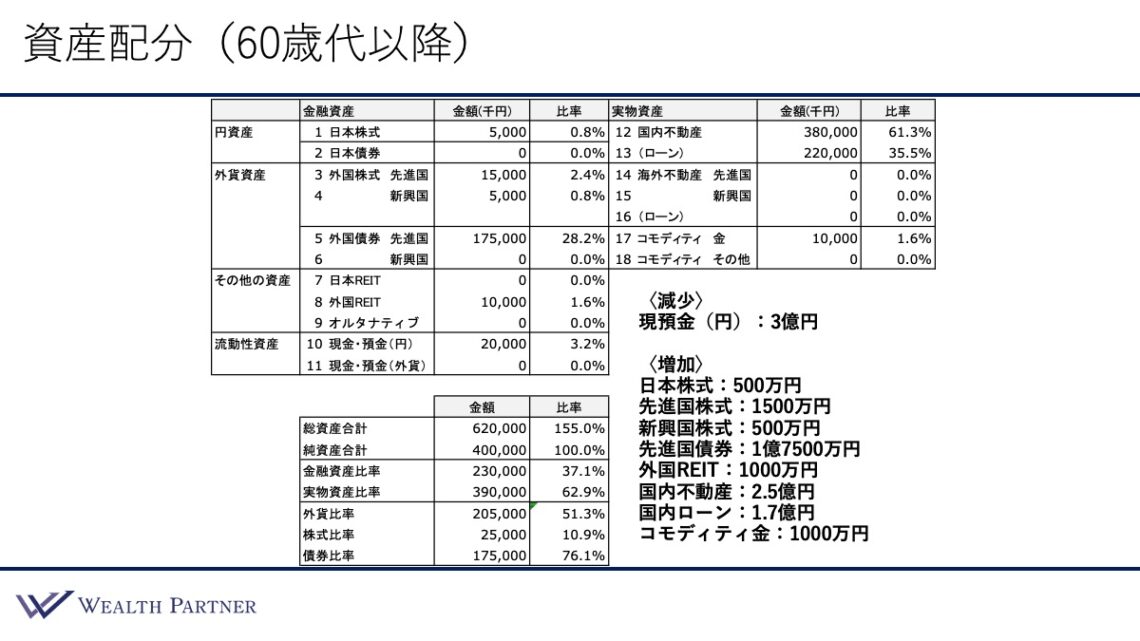

資産配分(60歳代以上)

最後に60歳代以上の方の最適な資産配分案がこちらです。

同様に3億円を使い増加させる資産は、日本株式に500万円、先進国株式に1,500万円、新興国株式に500万円で、40~50歳代よりもさらに株式の割合を減らしています。先進国債券に1億7,500万円投資しているので、株式を減らした分を債券に回しているイメージです。外国REITは1,000万円、国内不動産は2.5億円で、国内ローンは1.7億円、40~50歳代よりも不動産への投資金額を減らしてローンの割合も減らしています。そしてコモディティ金は1,000万円となっています。

全体のバランスは、借入比率がさらに少し下がって155%、金融資産比率が37.1%、実物資産比率は62.9%で、やや金融資産が増えて実物資産が減っています。金融に占める株式比率と債券比率は、株式比率10.9%に対して債券比率が76.1%になっています。やはり60歳代以上になると、これぐらい保守的に運用される方が多いので、妥当であると考えられます。

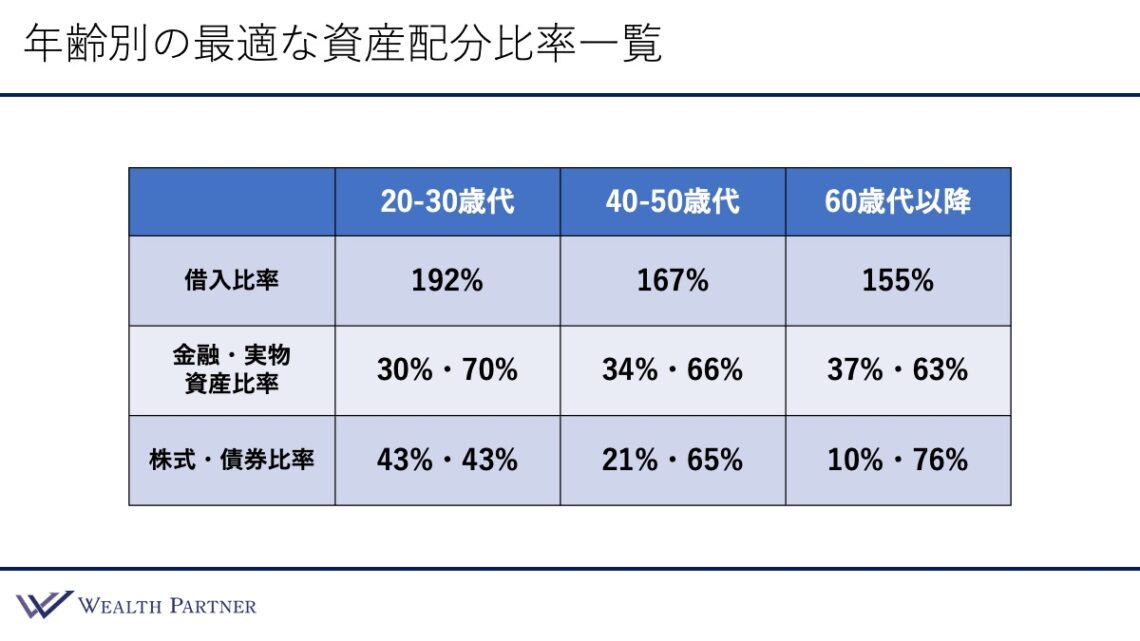

年齢別の最適な資産配分比率一覧

先ほどの年齢別の最適な資産配分で見ていただいた資産配分の比率を一覧にしたものがこちらです。年齢別で借入比率や金融・実物比率、株式・債券比率という重要な比率がどのように違うのかを確認していきましょう。

借入比率は、純資産に対してどれぐらい総資産を大きくして運用するのかを表しています。借入比率が高いほどリスクを取って資産成長を目指している、低いほど保守的に運用しているといえます。

20~30歳代の場合、先ほどのように192%と、200%前後の借入比率で運用してもよいと思います。しかし、40~50歳代になってくると、先ほどの例では167%、150~160%くらいまで減らして運用していく形がいいでしょう。そして60歳代以上は、基本的には150%前後が適切な水準ではないかと考えます。若いほどリスクが取れて、年を追うごとにリスクを落としていく形がよいでしょう。

次に金融・実物資産比率を見ていきましょう。こちらの表は左側が金融比率で右側が実物比率になっています。20~30歳代は、実物の割合が高くなってもやむを得ないでしょう。金融が30%で実物が70%です。40~50歳代の場合は34%から66%、60歳代以上の場合は金融37%と実物63%となっています。年齢を重ねるほど、万が一亡くなったときのために流動性が高い金融資産は必要なので、徐々に実物資産の割合を減らして、金融資産の割合を増やしていくことを意識して配分することをオススメします。

最後に金融資産に占める株式・債券比率を見ていきましょう。20~30歳代は株式もそれなりに持った方がいいので、43%・43%と同じくらいの比率を持っていいと思います。40~50歳代になると、株式の割合を減らして債券比率を増やす、先ほどの例の場合、21%と65%となっていました。そして60歳代以上になると、株式の必要性が徐々になくなり、リスクをそれほど取れなくなってくるので、株式の割合をさらに減らして10%と債券比率を76%というイメージで資産配分するのがいいでしょう。

もちろん最適な資産配分を作る要素として、年齢はあくまで一要素です。その方の投資の考え方や資産背景、相続対策、目的の優先順位など、たくさん要素がある中の一つの年齢だけを切り取って最適な配分を作ると、このような形になります。ですから、他にも考慮すべき要素がもっとあるという前提ですので、その点をご留意いただきながらご参考にしていただければと思います。

まとめ

最後にまとめます。ポイントは4つです。

ポイント1)リスク許容度は若いほど高く、歳を重ねるほど低い

若い時ほどリスクを取った投資ができて、歳を取るほどリスクを減らした資産配分にしていく必要があるということは、資産配分戦略の大前提になっています。

ポイント2)借入は若いときは多く、高年になるほど少なくする

具体的に不動産投資ローンや証券担保ローンなどの借入は、若いときは多くてもよいのではないかと思います。投資期間が長いですしリスク許容度も高いので、若いときは高くてもいいでしょう。先ほどの20~30歳代のときは、借入比率が200%でもよい可能性が高いですが、高年になって歳を増せば増すほど借入比率を下げていくことを意識した方がいいと思います。60歳代以上になってくると、150%前後まで下げるのが基本的にはよいのではないかと考えます。

ポイント3)実物資産は若いときは多く、高年になるほど減らす

若いときは実物資産の割合が多くていいですが、やはり歳を増すと、いざというときのために、流動資産は多い方が望ましいでしょう。年齢とともに実物資産を減らして金融資産を増やしていくのがよいのではないでしょうか。

ポイント4)歳を重ねるごとに株式を減らし、債券を増やす

最後は、金融資産に占める株式と債券の割合です。イメージ通り、歳を重ねるごとに株式の割合を減らしていって、債券の割合を増やしていくことが年齢別の最適な配分ではないかと思います。

本日は「年代別の最適な資産配分戦略」という内容でお届けさせていただきました。