目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。本日のテーマは「2025年を制する米ドル債券投資戦略」です。

内容としては、2025年の米ドル債券投資における中長期的な戦略をどのように立てるべきかについてお話ししたいと思います。

▼今回の内容はYouTubeでご覧いただけます

アメリカ政策金利の予想(2024年12月10日時点)

それではまず、米ドル債券の利回りの現状と2025年の見通しについてお話しします。

米ドル債券の利回りを決定する重要な要因の一つは、アメリカの債券金利の基盤となる政策金利の動向です。FRB(アメリカの中央銀行)が決定する政策金利の推移を確認していきます。政策金利が上昇すれば米ドル債券の利回りも上昇し、逆に政策金利が下がれば利回りも低下する傾向があるため、これは米ドル債券の利回りを予測する上で最も重要な指標とされています。

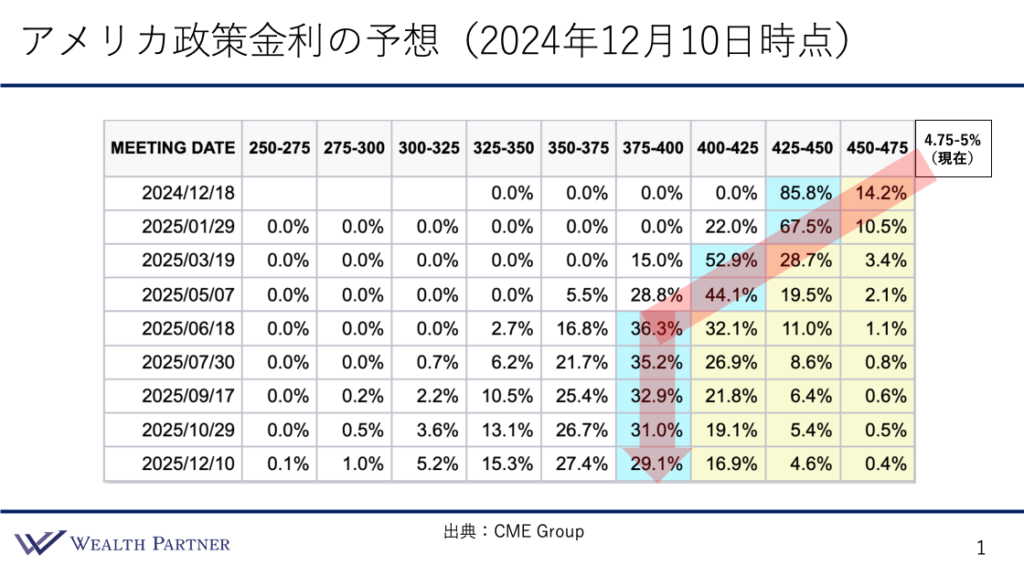

アメリカの政策金利はFRBの会議ごとに決定され、そのたびに市場では次の金利水準がどうなるか予想が行われています。現在の撮影日時は2024年12月10日ですので、この時点での金利予想について見ていきます。表の上部の横軸には金利の水準が、左側の縦軸にはミーティングデート(FRBの会議日程)が記載されています。各会議ごとに予想される政策金利が色分けされており、特に重要なのは青色のマスで、これは最も高い確率で予想される政策金利を示しています。

2024年12月10日時点では、政策金利は4.75%~5%ですが、赤枠で示されている2024年12月18日には0.5%下がり、4.25%~4.5になる確率が85.8%と予想されています。つまり、政策金利が現在よりも0.5%下がり、4.25%になる可能性が高いと考えられています。その後、2025年1月の会議では金利が据え置かれる見込みですが、3月や6月の会議ではさらに引き下げられる可能性があると予測されています。そして、2025年6月以降は政策金利が横ばいで推移するとの見通しが立てられています。結果として、2025年末にはアメリカの政策金利が3.75%~4%程度になると予想されています。

政策金利については引き下げられるものの、現在の予測では1%程度にとどまるとされています。2024年の7月や8月、10月頃には、政策金利がさらに引き下げられ、1.5%~2%程度の大幅な引き下げが見込まれていました。しかし、2024年11月の大統領選挙でトランプ氏が当選したことが予測を変更させる要因となりました。トランプ氏の政策は、インフレ抑制よりも景気回復や減税に重点を置くと考えられています。そのため、FRBが金利を大幅に下げる余地がなく、政策金利は1%程度の引き下げに留まるとの見通しに変わりました。

以上がアメリカの政策金利の予想となります。

米10年国債利回りの推移(過去3年)

ここからは、「米10年国債利回りの推移(過去3年)」です。まず、米ドル円の過去3年間の推移を見ていきましょう。

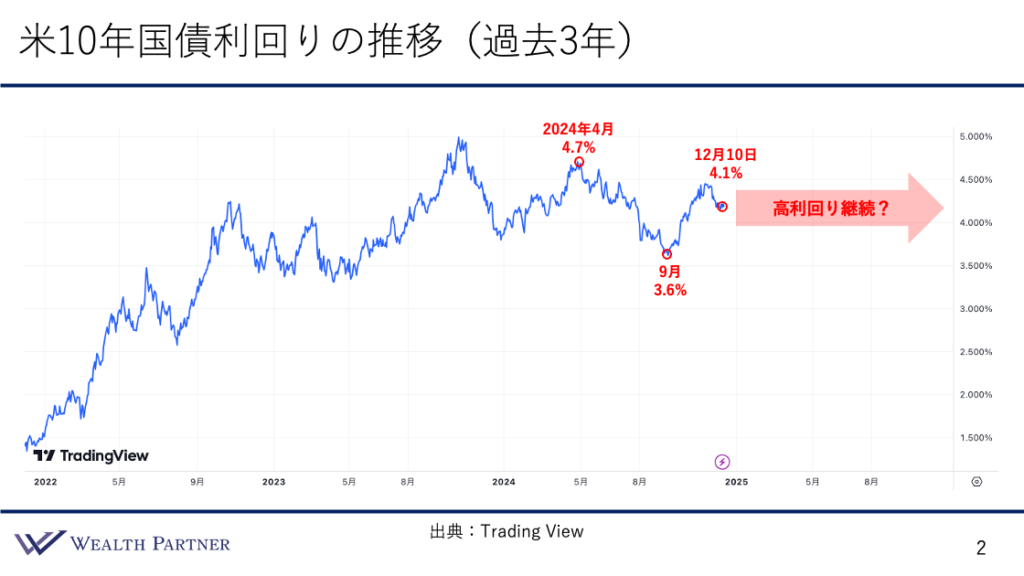

こちらは米ドル債券の利回りの基礎となる10年国債の利回りについてです。この利回りが上昇すると米ドル債券の利回りも上がり、逆に下がると利回りも下がるため、非常に重要な指標です。過去3年のチャートをもとに2024年の動向を振り返ると、2024年初頭の利回りは約3.8%と低い水準でしたが、4月にかけて4.7%まで上昇しました。その後、アメリカの景気悪化が懸念され、9月には3.6%まで下落しました。しかし、トランプ氏が大統領に当選したことで利回りが再び上昇し、12月10日時点では4.1%に達しています。

ここまでが2024年の状況ですが、2025年以降の見通しについては私の個人的な意見になります。トランプ大統領の就任により、インフレを促進する政策が期待されています。具体的には、株価の上昇や景気の回復、減税、消費の活発化が進むと予想されます。これにより物価が上昇し、政策金利を大幅に引き下げることが難しい状況が続く可能性が高いと考えています。

仮にトランプ氏が当選していなかった場合、2025年の年末には米10年国債利回りが3%前半、あるいは3%を切る可能性があると見ていました。しかし現時点では、利回りが高い水準で維持されると予測されています。2024年12月時点の約4%の利回りが、2025年以降も続く見込みです。

以上が米10年国債利回りの推移と2025年の予測です。

2025年最新予想:代表的な債券種類・格付けの利回り

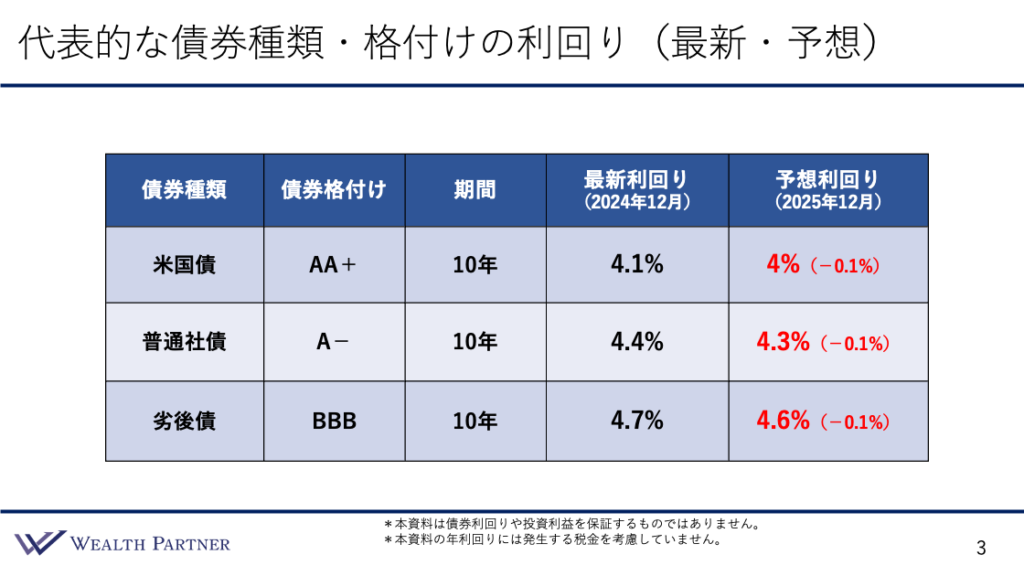

皆さんが投資する代表的な債券の種類や格付けの利回りについて、最新の利回りと2025年12月時点での予想利回りを見ていきます。これには私の個人的な予想も含まれています。この表には、米国債、普通社債、劣後債という3種類の代表的な債券が掲載されています。普通社債は企業が発行する債券で、劣後債は普通社債よりも返済順位が低い分、利回りが高い特徴があります。

これらの債券について、代表的な格付けごとの利回りを確認します。ただし、これらの数値は平均値であり、発行体によって利回りが異なる点にご留意ください。これまでの経験をもとに、一般的な債券種類や格付けであればこの程度の利回りになるというイメージをお伝えしていますので、その点を考慮してご覧いただければと思います。

米国債

まず、米国債についてです。格付けが最上級の「AA+」で、期間が10年の債券の場合、2024年12月上旬時点の利回りは4.1%です。2025年12月には4%と、わずか0.1%の低下が予想されています。この変動の背景には、トランプ大統領の景気刺激策が影響していると考えられます。彼の政策はインフレを伴うため、FRBが金利を大幅に引き下げる余地が限られ、結果として現在の利回り水準がほぼ維持されると見込まれています。

普通社債

次に、普通社債についてです。格付けが「A-」で、期間が10年の債券の場合、2024年12月上旬時点の利回りは4.4%で、米国債より0.3%高い水準です。2025年12月には4.3%にわずかに低下すると予測されています。

劣後債

最後に、劣後債についてです。この債券は格付け「BBB」で、期間が10年の債券の場合、2024年12月上旬時点の利回りは4.7%となっています。2025年12月には4.6%にやや低下する見通しです。劣後債は普通社債よりリスクが高いため、より高い利回りが設定されています。

これらを総合すると、2025年末時点の債券市場では利回りの大きな変動はなく、現状維持で推移する可能性が高いと考えられます。

以上が2025年の債券市場に関する予測と私の見解です。

米ドル円の推移(過去3年)

ここからは「米ドル円の現状と2025年の見通し」についてお話しします。

こちらのチャートは過去3年間の米ドル円の推移を示しており、特に2024年中盤以降の動きを解説します。2024年7月には米ドル円が161円に達し、30年以上ぶりのドル高円安水準となりました。その後、アメリカ経済の景気後退懸念により、9月には140円まで円高が進みましたが、11月にトランプ大統領の再選を受けてドル需要が高まり、156円までドル高円安が進行しました。現在撮影している12月10日時点では、151円前後で安定しています。

2025年の見通しについては、アメリカの政策金利が高止まりを続ける一方で、日本の金利引き上げが慎重に進められることから、日米金利差が縮小しない可能性が高いと見られています。また、トランプ大統領の政策によりアメリカへの資産集中が進み、ドル需要がさらに高まることも予想されます。

このような背景から、2025年の米ドル円相場は現在の150円前後の水準が継続する可能性が高いと考えられています。

米ドル円と米10年国債利回りの推移(過去3年)

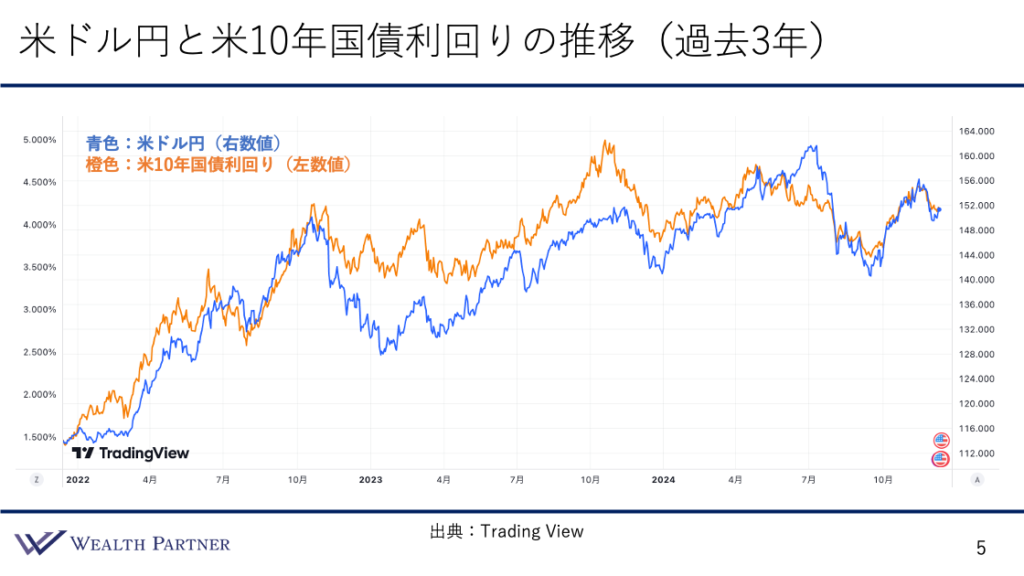

こちらのチャートは、過去3年間の米ドル円と米10年国債利回りの推移を合わせたものです。

米ドル円と米10年国債利回りの推移を比較すると、両者は密接に連動していることが確認できます。具体的には、米10年国債利回りが上昇するとドル高円安が進み、利回りが下がると円高ドル安が進むという動きが見られます。この連動性を踏まえると、現在のドル高円安の状況は、米ドル債券の利回りが高いことを意味しており、為替の観点では不利に見える状況でも、債券投資としては利回り面で有利な状態といえます。

チャートを見ると、右端に行くほど最新の為替データとなりますが、特に2024年中盤以降、過去半年ほどは完全に連動していることがわかります。一方で、将来的に円高が進行し140円や130円の水準に達した場合には、米国債の利回りも低下する可能性が高いと考えられます。そのため、為替の動向だけに影響されず、債券利回りの変動を重視して投資判断を行うことが重要です。どのような為替水準であっても、米国債利回りは連動して変動するため、為替だけに投資タイミングを左右される必要は少ないでしょう。

このような連動性は2025年以降も継続する可能性が高いため、為替よりも米国債利回りを重視した投資戦略を取ることが、より適切であると考えられます。

まとめ(米債利回りと米ドル円の2025年の見通し)

米ドル債券の利回りと米ドル円の2025年の見通しについてまとめます。ポイントは4つあります。

ポイント1)利下げ実施でもインフレ期待で高利回り継続の可能性

アメリカの政策金利については、利下げが実施される可能性が高いと考えられますが、トランプ大統領による経済政策やインフレ期待の継続により、米ドル債券の高い利回りが維持される可能性があります。政策金利は1%程度下がるとの予想がされていますが、債券の利回りは政策金利だけでなく、インフレ期待や投資家の需要によっても決まるため、政策金利が下がったとしても米国債や米ドル債券の利回りが低下するとは限りません。そのため、2025年以降も高い利回りが続く可能性が高いと考えています。

ポイント2)米景気激変で格付間の利回り格差も変動大きい可能性

トランプ大統領の経済政策は景気を良くする可能性がある一方で、諸外国との圧力や政策リスクにより不確実性が増す可能性もあります。たとえば、関税政策や中国への対抗姿勢が経済に良い影響を与える場合もあれば、逆に悪影響を及ぼすことも考えられます。この不確実性は、格付け間の利回り格差を拡大させる要因となり得ます。現在、米国債の利回りが4.1%、普通社債が4.4%、劣後債が4.7%ですが、アメリカの経済状況が悪化すれば、普通社債が4.6%、劣後債が5.2%といった形で格差がさらに拡大する可能性があります。このような局面では、利回り格差が拡大した普通社債や劣後債が投資チャンスとなる場合もあると考えられます。

ポイント3)金利差と米国集中で米ドル高・円安も継続の予想

為替については、アメリカと日本の金利差が拡大し続ける状況や、トランプ大統領の政策による米国への資産集中が進むことで、ドル高円安が継続する可能性が高いと見られます。この影響で、現在の150円前後の水準が2025年も維持されると予想されます。

ポイント4)富裕層は「米債新黄金時代」を謳歌できる可能性

これらを総合すると、米ドル債券は富裕層にとって2025年以降も「米債新黄金時代」を迎える可能性が高いと考えています。具体的には、2022年から2024年にかけては、コロナからの復活やリベンジ消費、ロシアのウクライナ侵攻に伴う資源価格の上昇を背景に米ドル債券の利回りが大幅に上昇し、これが1つの「黄金時代」といえる期間でした。この時期が一段落し、債券投資が下火になると予想されていましたが、トランプ大統領の再登場によりインフレ期待が高まり、高い利回りが継続、あるいはさらに上昇する可能性が出てきました。

これを受けて、2025年以降は米ドル債券の「新黄金時代」に突入すると考えられます。これにより、富裕層の方々は非常に高い利回りで米ドル債券に投資することができる可能性が高いです。2022年から2024年にかけてのコロナやロシア・ウクライナ戦争をきっかけとしたインフレは、供給不足が原因となるものでした。一方、2025年以降の「米債新黄金時代」におけるインフレは、需要の拡大が主な要因となります。

景気回復に伴い、個人や企業の需要が高まり、人やモノへの需要が増加することで、需要主導型のインフレが発生する可能性が高いとみられています。このような状況は、「米債新黄金時代」という表現にふさわしく、新たに米ドル債券に投資する方にとって、非常に有利な状況を生み出すでしょう。

次回は、具体的に2025年の米ドル債券投資戦略をもとにポートフォリオの3つのモデル設計例を説明していきます。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中