目次

はじめに

資産運用を考える上で最も重要な要素といっても過言ではないのが資産配分です。しかし、運用を始めるにあたり「どのように資産配分を決めるべきか?」と迷っている方も多いのではないでしょうか。資産配分には運用経験や知識が必要ですが、自分のリスク許容度に合った資産配分を見つけることで、安心して資産を増やすことができます。そこで、この記事では、資産配分の基本とその重要性を解説し、さらにリスク許容度に応じた資産配分の調整方法をご紹介します。この記事を読むと、資産配分を最適化し、自分に最適な運用方法を見つけられるほか、自身の資産運用を成功させるためのポイントを学ぶことができるでしょう。

資産配分の基本とは?

資産配分の基本は、資産運用において最も重要な要素の一つです。資産運用をはじめるにあたり、まず押さえておくポイントといえるでしょう。

ここでは、次のポイントについて解説します。

- 資産配分の定義と目的

- 資産配分が資産運用において重要な理由

- リスク分散とリターン最大化の関係

資産配分の定義と目的

資産配分とは、投資ポートフォリオ内で異なる資産クラスや商品間の比率を決定することを指します。基本的には株式、債券、現金、その他の資産クラスにどの程度の割合で資金を配分するかを決めることです。資産配分の決定は投資において極めて重要な役割を果たします。なぜなら、資産配分は投資のリターン・とリスクに大きな影響を与えるからです。

資産配分の目的は、投資家の運用目標やリスク許容度に応じてポートフォリオを最適化し、長期的に安定した利益を確保することです。

資産配分の重要性は、リスクとリターンのバランスを保つ点にあります。つまり、異なる資産クラスを組み合わせることで、単一資産の運用に比べ、ポートフォリオ全体のリスクを低減しつつ、リターンを最大化する可能性が高まります。

特に、資産配分はリスク管理において重要な役割を担っています。投資する資産の種類や配分比率を調整することで、投資結果のブレを抑え、予測不能な市場変動に対してポートフォリオの安定性を保つことが可能です。適切な資産配分を行い、定期的に見直すことで、投資家は市場の変化に柔軟に対応し、目標とする運用成果を得られる可能性が高まります。資産配分は単なる投資手法ではなく、戦略的なリターンとリスクの管理ツールと考えるべきです。

資産配分が資産運用において重要な理由

資産配分が資産運用において重要な理由はさまざまですが、特にリスク分散の効果は大きなポイントです。異なる資産クラスに分散して投資することにより、単一の資産の価格変動リスクを軽減することが可能だからです。例えば株式と債券を組み合わせたポートフォリオは、分散投資でもっとも効果的とされています。

一般的に株式と債券は逆の値動きをする「負の相関関係」にあり、それぞれの価格変動リスクを抑える効果があるからです。

こうした分散投資によりポートフォリオ全体のリスクを抑えつつ、安定的なリターンを狙うことが可能となります。

また、投資目的に応じた資産配分の調整も不可欠です。運用期間が比較的短期の場合は安全性を重視した資産に重点を置き、長期的な資産成長を目指す場合には、株式などリスクの高い資産を取り入れることで、より大きなリターンを期待できます。

例えば、30代や40代で運用期間を長くとれる方は株式の保有割合を高くし、50代や60代などリタイアが近づくにつれて債券の割合を増やすといった具合です。

リスク分散とリターン最大化の関係

リスク分散とは、特定の資産に依存することなく、複数の異なる資産に投資を分散させることでリスクを軽減する手法です。

例えば、国内株式など一つの資産クラスに集中して投資すると、その資産の値動きだけで資産全体の運用成果が左右されてしまいます。

このため、異なる特性や値動きの傾向がある資産クラスへ資産を分散させ、ポートフォリオ全体のリスクを低減させるのがリスク分散または分散投資の考え方です。

なお、リスク分散というと資産クラスや銘柄の分散が思い浮かびますが、リスク分散の手法は他にもあります。

例えば、複数の地域や通貨に分散することで、投資対象国の経済状況や通貨の持つリスクを分散し低減させることができます(地域分散)。

また、投資のタイミングを複数回に分けることで買値を平均化し、高値で投資(いわゆる高値掴み)するリスクを低減させることが可能です(時間分散)。

ただし、よく「ハイリスク・ハイリターン」といわれるように、分散投資によってリスクを低減することは、リターンも分散させるということです。

このため分散投資を考える際は、リスクとリターンをともに最大化できるよう綿密なポートフォリオ設計が不可欠となります。

資産配分の決め方

資産配分の決め方は、資産運用を始める際の重要なポイントです。資産配分を決めるには、まず運用目標を設定するとよいでしょう。

例えば「5,000万円の資産をリタイアする70歳までに2倍にしたい」「1億円の保有資産から毎年500万円のインカムゲインを得たい」と具体的な運用目標を設定することで、適した資産クラスや資産配分をおおまかに決めることが可能となります。

次に、リスク許容度に基づく資産クラスの配分調整が重要です。リスク許容度は、年齢、収入、資産状況、生活環境などにより異なります。このため、リスクをどの程度受け入れられるかを評価し、それに応じた資産クラスの選定と配分を行う必要があります。リスクの高い株式の割合を増減させたり、安全性の高い債券を加えたりすることで、個別のリスク許容度に基づいたカスタマイズが可能です。

具体的には、証券会社など金融機関が提供しているリスク許容度診断ツールを使うのも1つの方法です。

例えばフィデリティ証券のリスク許容度診断ツールでは、運用期間や初期投資額、含み損の許容度、投資意向を入力することで、ポートフォリオ例が示されます。

画像出典 : https://www.fidelity.jp/fund-guide/portfolio-creation-tool/planning/

さらに、市場の状況に応じた柔軟な配分戦略も重要です。市場環境は常に変化しており、経済の変動や政治的な要因が影響を及ぼします。これに対応するためには、定期的に資産配分を見直し、必要に応じて調整を行うことが必要です。マーケットが不安定な時期には、安定資産へのシフトを考慮したり、長期的な視点での成長を期待できる 資産への投資を増やすことも戦略の一つとなります。

このように、資産運用においてもっとも大事なのは資産配分であり、個々の目標と市場環境に適した柔軟な配分戦略を構築することが、資産運用成功への鍵となります。

資産クラスの選択基準

資産運用において、資産クラスの選択も重要なポイントです。各資産クラスには、それぞれリスクとリターンの特性があり、これらを理解することが投資成果につながります。例えば、株式は一般的にリスク・リターンともに高い一方、債券は価格変動リスクが低く安定したリターンが期待できます。このため、投資家のリスク許容度や投資目標に応じて資産クラスを選択する必要があります。

また、投資家がどの資産クラスに投資すべきか判断する際には、その資産が市場の状況や経済環境の影響をどの程度受けやすいか、価格変動幅はどうかという点を考慮する必要があります。例えば、不動産は景気変動の影響を受けやすいですが、インフレに対するヘッジ手段として利用でき、安定したインカムゲインを評価されることが多いです。

年齢やライフステージに応じた資産配分

年齢やライフステージに応じた資産配分も、資産運用において重要な要素です。年齢やライフステージによって運用可能年数やリスク許容度、運用目的が異なるため、資産配分を見直す必要があります。若年層では、一般的にリスクを取る余地があり、長期投資が可能なため、株式などの成長資産に多くを配分するのが一般的です。中年層になると、資産配分の調整が重要になります。この年齢層では、運用可能期間や今後のライフステージに備えてリスクのバランスを考慮し、債券や現金などの安定した資産の割合を増やすことが一般的です。退職後の生活を見据えた計画が必要になるため、資産配分を定期的に見直し、運用成果を検証しながら必要に応じて調整します。

リタイアを控えた高齢層では、資産保全が主な目的となります。この年齢層では、資産の大部分を債券や預金、現金などのリスクが低い資産に移行し、資産の価値を守ることに重点を置きます。また、流動性を確保し、予期せぬ出費に備えられるようにするほか、相続対策も必要になります。これらの考え方を念頭に置きながら、個々のライフステージに最適な資産配分を検討することが重要です。

資産配分の調整・リアロケーションとリバランス

資産配分の調整も、資産運用の計画の中で重要な要素となります。

資産配分の調整には、リアロケーションとリバランスの2つがあります。

ここでは、リアロケーションとリバランスの違いについて解説します。

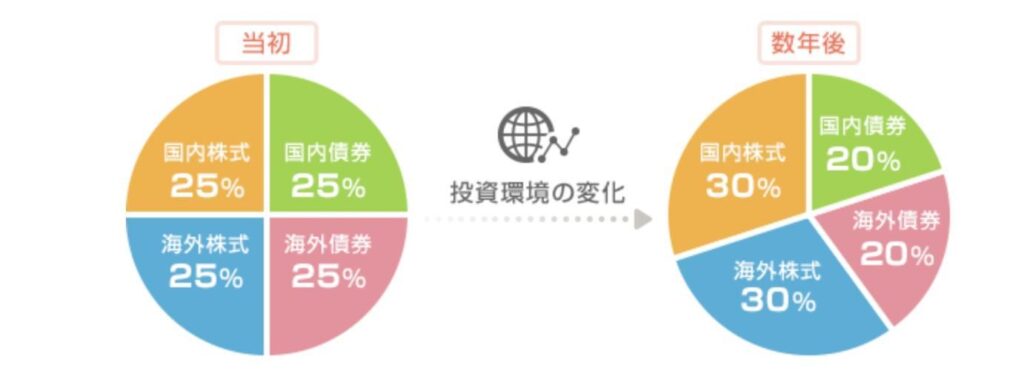

リアローケーションとは?

リアロケーションとは、経済状況や世界情勢などに大きな変化があった場合に、資産配分そのものを見直すことです。

例えば、経済状況の変化(景気回復期など)によって、株式の保有割合を増やすのがリアロケーションです。

画像出典 : https://www.hyakugo.co.jp/tameru/toushin/management/rebalance/

リアロケーションには、保有資産の割合を増やす以外にも新たな資金を投入して資産配分を変更する方法があります。

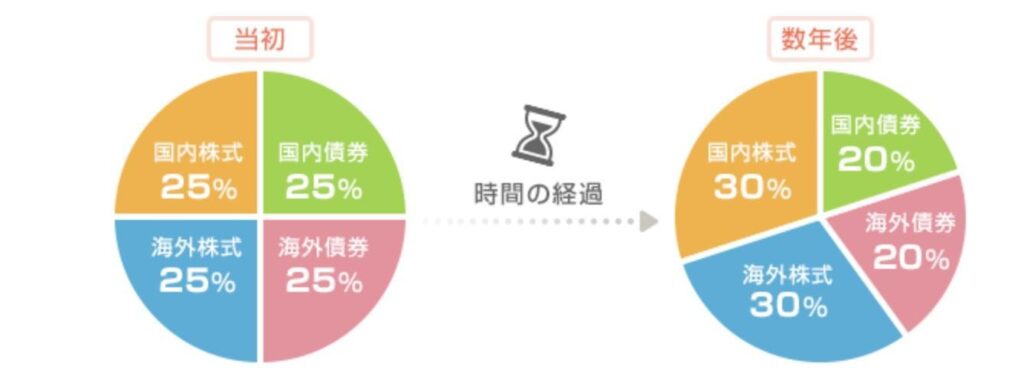

リバランスとは?

リバランスとは、当初設定した資産配分が時間の経過とともに崩れてしまった場合に、元の資産配分に戻すことです。

例えば、株価上昇により株式の保有比率が増えてしまった場合、株式の一部を売却して債券を追加購入し、当初のバランスに戻すのがリバランスです。

画像出典 : https://www.hyakugo.co.jp/tameru/toushin/management/rebalance/

つまり、リバランスは当初設定した理想的な資産配分に戻すことで安定運用を目指すものです。

なお、リアロケーションとリバランスには、それぞれ専門知識と運用経験が必要です。

必要に応じてIFA(資産運用アドバイザー)など、プロに相談するのがよいでしょう。

まとめ

資産運用における資産配分と最適化方法について解説してきました。

資産運用において資産配分の決定、つまりポートフォリオ設計やリアロケーション、リバランスは、運用成果を左右する最重要課題といって良いでしょう。

ただし、ポートフォリオ設計やリアロケーション・リバランスは専門的な知識と経験が必要なため、プロへ相談することをおすすめします。

なお、私たちウェルス・パートナーでは、経験豊富なアドバイザーやプロのポートフォリオマネージャーが無料で資産運用のご相談を承っております。

金融資産の運用だけでなく、不動産投資や相続対策など、さまざまなご相談に対応できますので、ぜひ気軽にお問い合わせください。