目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

本日のテーマは、「医療法人オーナーが実践するバランス重視の資産配分戦略【米ドル債券ポートフォリ事例解説】」です。富裕層の方のタイプ別の最適資産配分戦略のシリーズの2回目ということで、今回は医療法人オーナーの方の資産運用についてお話しします。第1回の未上場会社オーナーと医療法人オーナーは、特徴や傾向、最適な配分セレクトが若干異なってくるので、今回はぜひお医者様である医療法人オーナー様にご覧いただき、ご参考にしていただければと思います。

▼今回の内容はYouTubeでご覧いただけます

富裕層5タイプの傾向分析

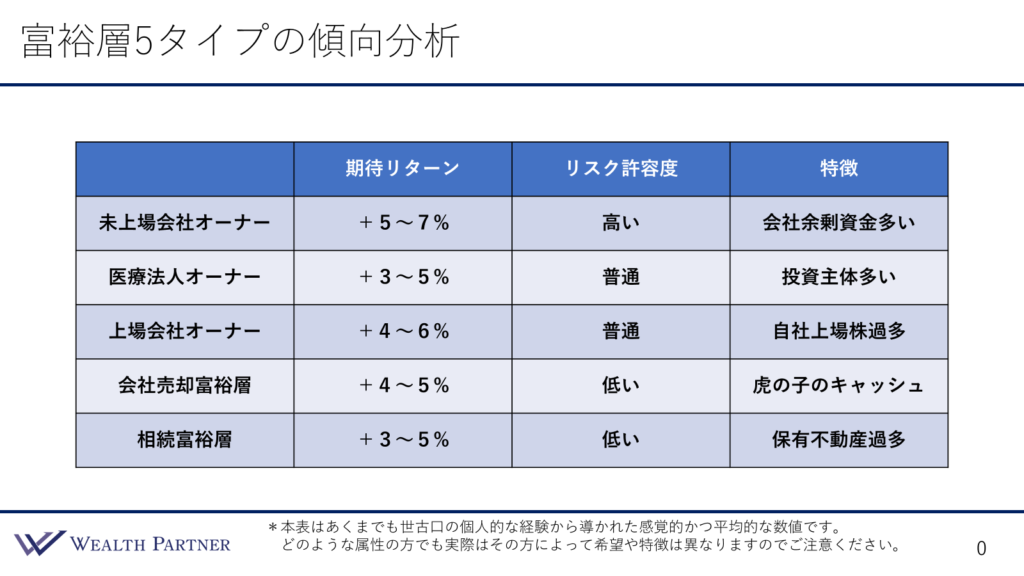

富裕層5タイプの傾向分析の表を使って、医療法人オーナーの特徴や傾向についてお話ししていきます。2行目が医療法人オーナーです。期待リターン、リスク許容度、特徴をそれぞれ見ていきましょう。

期待リターン

期待リターンとは、毎年これぐらいずつ増やしたいと期待する運用の利益です。期待リターンは、毎年、年間+3~5%ずつ増やしたいと考える医療法人オーナーの方が平均では多いのかと思います。前回お話しした未上場会社オーナーよりは比較的低く、全体的に2%ほど低くなっています。ここは安定性と裏返しになっていまして、未上場会社オーナーはリスクを取ってでも高い利益を上げたい方が多かったのですが、医療法人オーナーはお医者さまということもあり、資産をたくさん持っていますが、リスクを取ってまで高いリターンを得なくてもいい、むしろ安定性が高い方がいいという方が非常に多いです。傾向としては、リスクと安定性のバランスを大事にして運用していきたいと思われている方が多いと思います。医療法人オーナーの場合はバランス重視の運用が重要になってくるので、今回のタイトルにも入れさせていただいているわけです。

リスク許容度

2つ目のリスク許容度は、普通ではないかと思います。資産をたくさん持っている方が多いので、資産背景的にはリスク許容度は高いので、未上場会社オーナー相当ではないかと思われます。ただし、医療法人オーナーの場合、元来持っている安定性を重視したい考えや保守的な考えが強い傾向にあるので、未上場会社オーナーより1段階リスク許容度は低い、普通の許容度という傾向が強いと考えます。

医療法人オーナーの資産運用の特徴

医療法人オーナーの資産運用の特徴としては、投資主体が非常に多くなる傾向が高いです。まずは、医療法人オーナーの個人の投資主体が1つあります。それから、経営している医療法人の運用という投資主体です。あとは、MS法人という医療法人の経営をサポートするためにある法人、普通の株式会社がなることが多いです。さらに、お子様が株主になるなどして、ご自身の資産を管理する法人である資産管理会社です。それだけでも4主体あります。

資産管理会社がなく、MS法人と医療法人と個人だけの3主体だけなど、いろいろなパターンがありますが、投資主体がたくさんあるケースが多いので、それぞれの主体でどのような資産を持つのがいいか、資産運用設計という考え方が非常に重要になります。そのような属性の富裕層の方が医療法人オーナーではないかと思います。今回はそこがポイントですので、医療法人オーナーの実例の説明の時に、最適な資産運用設計の戦略についてもお話しします。

60歳・医療法人オーナーの場合

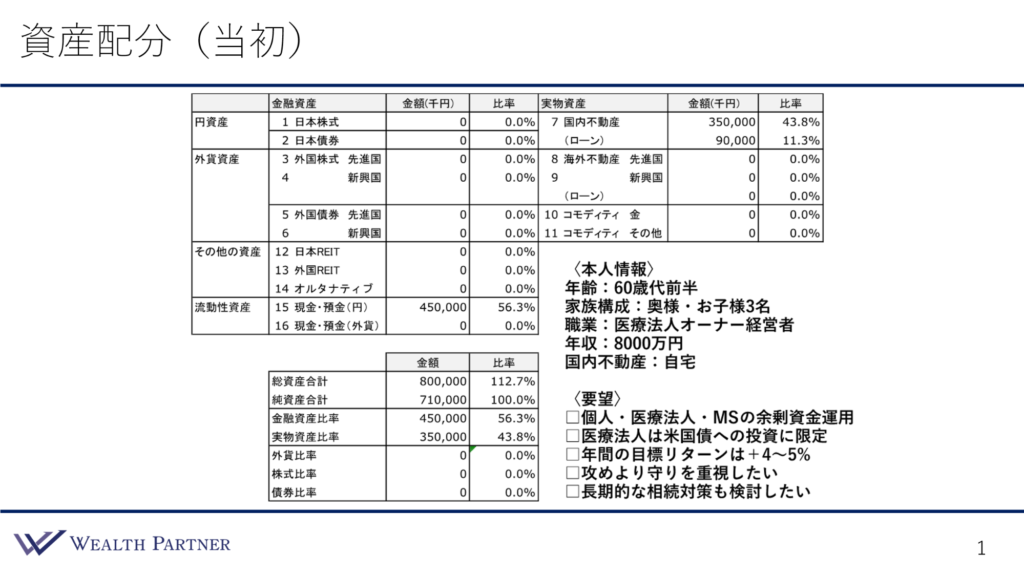

当初の資産配分

ここからは、具体的な資産配分の戦略と米ドル債券のポートフォリオについて見ていきましょう。

本人情報は、年齢が60歳代前半の医療法人オーナーです。これぐらいの年齢から資産運用を検討するオーナーも結構多くいらっしゃいます。実際に、医療法人の経営をもうすぐ引退する方や、将来を考えてそろそろ資産運用した方がよいという方など、老後の資産運用設計を考えたいということでご相談いただくケースが非常に多いです。家族構成は奥様とお子様3名、職業は医療法人のオーナー兼経営者です。年収は8,000万円、国内の不動産、ご自宅をお持ちで、借入は住宅ローンとなっています。

次に資産配分を見ていきましょう。現預金が4億5,000万円あります。この現預金に関しては、医療法人のオーナー個人、医療法人、それに付随するMS法人の3主体の現預金を全て合計したものです。どのように4億5,000万円を運用していくのがいいのか、それぞれの主体でどのように運用するのがいいのか、この2つを今回は明確にご説明させていただきます。

右上の国内不動産はご自宅で、3億5,000万円の時価で、住宅ローンが9,000万円ある状態です。全体のバランスは下にありまして、純資産が7億1,000万円、借入が9,000万円なので、総資産合計は8億円になっています。レバレッジ比率が112.7%、外貨や株などは全く持っていないので、外貨比率、株式比率、債券比率はそれぞれ0%です。金融資産と実物資産の比率は、金融資産比率が56.3%、実物資産比率が43.8%という全体のバランスになっています。

この医療法人オーナーのご要望は5つあり、

②医療法人に関しては保守的に運用しなければいけないというルールがあるので、今回は米国債への投資に限定したい

③年間の目標リターンで、+4%~5%を目指していきたい

④そのような中でもリスクを取って攻めて増やしていくよりは、守りを重視した運用していきたい

⑤長期的な相続対策も検討していきたい

ということを挙げています。

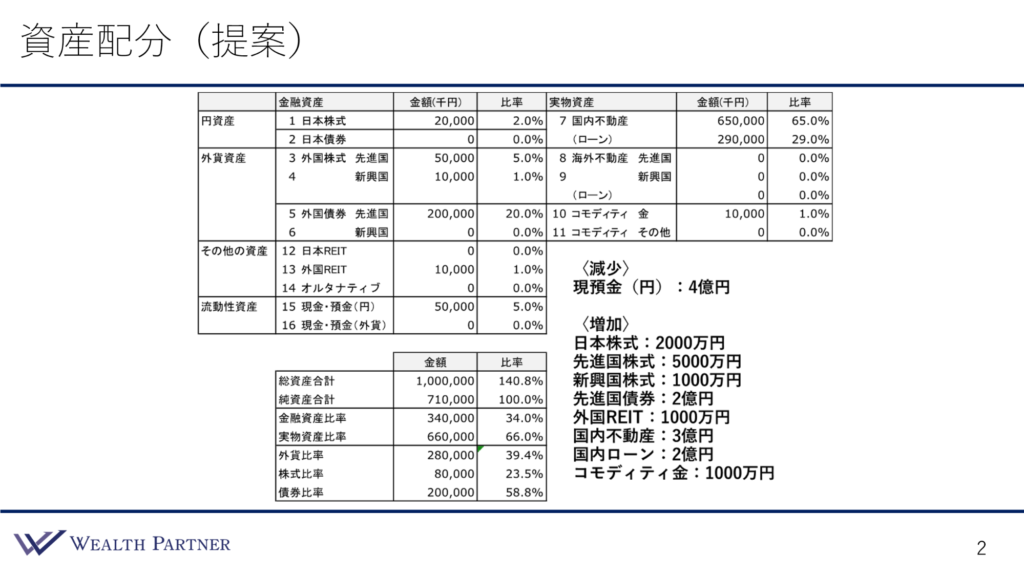

提案した資産配分

このような本人情報、資産配分、ご要望をお伺いした上で、私たちがご提案させていただいた再配分の資産配分戦略がこのようになっています。

それぞれ減少させる資産と増加させる資産を見ていきます。減少させる資産は現預金4億円です。増加させる資産は、日本株式が2,000万円、先進国株式が5,000万円、新興国株式が1,000万円で、合計8,000万円の株式を増やしています。先進国の債券に2億円、外国REITが1,000万円、国内不動産が3億円で、それに伴う借入が2億円になっています。コモディティ金はETFで1,000万円です。

このように再配分すると、全体のバランスは左側のようになります。純資産合計は7億1,000万円と変わりませんが、借入が増えて2億9,000万円になっているので、総資産合計が10億円になり、レバレッジ比率は140.8%になりました。当初112%でしたので、レバレッジ比率140%と高まってはいますが、リスク許容度は、そこまでリスクを取っておらず、かなり保守的な水準ですので、これぐらいであれば全く問題ないと思います。

金融資産と実物資産の比率は、元々は金融の方が56%と多かったのですが、借入をして不動産投資することによって、金融資産比率が34%で、実物資産比率は66%になり、大体1対2のバランスです。相続対策の検討をされており、今回は不動産も増やして対策しているので、このような比率になっています。流動性が高い金融資産比率が低すぎることもないので、許容範囲ではないかと思います。

外貨比率は39.4%、概ね40%になっています。最初は0%だったので、円高にいくことにフルベットしているような、逆にいうと円安には無抵抗な外貨比率でしたが、40%になっていることによって、ある程度円安には耐えられるような外貨比率になっています。

株式比率と債券比率に関しては、株式比率が23.5%、債券比率が58.8%です。大部分が債券ですが、株式もある程度含めることによって若干リスクを取っているものの、保守的な金融資産の運用ができていると思います。

前回の未上場会社オーナーの場合は、株式と債券の割合は半々ぐらいでしたが、医療法人オーナーの場合は、保守的な考えを持っている方が多いので、このように株式より債券の割合を高めにして運用されたい方が多いのではないでしょうか。

投資主体別の保有資産の内訳

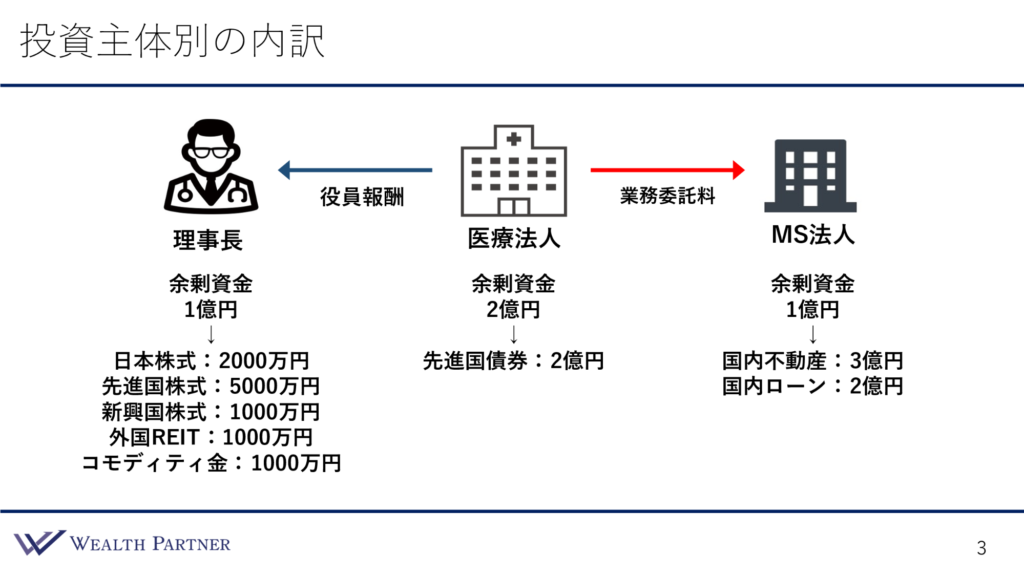

医療法人オーナーの場合は投資主体が多いので、投資主体ごとに最適な資産を持って運用していくことが大事です。ここからは、投資主体別の保有資産の内訳を見ていきましょう。

今回は3主体です。医療法人が中心にあり、そこから役員報酬を出してオーナー理事長が蓄えた資産があります。右側にはMS法人があり、ここに業務委託料を払ってMS法人にも資産が貯まっていきます。このようなパターンになっている医療法人のオーナーは非常に多いです。医療法人には余剰資金が2億円、左側の理事長には余剰資金が1億円、MS法人には余剰資金が1億円あり、合計4億円の運用になっています。

理事長の場合

左側の理事長の運用から見ていきます。余剰資金が1億円で、株式や外国REIT、コモディティ金を中心に投資しています。個人の株式売却の税金は20%と法人より有利になりますし、法人よりはオーナー個人の方がリスクを取りやすいというお考えでしたので、このように株式資産中心の金融資産を理事長ご本人が個人で持っているという形になっています。

医療法人の場合

次に医療法人を見ていきましょう。2億円の運用に関しては、全て先進国債券2億円に配分しています。医療法人の場合は、リスクを取った運用ができないので、基本的には債券が中心になることが多いです。先進国債券となっていますが、ご要望いただいた通り、米国債だけで運用することになっているので、2億円に関しては、全て先進国債券の米国債に投資している形です。

MS法人の場合

MS法人は、余剰資金1億円を頭金にして国内ローンを2億円借り、3億円の国内不動産に投資しています。ですから、理事長個人は金融の株式資産や海外REIT、コモディティ金のようなサテライト資産に、医療法人は保守的な債券、ドル建ての米国債に、MS法人は借入を使って国内不動産に投資しています。それぞれ主体ごとに資産運用戦略は異なっており、別のものに投資していますが、全体のバランスでは先ほど見たようにちょうどいいバランスにしつつ、各主体にとって最適な資産を選んで運用していくというのが、医療法人オーナーの場合は大事になってくると思います。ですから、このように配分しているわけです。

さらに投資主体が多い方の場合、ここに資産管理会社などが加わるので、若干複雑になります。資産配分や相続対策を考えると、どの主体でどのような運用をするのが最適なのか、専門のアドバイザーの方に相談しながら決めていただくのがよいと思います。

米ドル債券ポートフォリオ設計例(米国債のみ)

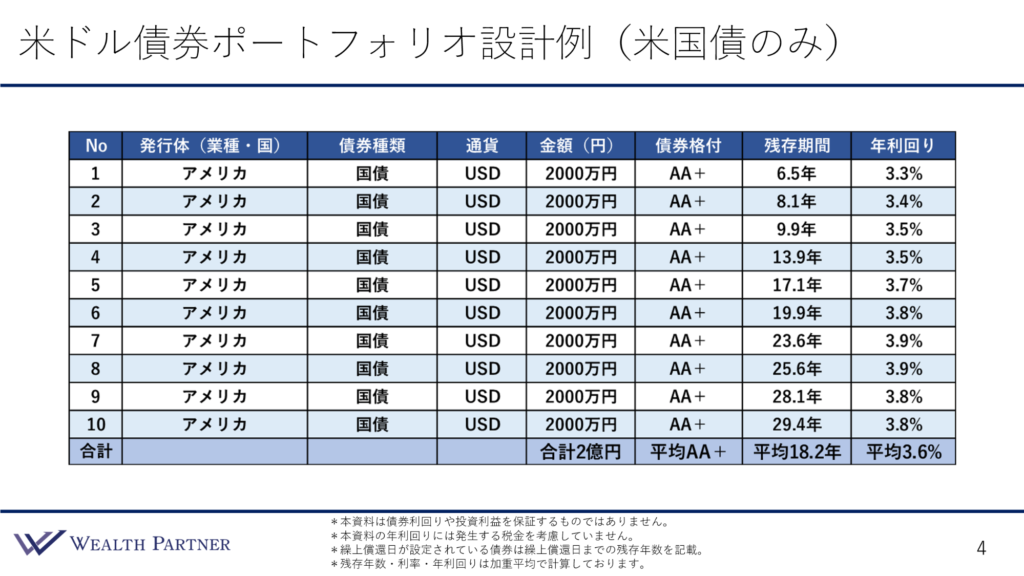

米ドル債券のポートフォリオ設計例を見ていきましょう。医療法人の運用なので、今回は米国債のみでポートフォリオを作っています。

10個の米国債に投資しており、金額は全て2,000万円、合計2億円のポートフォリオで、債券格付けは全てAA+です。残存期間は一番短いもので6.5年、一番長い期間で29.4年となっており、平均残存期間は18.2年になっています。

仮に米国債であったとしても、一つの期間の米国債だけに投資すると、お金が返ってくるときに金利がすごく低くなっているリスクがあります。このように米国債の中でもいろいろな期間の米国債を持つことをラダー型といいますが、この債券順に数年に一度お金が返ってくるような期間設計にして運用することが一般的です。

年利回りは3%前半から後半が多く、平均すると3.6%です。基本的に利回りの水準は、アメリカ国債の利回りに準ずる形になっています。今はアメリカの金利が比較的高い状態と考えられていて、医療法人オーナーも利回りが高いと考えている方が非常に多いと思います。今回のように、平均の残存期間18年という長めのポートフォリオにすることによって、3.6%の利回りをできるだけ長く得続けるという考えを持って、このようなポートフォリオを作る方は非常に多いと思います。

まとめ

今回の富裕層タイプ別最適資産配分戦略の2回目ということで、「医療法人オーナーが実践するバランス重視の資産配分戦略【米ドル債券ポートフォリ事例解説】」をまとめました。ポイントは4つです。

ポイント1)リスク許容度は高いが元来の性格で保守的な傾向

医療法人オーナーは、お医者様という元来の性格なのか、保守的な考えの方や、リスクを取ってまで利益を求めたくないという考えの方、あまり借入をしたくない方が多くいらっしゃいます。資産背景的にリスク許容度は本来高いですが、元来の性格で資産運用も保守的になる傾向があります。

ポイント2)投資主体別に最適な資産配分を考える必要がある

医療法人オーナーの場合、医療法人という特別な法人やMS法人もあるほか、資産管理会社も加わり、個人もあるので、投資主体が複数あるケースが多いです。ですから、この投資主体別に最適な資産配分を考え、最適な相続対策を考えるなど、資産運用設計が非常に大事になってきます。それをしっかり考える必要があるのが難しい点であり、よく検討しなければならないポイントかと思います。

ポイント3)医療法人は米国債・超高格付け社債での運用が無難

医療法人の運用に関しては、今回の事例でお話ししたように、米国債で運用していく医療法人が多いと思います。少しリスクを取って高い利回りを求めていくような医療法人であったとしても、米国債に準ずるような社債、格付けでいうとAA−以上、AA台の超高格付け社債で運用していく医療法人が多く見られます。米ドル債券の運用であっても、無難に行っていくのが本来よろしいのではないかと思います。

ポイント4)個人・MS・資産管理会社で株式や不動産に投資

医療法人では債券、先進国債券、米ドル債券、個人・MS法人・資産管理会社では株式や不動産というように保有することによって、いろいろな資産に分散して運用することができます。今回のタイトルにあるように、資産のバランスをとって運用していくことができるということで、そのように運用されている医療法人オーナーが非常に多いと思います。そのように投資主体の性格ごとに最適な資産で運用することによって、資産運用を成功に導いている医療法人が多いので、そのようにしていくのがよいでしょう。

本日は「医療法人オーナーが実践するバランス重視の資産配分戦略【米ドル債券ポートフォリ事例解説】」という内容でお届けさせていただきました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中