目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

本日のテーマは、「今、富裕層が米国債より『社債』に投資する理由」です。米ドル債券に投資する際、大きく分けて二つの選択肢があります。一つは、アメリカが発行しているアメリカの国債である米国債です。もう一つは、会社が発行している米ドル建ての債券、社債です。大別するとこの二つ以外はないので、米国債に投資するか社債に投資するかの二択になります。

ここ数年は、米国債に投資される富裕層の方が多かったのですが、ここに来て、現在2024年9月ですが、米国債よりも社債に投資される富裕層の方が増えてきています。いろいろなお客様や富裕層の方と接していても、当社の実績としても、そのような傾向がかなり大きく出てきたので、現在、富裕層の方が米国債よりも社債に投資されている理由について、私なりの考えをお伝えできればと思います。

▼今回の内容はYouTubeでご覧いただけます

アメリカ10年国債利回りの推移(過去3年)

こちらのチャートをご覧ください。こちらは、アメリカ10年国債利回りの過去3年の推移です。

3年前からかなり上昇しているのが確認できます。2021年の金利はまだ低かったのですが、アメリカがインフレになり金利を上げてきたので、基本的にこのチャートは右肩上がりになっています。2023年も4%前後が多かったです。2023年12月は3.8%、そこからアメリカの金利はさらに上昇し、2024年4月は4.7%になりました。

分岐となるのは2024年7月で4.3%でした。その後、アメリカ経済に関する悪い統計が多く出され、「アメリカは景気が後退するのではないか」「政策金利を一気に下げるのではないか」という予想が強まったことにより、アメリカ10年国債利回りも大幅に下がりました。2024年9月時点で3.6%になっています。このことが、富裕層の方が米国債よりも社債を選んでいる理由そのものといえるでしょう。

富裕層の方が米ドル建ての外国債券に投資するときの目標利回りは、大半の方が4%~5%です。今年は米国債に投資する際、4%の利回りを得られるタイミングが非常に多かったのですが、こちらのチャートを見てわかるように、今年の7月~8月からアメリカ10年国債の利回りも下がり始め、現在では3.6%です。今、米国債に投資しても、3%台の利回りしか得られない状況になっています。

富裕層の方としては、米国債に投資しても3%の利回りしか得られないのであれば、もう少しリスクを取って、会社が発行する社債などに投資して、4%以上の利回りを得たいというモチベーションになっているわけです。そのようなことにより、今は米国債よりも社債が選ばれる状況になっているのかと考えています。

債券種類ごとの利回りとリスク

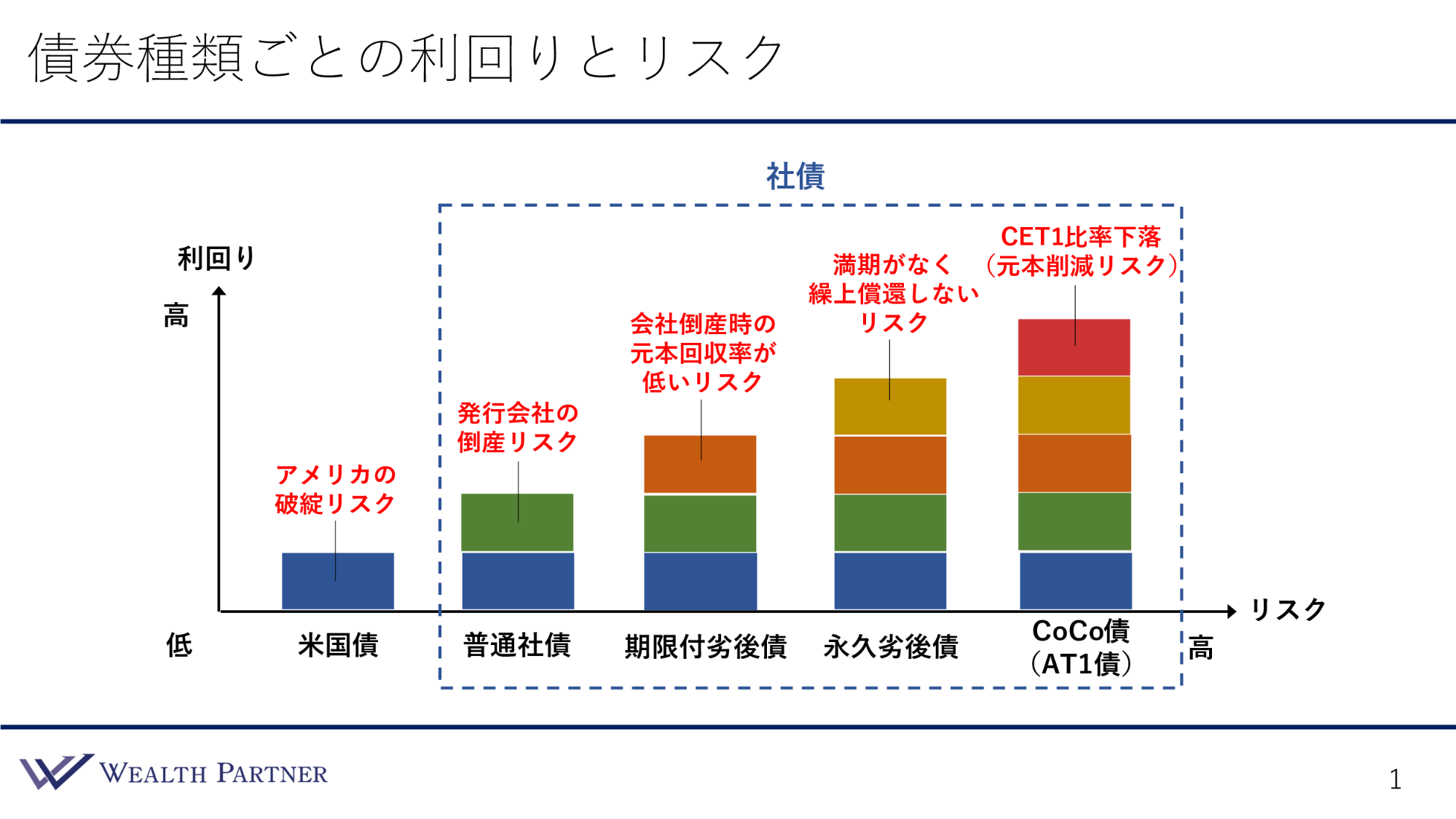

社債とはどのような債券なのかをもう少し詳しくご説明しましょう。こちらは、債券種類と、利回りとリスクの関係を表したものです。

5つの債券が並べられており、縦軸が利回りで右軸がリスクです。左側の債券になるほどリスクが低く安全性が高いですが、利回りも低くなっています。右側にいくほど利回りとリスクが高くなっているという関係になっています。

米国債は一番左側にあり、リスクも利回りも一番低いです。そして、右側の普通社債からCoCo債(AT1債)までの4つの債券は、すべて企業が発行している社債です。米国債のリスクは、アメリカが破綻することです。もちろん為替のリスクもありますが、債券そのものとしてのリスクはアメリカの破綻です。

普通社債よりも右側の社債に関しては、そこにリスクが上乗せされていくイメージです。普通社債は、アメリカの破綻リスクに加えて、発行会社の倒産リスクが加わります。そこからリスクが積み重なっていき、期限付劣後債の場合は、発行会社の倒産リスクに加えて、会社の倒産時にお金が返ってくる順番が普通社債よりも遅いというリスクが加わっている代わりに、利回りは高まります。

さらに右側の永久劣後債の場合、期限付劣後債のリスクに加えて、満期がなく、繰上償還しないリスク、お金が返ってこないリスクもあります。これは発行会社の考え方次第です。そのリスクが加わっている代わりに利回りが高くなります。CoCo債の場合は、銀行でしか発行されず、さらに特別な条件がついており、それにヒットしてしまうと元本がなくなってしまうリスクがあり、その代わりに利回りが高くなるという設計になっています。

これ以外にもいろいろな種類の債券がありますが、主にこちらの4つと思っていただいてよいと思います。米国債の利回りは今4%未満ですが、右側の社債に投資すると、現在は4%以上の債券がほとんどです。富裕層の方の米ドル債券の目標利回りは4%~5%の方が多いので、今はこのような社債の債券種類が選ばれやすくなっています。やはり富裕層の方の多くは、普通社債を選ばれる方が多いのですが、少し目標利回りが高い期限付劣後債に投資される方もいらっしゃいますし、さらにリスクを取れる方は、永久劣後債やCoCo債に投資される方もいらっしゃいます。

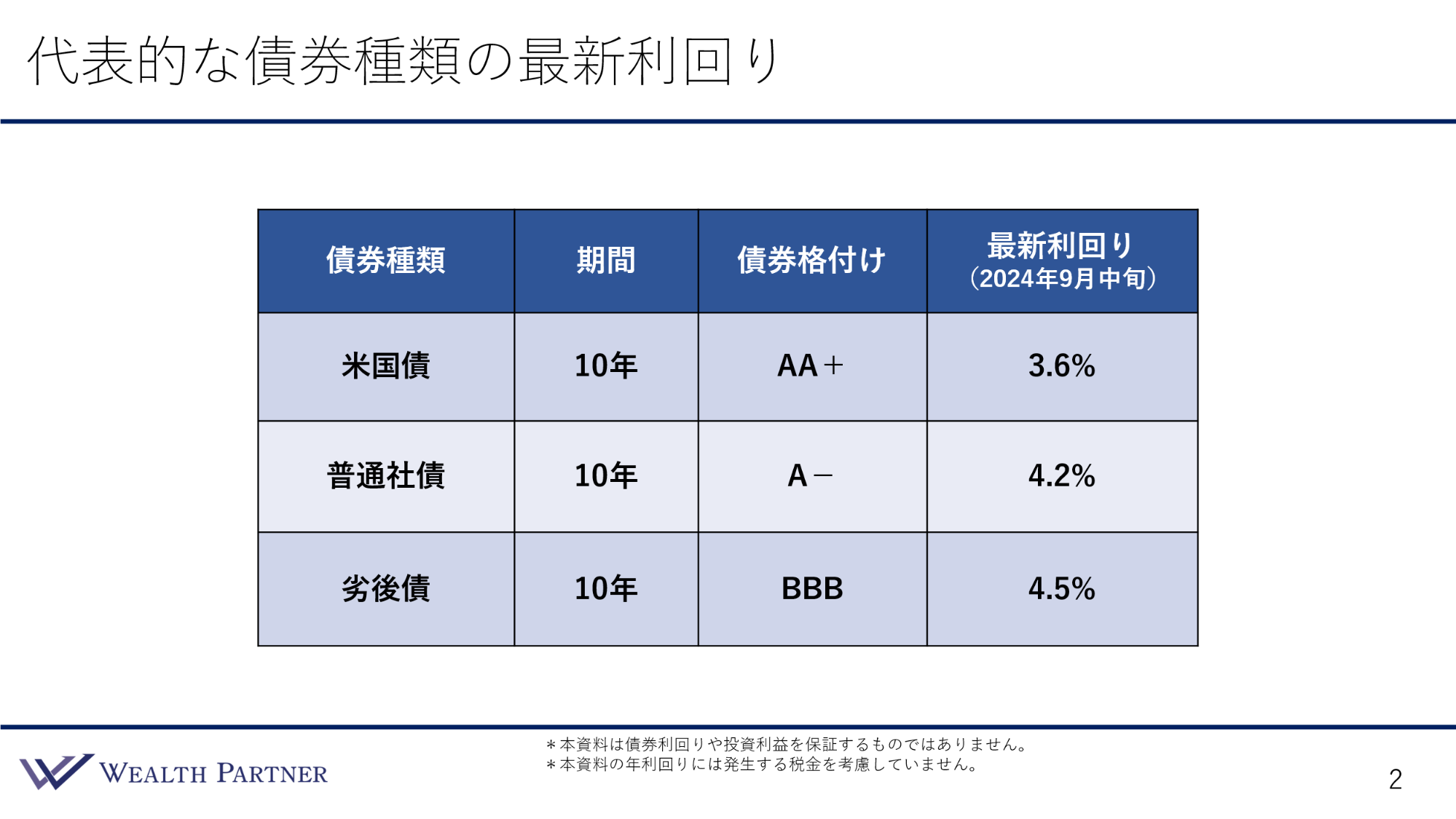

代表的な債券種類の最新利回り

ここからは、代表的な債券種類の2024年9月中旬の最新の利回りを確認していきましょう。

当然、発行会社によって異なりますが、この債券種類で、これぐらいの期間、債券格付けの場合、これぐらいの利回りになるという平均的な数字を出しているので、その点はご留意いただければと思います。債券種類は主に3つです。1つ目は米国債です。2つ目は普通社債、先ほどご説明した社債のなかで一番プレーンな債券です。最後に、破綻した際にお金が返ってくる順番が遅いというリスクが加わっている代わりに、利回りが高くなる劣後債です。

米国債は期間10年、債券格付けがAA+の場合、先ほどのアメリカ10年国債利回りそのものですが、最新の利回りは3.6%です。数ヶ月前は4.2%~4.3%でしたが、そこから0.6%~0.7%下がり、今の状態になっています。そのようなことから、富裕層の方は社債などに投資するモチベーションが高まっているわけです。

次に普通社債です。期間10年、債券格付けはA−です。これは日本のメガバンクなどと同等なので、それぐらいの会社が発行している債券と思っていただければと思います。最新利回りは4.2%です。もちろん、普通社債などの利回りも、数ヶ月前から米国債の利回りと同程度下がっていますが、それでも4%台は得ることができます。多くの富裕層の方の目標利回りである4%~5%、4%以上を達成できるので、この普通社債を選ばれる方が増えているのだと思います。

さらに少しリスクを取って利回りが高くなるのが一番下の劣後債です。期間10年、債券格付けがBBBの場合、最新利回りは4.5%になっています。この表を見るとわかるように、米国債だけに投資すると3%台の利回りしか得られませんが、今、普通社債や劣後債でポートフォリオを組むと、4%台の利回りを得えることができます。まさに世の中の金利が下がっている現在、米国債よりも社債を選ぶ方が多くなっている理由そのものではないかと思います。

まとめ

今回のテーマである「今、富裕層が米国債より『社債』に投資する理由」をまとめました。ポイントは4つです。

ポイント1)米国債利回りの急低下(米10年債利回り現在3.6%)

一番の理由は、すべての米ドル建て債券の基になっている米国債の利回りが急低下したことかと思います。10年国債利回りは足元で3.6%になっています。今年は4%台で推移していたので、どのタイミングで投資しても4%の利回りを得られました。しかし、それが3%台になってきたということで、米国債に投資しても目標利回りを得られないので、米国債ではなく社債を選んでいるという理由としては大きいのかと思います。

ポイント2)多くの富裕層の米債目標利回りは4%から5%

富裕層の大半の方の目標利回りは4%~5%です。目標利回りが2%~3%であれば、今の水準で米国債に投資すれば目標達成できるでしょう。しかし、為替リスクや米国が倒産するリスク、会社が倒産するリスクなどを取って、最低限得たいのは4%~5%という方が圧倒的に多いです。そのような富裕層の方の最大公約数の目標利回りが4%~5%ということも、やはり社債が選ばれる理由としては大きいのかと思います。

ポイント3)今でも社債であれば利回り4%以上

米国債利回りは下がっていますが、今でも会社が発行している社債であれば、基本的に利回り4%以上が得られます。多くの富裕層の方の目標利回りを達成することができるので、社債が選ばれているのでしょう。

ポイント4)5%を目指すなら劣後債、低格付け債の活用が必須

普通の格付けが高めの社債に投資する場合、4%前半の利回りに留まりますが、4%~5%といっても、4%と5%ではかなり違います。今の状況で5%の利回りを目指すのであれば、普通社債よりも少しリスクが高い劣後債や、さらに格付けがBBB−より低い、BB+以下の低格付け債と呼ばれるような債券をポートフォリオに組み込んでいく必要があります。

ただ、社債もそうですが、劣後債や低格付け債はさらにリスクが高まります。米国債に投資するだけであれば、リスクや仕組みが単純なので、インターネットで投資してもよいでしょう。しかし、社債や劣後債、低格付け債は、発行体が無数にあり、債券の仕組みも複雑なものが多いので、米国債に投資するよりも、債券や発行体をより吟味して、どのようなものに投資した方がよいのか、投資してよいのか、どのようにポートフォリオを組めばよいのかを、より精密に分析して検討していく必要があると思います。その点は十分ご留意いただければと思います。

本日は「今、富裕層が米国債より『社債』に投資する理由」という内容でお届けさせていただきました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中