はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

本日のテーマは、「当社ウェルス・パートナーが富裕層の資産運用で他社に負けない理由」です。タイトルの通り、今回はかなり宣伝的で、自慢するような話になると思います。当社に資産運用のご相談をいただき、他社にもご相談いただいているコンペのような状況になることも結構ありますが、富裕層の資産運用においては、最終的に当社を選んでいただくことになる結果が多いと、個人的には思っております。

もちろん100%勝ち続けることはありませんが、高確率で当社を選んでいただけている理由を、当社の代表である私が自分なりに分析して、「なぜ当社が勝てるのか」をまとめさせていただきました。かなり手前味噌で宣伝的な内容になりますが、資産運用でお悩みの方、検討されている方、どのような会社で運用するのがよいかを考えている方は、ご覧いただければと思います。

▼今回の内容はYouTubeでご覧いただけます

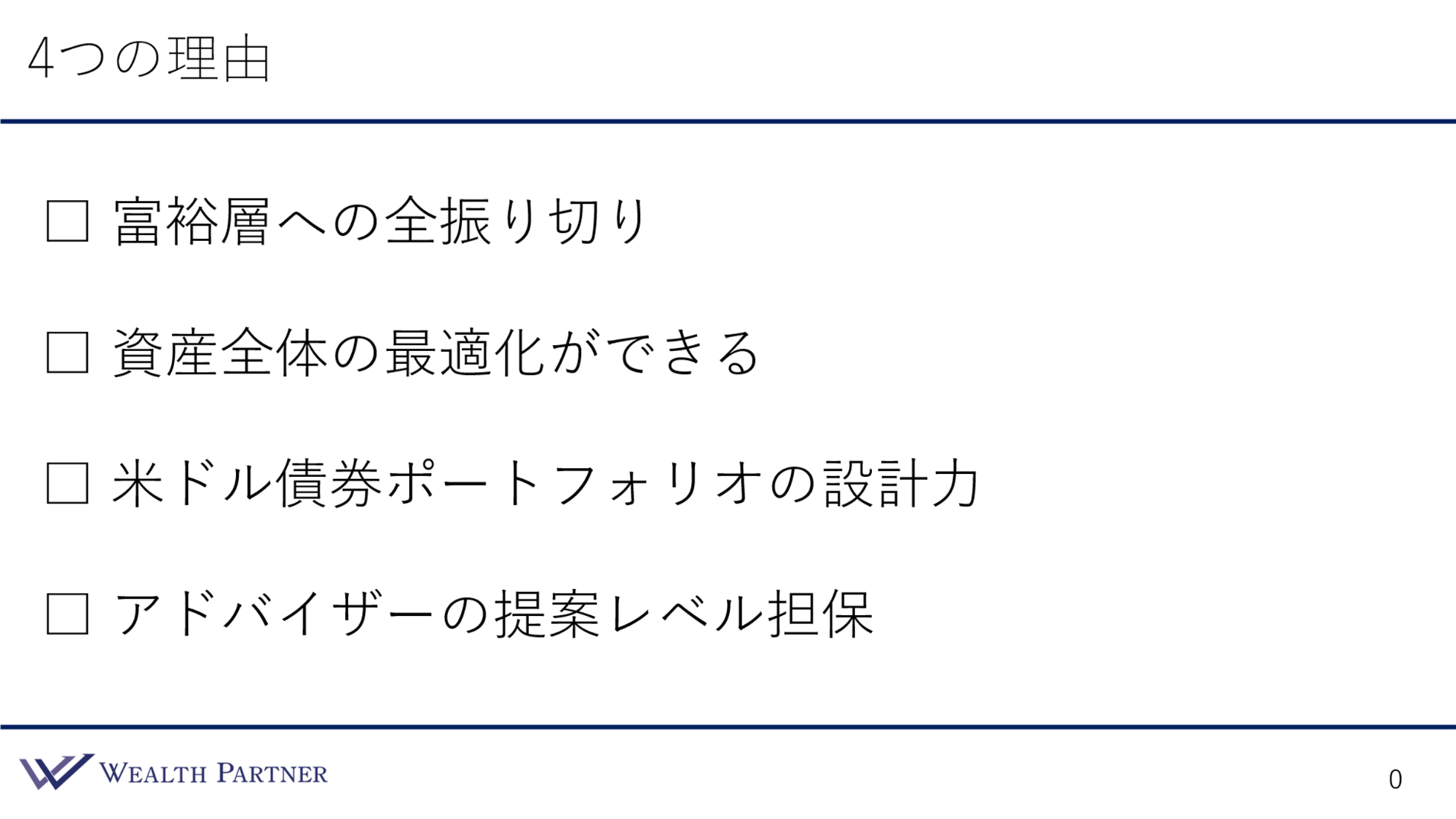

他社に負けない4つの理由

当社ウェルス・パートナーが他社に負けない理由について、4つ挙げさせていただきました。

理由1)富裕層への全振り切り

1つ目は、当社がどのような方をお客様にしたいかという、ターゲットに関することです。当社では、純資産が数億円以上あり、少なくとも当社に1億円以上お預けいただき、ご運用いただける方を当社のお客様、見込み顧客とカテゴライズさせていただいております。本当の富裕層の方だけに、お客様の対象を限定しています。

これは、簡単なことのように聞こえるかもしれませんが、かなり難しく、どの会社もあまりできていないのではないかと思います。富裕層がお客様という会社はありますが、明確にターゲットとして、「それ以外の方はお客様じゃない」と断言しているケースは少ないはずです。

富裕層の方は本当に少なく、先述したような資産背景の方は、日本国民の1%か0.数%です。ですから、「それ以外の99%の方はお客様ではない」と言ってしまうと、お客様にできなくなるので、かなり勇気がいります。ある意味、言い方が悪いかもしれませんが、切り捨てることになるわけです。

お客様の属性を明確にしてターゲティングすることで、そのお客様の属性にものすごく強くなります。当社の場合、先ほどお伝えしたように、純資産が数億円以上の富裕層の方に特化して、このような方たちは日々何を考え、どのようなお悩みを持ち、どのような提案をすれば喜んでいただけるのかを毎日考えています。

さまざまな対象の方がお客様である場合、例えば不動産取引をする方や、資産数億円未満の資産形成層の方など、お客様のターゲットがバラバラであったとすると、その方のお悩みをどのように解決すればよいかわからなくなってしまうでしょう。簡単には解決できないと考えます。

ですから当社は、本当に少ない富裕層のなかの上位0.数%の方に対象を全振りし、その方のお悩みを解決するにはどうしたらいいかということだけに注力して、日々仕事をしております。この全振り切りにより、提案レベルが上がったり、マーケティング的な強さが出たりすることによって、富裕層の方から選んでいただけている結果に繋がっていると思います。

理由2)資産全体の最適化ができる

2つ目は、資産全体の最適化ができるのが、当社が富裕層の方に選んでいただけている理由として大きいと思います。お持ちの資産は、株や債券や不動産などいろいろあると思います。この資産を、株に何割、不動産に何割、預金に何割、借入はどれぐらいなど、資産全体のバランスを整えること、その方にとって最適な状態にすることを、「資産全体の最適化」「資産配分」または「アセットアロケーション」といいます。この資産全体の最適化ができるのが、当社の強みであると思っています。

資産全体の最適化は、富裕層の方のニーズがあるのはもちろんですが、簡単にはできないことではないかと思います。そもそも資産全体を最適化するという発想すら持っていない資産アドバイザーが大半です。

証券会社で普通に働いている20代や30代の証券マンの場合、「そこまでできない」「おこがましい」と感じ、証券会社の株と債券のなかでの提案にとどまるでしょう。また、証券会社は金融資産だけを最適化することはできますが、実物の不動産なども資産のなかに組み入れるという発想は難しいです。不動産会社の場合は、例えば、国内不動産の一棟RCマンションのなかでどう組み替えていくかという程度までしか、基本的に発想が至らないでしょう。

株や債券などいろいろな資産が世界中に点在しています。この全体を見渡して、どのように組み直すのがその方にとって最適かを考えるのは、非常に高度で難しく、キャリアも必要になることです。

私自身も20年ぐらいこの仕事をしていますが、実際に資産全体の最適化が明確にできるようになって、一人ひとりのお客様にとってこれが最適だろうというものが作れるようになったのは、この仕事を始めて十数年ぐらい経ってからだと思います。プライベートバンクで働いているときはそこまでできませんでした。このウェルス・パートナーを創業し、実際そのようなことを始めてから、それでも2~3年ぐらいかかったと思います。

それぐらい高度で難しいことですが、実際に私自身がいろいろなお客様に対して全体を最適化していくなかで、かなり体系化できて、最適化するプロセスを明確に作ることができるようになりました。ですから、資産配分全体を最適化できることが、当社の強みになっていると思います。

日本は相続税や所得税など税金が高いですから、当社の場合、資産全体の配分を最適化するとともに、税務的にはどのように運用していくのが最適なのか、資産管理会社を作ることや事業会社をうまく活用するなど、税務の最適化も含めた資産全体の最適化、アセットアロケーションが可能です。資産全体なので、オールアセットアロケーションといいますが、そのようなことが合理的にできるのが当社の強みではないかと思います。

理由3)米ドル債券ポートフォリオの設計力

3つ目は、米ドル債券ポートフォリオの設計力です。富裕層の方は、米ドル債券単品1つや2つに投資するのではなく、個別の米ドル債券を10個や20個や30個組み合わせて一つのポートフォリオにします。たくさんの債券を持つことによって、一つの債券だけでは得られないような経済効果を得て、リスクを分散しながら安定的に利息収入を得ていくのが米ドル債券ポートフォリオの設計です。

なぜ米ドル債券ポートフォリオを作ることの設計力に自信があるかというと、私がこれを20年やり続けているからです。私は、新卒で日系の証券会社のプライベートバンク部門に配属されたのですが、そのときから、富裕層の方の資産の中心は米ドル債券だという確信がありました。20年ずっとやり続けていることですから、今でも米ドル債券が富裕層の方の金融資産の中心で、金融資産のポートフォリオの軸であるという確信があります。

その提案をずっと続けているので、設計力にはものすごく自信があります。最近では、米ドル債券ポートフォリオや米ドル債券に関する書籍を出版するほど詳しいので、その方の属性やお考えなどに合った米ドル債券ポートフォリオがどのようなものかを考えて、実際にポートフォリオを組むという設計力、これにはすごく自信があるのです。

当社もその債券ポートフォリオを作ることが非常に得意で、金融資産のなかでご提案させていただく中心として、非常に自信がある部分ではないかと思っています。実際に、「債券ポートフォリオを作ってください」という直接的なご相談をいただき、ご提案させていただいて組んでいただく方が増えてきました。この設計力が当社の強みです。

理由4)アドバイザーの提案レベル担保

4つ目は、アドバイザーの提案レベル担保が挙げられます。当社の提案の中心は、資産全体の最適化をすることと、そのなかで金融資産の場合は、米ドル債券ポートフォリオを組むというのが非常に大きな役割で、お客様にとっても非常に大事なことであると考えています。

「それができるのは、代表の世古口さんだからでは?」と思われる方もいらっしゃると思います。実際に、資産全体の最適化は非常に難しいことですし、債券ポートフォリオについても、私が20年やってきたからできることだと思われるのは当然かもしれません。

当社に在籍するアドバイザーは、もともと証券会社、銀行、信託銀行など、多くは金融機関の出身者です。お客様にアドバイスする実際のアドバイザーは、私と同程度の資産全体の配分の提案、債券ポートフォリオの提案ができるようなレベルを担保しています。私ではなく各アドバイザーが提案しても、私と同じレベルの提案がお客様に届けられる仕組みにしています。その点も当社を選んでいただいている理由かと思います。

当社は、お客様への資産配分や米ドル債券ポートフォリオの提案をお作りするときには、アドバイザーと代表である私、お客様のニーズの内容に応じて、必要があれば不動産の専門家や税務の専門家を交え、投資戦略会議を行っています。このお客様はこういう方でこのようなお考えを持ち、このような資産状況なので、このような提案をしていくのがよいのではないかと話し合い、私はそれに対して足りないところを補い、もっと株を増やした方がいい、債券を少なくした方がいいと意見します。また、不動産の専門家は、不動産の借入は多過ぎるので減らした方がいいと意見し、税務の専門家は、所得税がやや高めなので資産管理会社で運用した方がいいのではないかなど、いろいろと意見を出し合います。つまり、そのお客様にとって最適な状態であるといえるまでの提案を皆で一緒に作っていくわけです。

当社は、全てのお客様に対して、この投資戦略会議を行い、高レベルの提案を作成しています。アドバイザーが業界歴5年でも10年でも、当社歴が1年でも2年でも、私を含めたレベルの高い専門のメンバーが投資戦略会議を一緒にやることにより、お客様が必要としている提案を作ることができるのです。これが非常に大きいと思います。

実際に全てのお客様に対してこれをやっていこうとすると、最初の話に戻ってしまいます。富裕層の方に全振りしなければできないことです。ターゲットを増やし、富裕層ではないお客様に対してこれができるかというと、さすがに私も対応できません。

お客様に対し、このようなレベルの高い提案を維持し続けたいという思いがあるので、当社においては、基本的には富裕層の方にターゲットを絞らせていただいております。私もお客様の提案に介入し、よい提案を一緒に作らせていただくためにも、富裕層の方だけに提案すると決めています。若いアドバイザーも多いですが、提案するレベルを担保し、よい提案をお客様にお届けする形ができていることによって、富裕層の方に選んでいただけているという結果に繋がっているのではないかと思います。

まとめ

今回は、主に当社の強みについてお話をさせていただきました。富裕層の方の資産運用という範疇においては、相当な自信を持っておりますので、資産運用をご検討の方やお悩みをお持ちの富裕層の方がいらっしゃいましたら、ぜひ当社にご相談いただければと思います。

本日は「当社ウェルス・パートナーが富裕層の資産運用で他社に負けない理由」という内容でお届けさせていただきました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中