目次

はじめに

債券の種類として国債や社債・劣後債・永久劣後債・CoCo債という言葉を聞いたことがある人は多いでしょう。しかし、TLAC(ティーラック)債券という特殊な債券があることを知っている人は決して多くないはずです。

この記事では、TLAC債券とはなにか、TLAC債券のデメリットやリスク、TLAC債券と他の債券との比較について解説し、投資判断を行うためのポイントを提供します。この記事を最後まで読んでいただければ、TLAC債券投資を理解し、投資判断を行うための知識が身につくでしょう。

TLAC債券とは何か?

TLAC債券とは、総損失吸収力(Total Loss-Absorbing Capacity)債券の略であり、金融機関が破綻した際にその損失を吸収し、公的資金を利用して救済しなくても済むよう発行される債券です。

TLAC債券は、2015年に金融安定理事会(FSB)が導入を決定し、国際的に重要な金融機関(G-SIBs)に対して発行が義務付けられました。

導入の背景には、2008年の金融危機があります。当時、多くの大手金融機関が経営危機に陥り、公的資金による救済を必要としました。この経験から、銀行破綻時のリスクを公的資金ではなく、投資家や銀行自身が負う仕組みが求められました。そして、この役割を果たすのがTLAC債券です。

TLAC債券の主な特徴としては、まずその損失吸収能力が挙げられます。TLAC 債券には、金融機関が破綻した際に元本を削減し損失を吸収することで、預金者や普通社債の保有者を保護する役割があります。

これにより、金融機関の破綻が市場全体に与える影響を最小限に抑えることができます。

TLAC債券は金融システムの安定を保つために重要な存在であり、銀行の破綻を回避するものではない点に注意が必要です。

TLAC債券の発行体とは?

TLAC債券の発行体は、国際的に重要な金融機関(G-SIBs)および、これらに準ずる金融機関です。

日本では、三菱UFJフィナンシャル・グループ、みずほフィナンシャルグループ、三井住友フィナンシャルグループなどメガバンクの持株会社のほか、野村證券の持株会社である野村ホールディングスが該当します。

したがって、メガバンクや野村證券が発行する社債は普通社債ですが、それぞれの持株会社が発行する社債はTLAC債券ということになります。

TLAC債券のメリット

TLAC債券は、高い利回りを得られる点がメリットです。

TLAC債券は、債券種類としては普通社債として発行されますが、金融機関破綻時に元本の削減、免除を要求できるなど、通常の普通社債に比べてリスクが上乗せされているためです。

また、TLAC債券は投資対象として選択肢を多様化できるほか、ポートフォリオに組み入れることでリスク分散にもつながります。

TLAC債券のデメリット

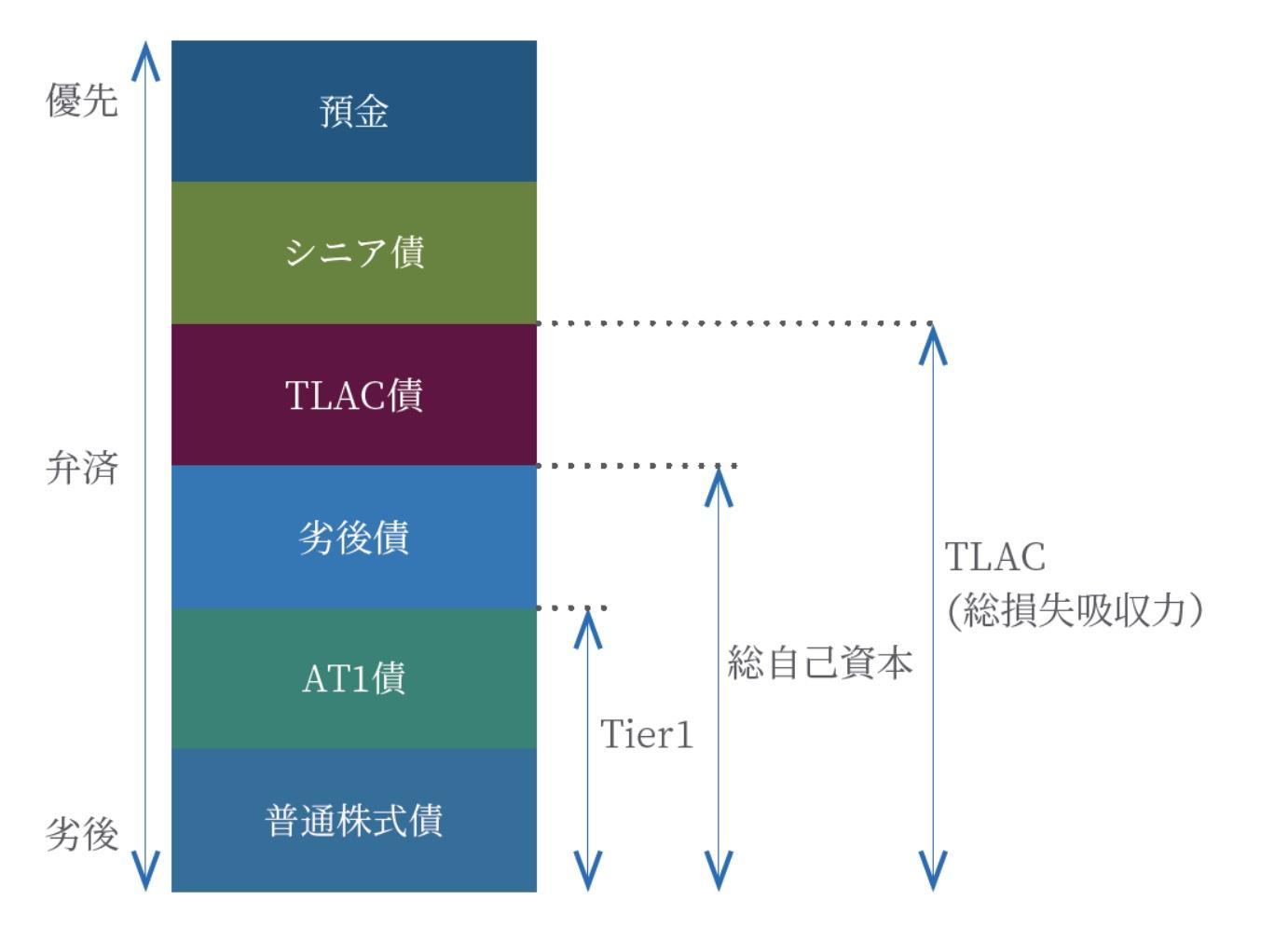

TLAC債券には金融機関が破綻した場合に、元本を削減して損失を吸収し、金融機関の預金者や普通社債(シニア債)保有者を保護する役割があります。

画像出典 : https://www.pimco.com/jp/ja/resources/education/bond-basic/credit/what-is-hybrid-securities

つまり、預金や普通社債に対して「劣後性」を有しており、普通社債と劣後債の中間に位置する債券です。

TLAC債券は、金融機関が破綻した際の弁済順位が普通社債より劣ります。

このため、債券格付けが普通社債より劣る点がTLAC債券のデメリットです。

ただし、TLAC債を発行できる金融機関はG-SIBsに該当する30行と、G-SIBsに準ずる金融機関のため、発行体格付けは高くなる点を覚えておきましょう。

TLAC債券と他の債券との比較

TLAC債券は、リスクとリターンの特性が他の債券と異なります。まず、TLAC債券は金融機関の破綻時に元本が削減される可能性があるため、通常の債券よりもリスクが高いとされています。そのため、リターンも高めに設定されることが一般的です。また流動性の面では、TLAC債券は特定の市場や条件でのみ取引されるため、流動性が低い傾向にあります。一方、国債や普通社債は広く取引されており、流動性が高い傾向にあります。

投資家から見ると、TLAC債券は一定のリスクを取りながら高リターンを求める投資家向けです。特にリスク許容度が高く、長期的な投資戦略を持つ投資家に適しています。一方、安定性を求める投資家には国債や普通社債が適しています。投資戦略の違いも明確で、TLAC債券は高リターンを狙うポートフォリオに組み込まれることが多いです。

特に米国債券の利回り低下が確実視される現在、TLAC債は魅力ある投資対象といえるでしょう。

このように、TLAC債券は他の債券と比較してリスクとリターンの特性、流動性、投資家の適合性と投資戦略が大きく異なります。適切な選択をするためには、これらの要素を十分に理解することが重要です。

TLAC債券vs普通社債

TLAC債券と普通社債の比較において、まずTLAC債券の特徴を挙げると、国際的な大手金融機関が発行する債券であり、規制当局から求められる最終的な損失吸収能力を持つ債券です。一方、普通社債は一般企業が資金調達のために発行するもので、特定の規制や制限はありません。

デフォルトリスクについては、TLAC債券は金融機関の健全性が直接影響します。金融機関が破綻した場合、TLAC債券は最終的に損失吸収に使われるため、他の債券と比較してデフォルトリスクが高いです。これに対して、普通社債のデフォルトリスクは発行企業の信用格付けが直接影響しますが、金融機関が破綻しても弁済順位が高く、最終的な損失吸収資本として利用されることはありません。

TLAC債券vs劣後債

TLAC債券と劣後債を比較する際、まずリスクの違いが重要なポイントとなります。TLAC債券は国際的な大規模金融機関が発行するため、発行体の信用力は高いですが、それでも信用リスクはゼロではありません。一方、劣後債は通常の社債よりも弁済順位が低いため一定のリスクを伴うことが多く、発行体もさまざまです。そのため、発行体の信用格付けには特に注意すべきでしょう。

次に利回りについてですが、一般に劣後債の方がTLAC債券よりも高い利回りの場合が多いです。これは、劣後債がTLAC債券よりも金融機関破綻時のリスクが高いためです。弁済順位と回収率においても大きな違いがあります。TLAC債券は規制により破綻時に優先的に削減されることが義務付けられている一方で、劣後債は普通社債よりも回収順位が低く、株式に近い位置付けになることが一般的です。このように、TLAC債券と劣後債はリスク度合いと利回り、金融機関破綻時の弁済順位が異なります。投資を検討する際は、リスク管理と利回りのバランスを考慮し、慎重に選択すべきでしょう。

まとめ

TLAC債券について解説してきました。

TLAC債券はG-SIBsおよび、これらに準ずる金融機関が発行するため、発行体格付けが高く、高い利回りを期待できます。

しかし、金融機関が破綻した場合のリスクはゼロではないため、仕組みとリスクを理解したうえで投資することが重要です。

「TLAC債券に興味がある」「TLAC債券について詳しく知りたい」という方は、ぜひウェルス・パートナーにご相談ください。

相談料は無料、実績豊富な弊社アドバイザーがお客様のご意向に沿って最適なアドバイスを行わせていただきます。

株式会社ウェルス・パートナー

ポートフォリオマネージャー

早稲田大学商学部卒業後、株式会社群馬銀行へ入社。富裕層と会社経営者を中心とした資産運用のコンサルティング業務に従事。銀行での提案には限界があると感じ、もっと付加価値の高い提案をしたいと思い株式会社ウェルスパートナーに入社。富裕層、会社経営者の資産配分最適化や具体的な金融資産の投資実行サポートを行う。