目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

今回は、「IFAが語る!上場会社オーナー5億円の最新資産運用実例」という内容をお届けします。

今回は資産運用の実例に関する内容ということで、「富裕層の方が何を考えているのか」「どのような資産運用をしているのか」ということをリアルに知っていただくために、当社で富裕層の方の資産運用を担当しているIFA(資産運用アドバイザー)の藤村さんに話をしてもらいたいと思います。

ご相談内容(現状の資産配分)

世古口 : それではさっそく実例ということで、上場会社オーナーの方がどういう資産背景で、どういう方で、どういうご希望を持っているのか、というところからお願いいたします。

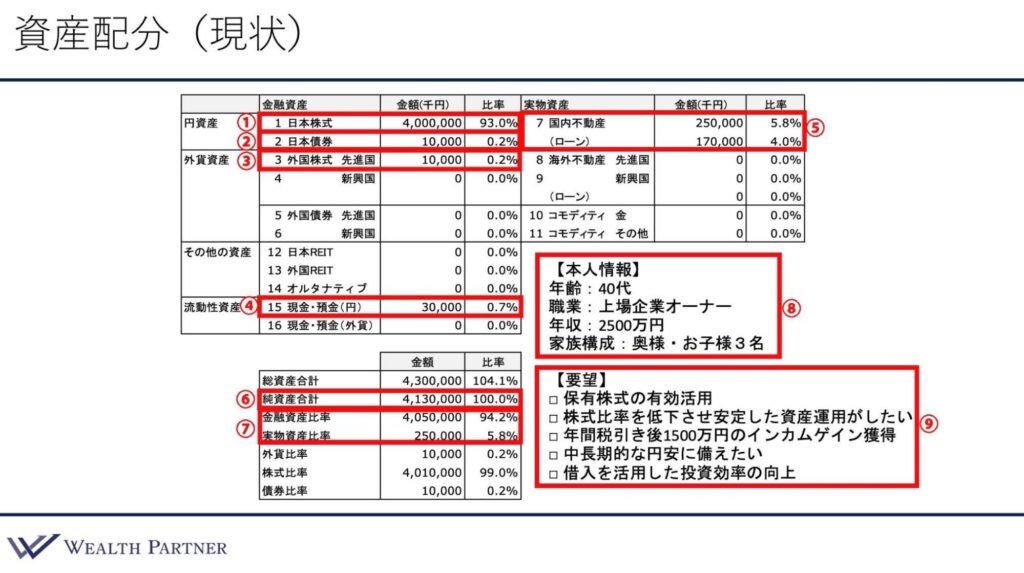

藤村:まずこの方は上場企業オーナーの方なので、金融資産のうち日本株の比率が40億円(①)、大体93%とだいぶ多くなっております。

日本債券(②)のところですが、上場企業のオーナーの方だと保険などに入っている方も多いので、保険を日本債券のところに分類しております

それから先進国の株式(③)が1,000万円と現預金(④)のところが3,000万円になっております。

右側の実物資産、こちらはご自宅(⑤)になるのですが、だいたい2億5,000万円の時価に対して住宅ローンが1億7,000万円残っているという配分になっております。

純資産ベース(⑥)だと41億円前後という形になっておりまして、金融資産と実物資産の比率(⑦)を見ると、資産の大半が自社株に偏っているというところがありますので、金融と実物の比率は、ほぼ金融だけのような形になっております。

世古口:上場会社オーナーで、億万長者でいらっしゃいますが、キャッシュが少なくないでしょうか?

藤村:はい。これは結構、誤解を招きがちなところなのですが、案外上場企業のオーナーの方は現金をたくさん持っているというわけではなく、資産としては株式の比率の方が多いという方が、かなり多いと思います

世古口:なるほど。資産家ではあるけれども、キャッシュリッチではなく株持ちという感じでしょうか?

藤村:普通の人であれば、株式を売却してしまえば、すぐ現金にすることはできると思うのですが、上場企業のオーナーの方だと株式を売却するというのは少し難しかったりもするので、そのような経緯もあって、このような資産配分の方が多いと思います。

世古口:上場している自社株に資産が偏っているということでしょうか?

藤村:はい、そうです。この方の属性(⑧)ですが、年齢が大体40歳前後の上場企業のオーナーの方です。ご年収が2,500万円になっておりまして、家族構成が奥様と育ち盛りのお子様が3名いらっしゃるという形になっております。

世古口:お子様は何歳ぐらいでいらっしゃいますか?

藤村:幼稚園のお子様もいれば、小学校中学校ということで、これからどんどん教育資金もかかっていく大事な年代のお子様という形です。

世古口:それでは、この方のご要望はどうでしょうか?

藤村:ご要望(⑨)は大きく5つありまして、まず、1つ目が眠ってしまっている自社株の有効活用というところと、毎日株式相場が動いていますので、株式の変動がご自身の純資産の金額とリンクしますので、株式の比率をなるべく低下させて安定した資産運用がしたい、というところが2点目です。

3つ目は、インカムゲインの話になります。お子様が3名いらっしゃるというところと、今後、教育資金が必要になってくるということですので、年収は2,500万円とかなり高いのですが、税引き後で大体1,500万円くらいのインカムゲインを獲得したいということがありました。

4つ目になるのですが、今為替が円高に触れたりしているのですが、10年・20年と長期的なスパンで考えても、「やはり円安になるのではないか」とお考えでしたので、中長期的な円安に備えた資産運用をしたいというご意向もありました。

現在、借入は住宅ローンしか活用できていないということもあり、「上場企業のオーナーという属性を生かした資産運用をして投資効率を向上させたい」というところもご要望としてありました。

世古口:そういったところが、この方の資産配分の概況といいますか、状況でしょうか。私の経験上でも、このような上場会社オーナーの方は多く、おそらくですが、上場して1年であるとか、数年以内の方ではないでしょうか?

藤村:そうです。

世古口:やはり上場して数年位だと、なかなか自社株を売却できていなくて、キャッシュがない。そのような中で、自分が忙しすぎてお子様の生活とか、子育てなどを見ることができない。自分は仕事に熱中してしまう。そこで変えられるところというのは、もっとインカムゲインでお子さんのためにお金を作ってあげたりとか、そのようなニーズが高いのです。しかし、実は会社からの収入だけでは足りてないという方が多いので、上場会社オーナーの方の実例としては非常に多いケースというイメージです。

藤村:はい。このパターンが一番多いかなと思います。

運用目標の設定

世古口:これが現状ということで、私たちはいつも運用の目標を設定しているのですが、この方の状況とかご要望に合った目標を並べさせていただきました。

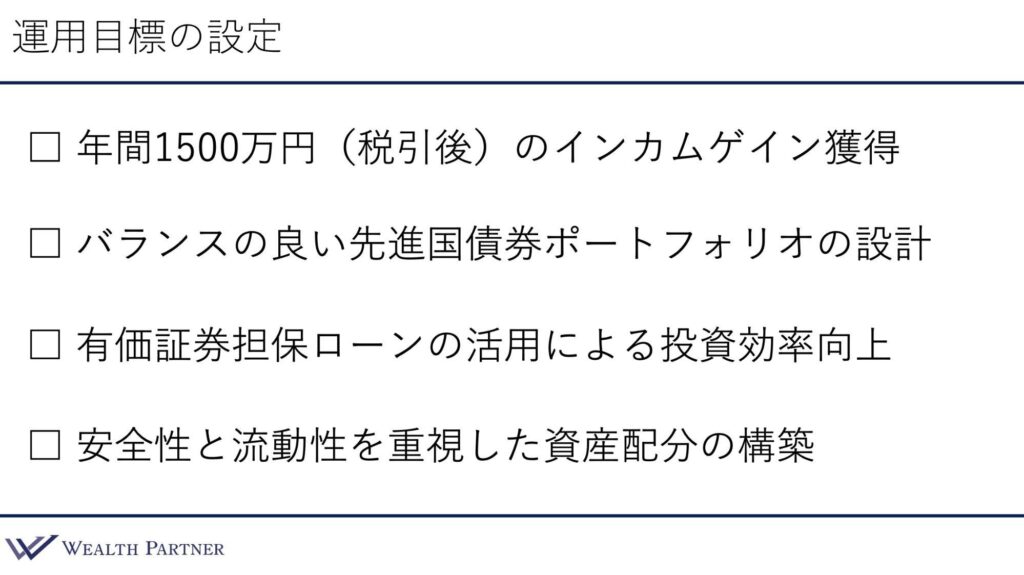

藤村:1つ目は、先ほどの内容と若干重複するところもあるのですが、税引き後で1,500万円のインカムゲインの獲得、これが一番の大きな目標になります。

2つ目が1,500万円のインカムゲインを獲得するというところにもなるのですが、バランスの良い債券ポートフォリオというのがポイントだと思います。

3つ目です。現状では、まだレバレッジをかけた資産運用ができていません。このため、まだ眠っている自社株を生かし、有価証券担保ローンを利用した投資効率の向上というところも目標としております。

4つ目です。有価証券担保ローンを利用したときのリスクとして担保割れがあるのですが、そうなった際の一つの対応策というところで、安全性と流動性を重視した資産配分の構築をする、リスク管理をするということも目標としてあげております。

世古口:優先順位は上から順番といった感じでしょうか?

藤村:はい。上から順番という感じに考えました。

世古口:インカムゲインのご希望が特に強いということで、第一目標にしているところでしょうか?

藤村:はい、そうです。

世古口:インカムゲインを生み出す具体的な手法として、先進国債券ポートフォリオがあるのですが、その運用の資金に関しては有価証券担保ローンで調達するということですね。

提案内容(資産配分)

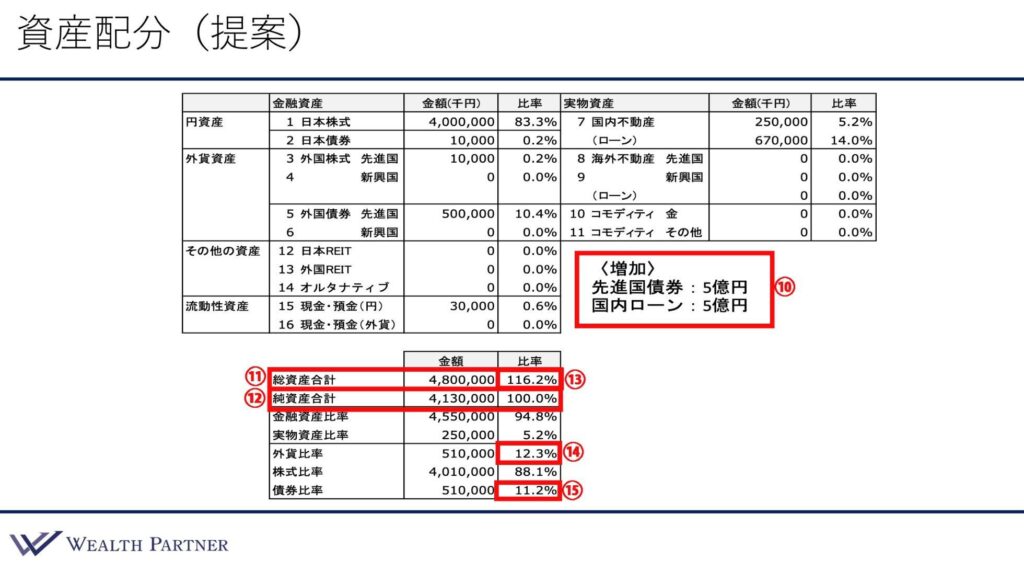

世古口:これらの内容をもとに、具体的に資産を再配分した資産配分シートがこちらになっております。

ローン5億円が増加しております。そうすると左側の下のところに総資産合計(⑪)、純資産合計(⑫)というところがあるのですが、総資産合計は「純資産に対してどれだけ借り入れをしてレバレッジをかけた運用ができているか」というところになっております。

提案前のところだと住宅ローンのみなので、ほぼレバレッジがかかっていない状況なのですが、今回の証券担保ローンの活用によって、116%までレバレッジ比率(⑬)が高まっています。

外貨の比率(⑭)は、こちらも債券に投資する前までは0%だったのですが、今回は5億円の債券投資が増えるので12.3%まで上昇するという形になっています。

これでも、まだまだこの方の考え的には物足りないというところもあるので、後々自社株の売却なども含めて増やして行こうと考えております。

それから、債券の比率(⑮)も全体に占めるところだと11.2%まで上昇しました。ご要望として「株式の比率を下げたい」という考えもあったので、まだ物足りないところですが、このような形で債券比率を上げることによって心のゆとりを得られるのではないかと考えています。

世古口:やはり上場会社オーナーの方だと、自社株の割合が高すぎるので、このように証券担保ローンで債券に投資しても、一度に配分全体を最適化できる訳ではないということでしょうか?

藤村:はい、そうです。

世古口:時間をかけて、証券担保ローンを使ったり、徐々に株を売却したり、再配分していくことによって、徐々にレバレッジ比率や金融実物比率とか、外貨比率とか、株と債券の比率を最適化して行く必要がある、ということの第一歩みたいな感じだと思います。

藤村 : はい。今回は、不動産への投資はあえてしなかったので、今後この方にとってゆとりが出てきたら、後々不動産の比率もあげたり、まだまだ最適化に向けてやることがたくさんあるというような状況ですので、まずはこれが第一歩なのだと思います。

世古口 : インカムゲインを得る方法としては、債券もあると思うのですが、不動産という選択肢もあると思います。この方が、不動産ではなく債券を選ばれた理由を教えてもらってよいでしょうか?

藤村 : 不動産は、一般的に債券に比べると少し手間がかかるということがありますので、インカムゲインを得るという目的だと、どちらも同じですが、まだ上場して間もないというところで、「事業に集中したい」「できれば、何もしなくて良いような投資にしたい」ということなので、今回はあえて債券のみのポートフォリオという形にしています。

世古口 : なるほど。上場会社オーナーゆえの忙しさで「資産運用に手をかけられない」というところから、手間いらずの債券にたどり着いたというところでしょうか。

後は証券担保ローンを使っているので、万が一担保割れした時の為の保険として、流動性が高い債券で運用ということでしょうか。

不動産などは流動性が低いため、現金化するまで一棟のマンションであれば3か月から半年くらいかかりますが、債券であれば1週間で現金化できるので、そのような流動性の高さも1つのポイントなのだと思います。

藤村 : はい。これも大きなポイントです。

世古口 : このようなところが資産配分のご提案ということです。

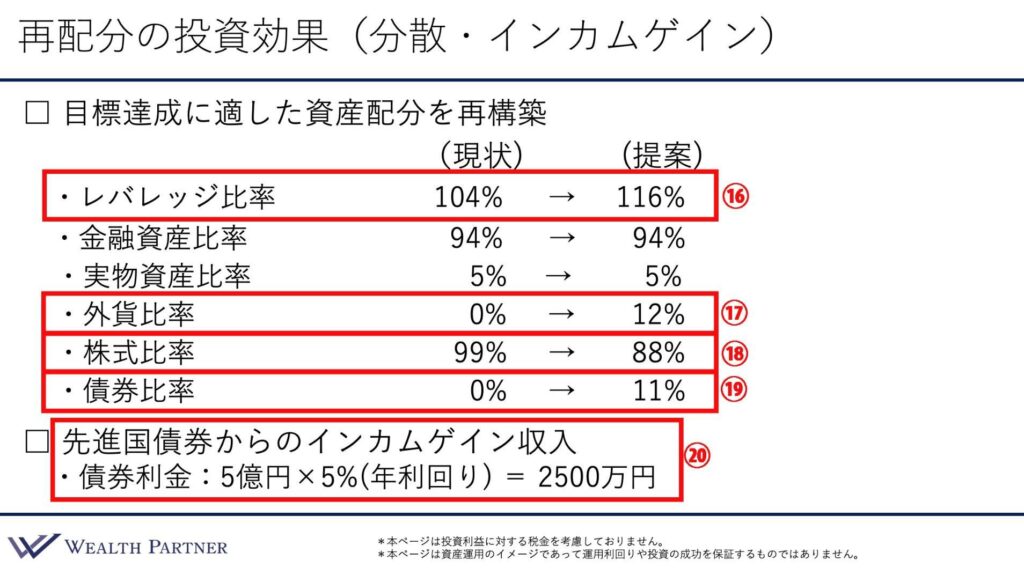

再配分の投資効果(分散・インカムゲイン)

世古口 : このような内容で資産を再配分すると、こういった投資効果が得られるというのが以下となります。主に分散効果とインカムゲイン効果ということなのですが、説明をお願いします。

藤村 : 大きく変化があったところだけ抜粋して行きたいと思います。若干、重複するところはあるのですが、レバレッジ比率(⑯)に関しては、現状だと住宅ローンのみなので104%ですが、再配分することによって116%まで上昇しています。

外貨比率(⑰)に関しては現状0%ですが、今回の投資は米ドル建ての債券なので12%まで上昇しています。

株式比率(⑱)は、全体の方も99%なのですが、今回債券を11%投資するということなので、金融資産に占める株式の比率も88%まで低下をしており、債券の比率(⑪)も0%から11%まで上昇しております。

世古口 : では、次のインカムゲインの方はどうでしょうか?

藤村 : 先進国債券の醍醐味はインカムゲインになると思うのですが、今回は5億円の債券投資(⑳)で、5%の利回りと仮定しますと、税引き前にはなるのですが、大体2,500万円ほどが入ってくるという形になります。

世古口 : こういったところが、ざっくりした再配分による投資効果ということになっています。

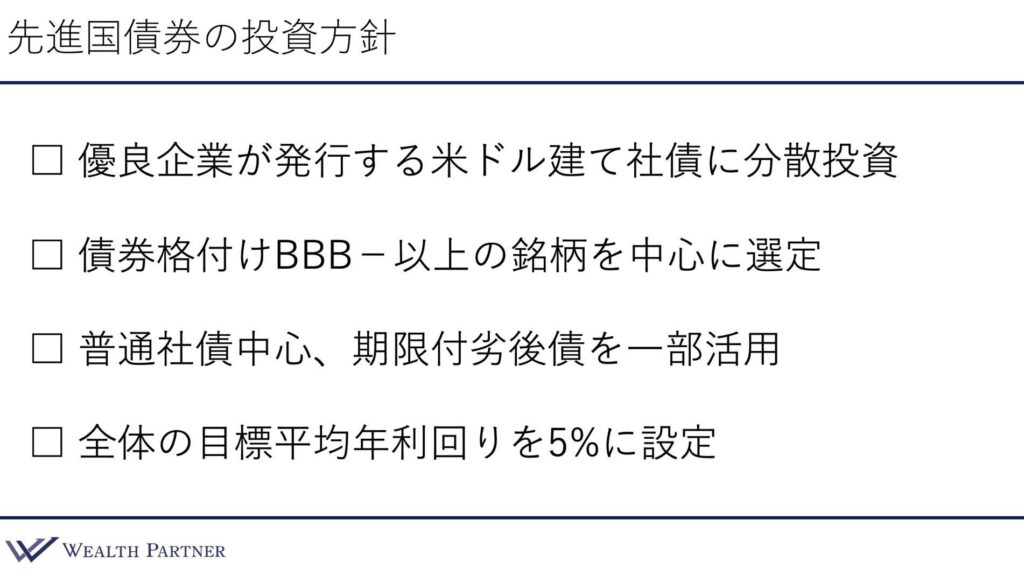

先進国債券の投資方針

世古口 : 次が再配分の投資先の大半というか、すべてを占める先進国債券の投資方針についてです。

藤村 : 大きく分けて4つの方針があります。まず、優良企業が発行する個別の米ドル建て社債に分散投資するという点です。優良企業というのはかなり定義がアバウトだと思うのですが、それを明確に示すものとして格付けというものがあります。

今回、債券投資そのもののリスクを示す格付けは債券格付けとなりますので、投資適格とされる債券格付けBBB-以上の銘柄を中心に選んでいます。

そして、債券の種類もいろいろあるのですが、現在の金利環境などを考慮して、普通社債と一部期限付き劣後債を活用する形で考えています。

また、ポートフォリオ全体としては、利回り5%というところを目標として設定しております。

世古口 : これが全体の投資方針というところですね

藤村 : はい。そのとおりです。

先進国ポートフォリオ設計

世古口 : こちらが具体的な債券ポートフォリオということなのですが、説明をお願いします。

藤村 : トータルで5億円の債券を20銘柄、一銘柄につき2,500万円に分散する形で投資しています(㉑)。発行体の業種と国(㉒)は、かなりバラバラにするようにしておりまして、債券の種類(㉓)は先ほどもあったとおりで、普通社債を中心にしつつ、一部期限付き劣後債で補うような形のポートフォリオにしています。

残存年数(㉔)もかなりバラバラに、バランスよくポートフォリオを組むような形にしており、現在の投資環境的に「長期債の比率を増やしたい」というニーズがありましたので、期間が10年以上の債券の比率を少し厚めにしております。そうすると、平均の残存年数だと大体16.3年になっています。

債券の格付け(㉕)に関しては、発行体格付けと債券格付けの2つがあります。発行体格付けは、債券発行体のリスクを示すものになっておりまして、格付けがBBB+、債券投資そのもののリスクを示す債券格付けの方も同じくBBB+になっておりますので、かなり保守的なポートフォリオを構築できたと思っております。

次が債券のインカムゲインを示す利率(㉖)なのですが、平均すると4.95%になっております。

そして、債券の年間の利回り(㉗)を平均しますと5%になりますので、今回の目標として掲げていた5%というところは達成できたと思っています。

次に、インカムゲインがどれだけ入るかというシミュレーションをしたのが年間利息(㉘)なのですが、こちらは税引き前で大体2,465万円ほどという試算になっています。

世古口 : さまざまな会社に分散して、期間もバラバラで、発行体も分散しているのですが、発行体のリスク分散というのが債券ポートフォリオの一つのポイントになっているということでしょうか?

藤村 : そうです。一部、No1・No2 ・No3(㉙)あたりは、低格付債も組み込んでいます。これも、低格付け債を組み入れるポイントとしては、「期間が長過ぎない」というところもあり、大体10年以下の債券のみを組み込むという形で、ポートフォリオ全体の利回り底上げもになっています。

世古口 : 格付けの高さに応じて、ふさわしい残存年数の期間を選んでいるということでしょうか?

藤村 : はい。そのとおりです。

世古口 : 「保有期間が長くなればなるほど倒産リスクが高くなるから」ということですよね?

藤村 : そうです。

世古口 : こういったところが、債券の具体的なポートフォリオのイメージとなっています。

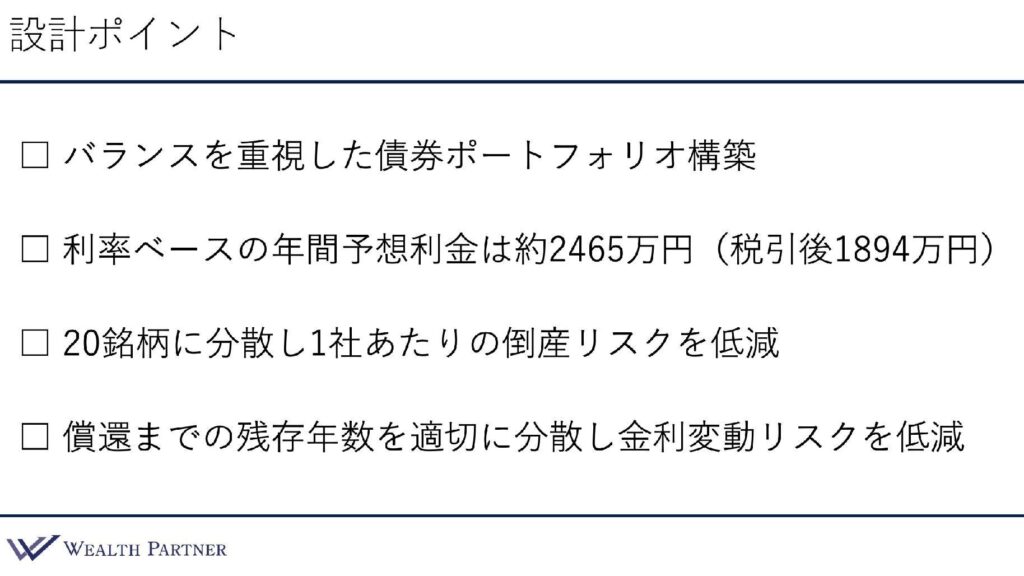

設計のポイント

世古口 : このようなわけで、具体的な債券ポートフォリオの設計ポイントについてまとめたのが以下のようになっております。

藤村 : 今回は、バランスを一つのポイントとして重視しています。バランスといっても、いろいろな視点があるのですが、発行体も全て投資適格のものにするというわけではなく、一部低格付債を入れることによって、「攻めと守り」を両立したり、債券の期間も短いものを入れたり、長いものを入れるというところで、特定の期間に偏りが出ないようにバランスを重視してポートフォリオを構築しています。

利率ベースの年間の予想の利金になるのですが、税引き後で1,894万円となっています。今回の運用目標のところで「税引き後1,500万円のインカムゲイン獲得」というのがあったのですが、足元円高になるリスクもあるので、少し余裕を持ってインカムゲインが獲得できるような形でポートフォリオを設定しました。

世古口 : これくらいインカムゲインがあると、仮に2割円高の30円ほど円高になって、1ドル120円になったとしても、インカムゲインは400万円くらい減るイメージでしょうか?

藤村 : はい、そうです。

世古口 : 円高になっても1,500万円前後くらいはキープできるではないか、というところですね。

藤村 : はい。それから投資銘柄数も20銘柄に分散するような形にしましたので、かなり1社当たりの倒産リスクも軽減できたと考えています。

世古口 : 20銘柄なので、債券ポートフォリオに占める1債券の割合が5%ということです。ちょうど債券の平均年利回り5%と同じくらいなので、仮に1年間に1社倒産しても、1年間の利回りで倒産の損失を回収できるという考え方ですね。

藤村 : はい、そうです。こちらもバランスというところと重複するのですが、償還までの残存年数をかなりバラバラに管理するような形にしております。基本的に、上場オーナーの方というのは、例えば債券が償還したとしても、また次の債券に再投資をするパターンが多いので、次の債券が償還したタイミングが現在のような金利が高い状況かどうかは全くわかりません。仮に低金利の時に償還したとしても、「ポートフォリオのごく一部が償還したにすぎない」という状況であれば、現在の高金利でのポートフォリオを維持することはが可能だと思いますので、そのような金利変動のリスクに備えるという意味で残存年数を色々な年数に分散しております。

世古口 : こういったところが債券ポートフォリオ設計のポイントになっております

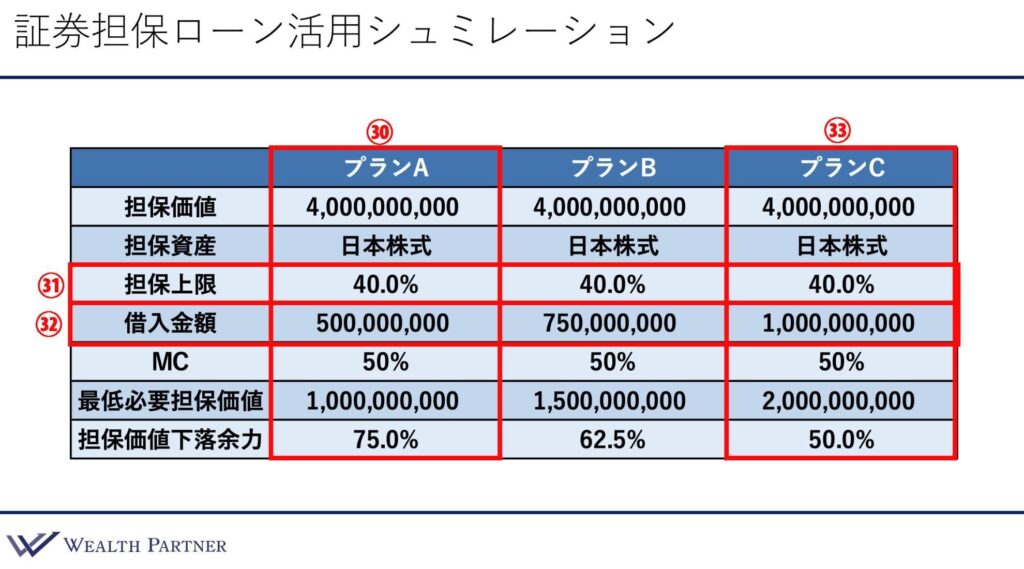

証券担保ローンを活用シミュレーション

世古口 : 次が証券担保ローンの活用シミュレーションです。

藤村 : 今回の大きなポイントとして、40億円の自社株式を担保にして資金を調達するという点があるのですが、3つのプランを準備しました。

左側の「プランA(㉚)」、こちらが今回実際に採用したプランになります。担保上限(㉛)というのがあるのですが、今回は40億円の株式に対して40%までは借入ができるので、最大で16億円までは借入ができるという前提になっています。

ただし、今回の実際の借入金額(㉜)は5億円というところで、かなり控えめになっています。オーナーの考えとして若干保守的なところもありまして、今回だと株価75%の下落までは耐えられる設計になっているのですが、「万が一の事もあるので、これくらいは余裕を持っておきたい」というところで、5億円の借り入れという形でリスク管理をしております。

世古口 : したがって「プランA」、今回のケースだと証券担保ローンを組んだ時から、株価が4分の1以下にならないと担保割にはならないというくらい余力があるということですよね。

藤村 : そうです。

世古口 : 「プランC(㉝)」、40億の担保に対して10億円借りるパターンだと下落余力で50%なので、この場合だと株価が半分以下になると担保割れということですよね。

藤村 : はい、そうです。今回は、5億円の債券ポートフォリオで、十分に税引き後1,500万円のインカムゲインを達成できたというところも大きなポイントです。正直、「目いっぱい借りるだけ借入してしまえ」という考えも一部あるかもしれませんが、万が一のことが起こったことを考えるべきだと思いましたので、「必要がない分は借りなくても良いかな」というところもあり、そういった形で今回は75%の下落まで耐えられる程度の借入ですませたということです。

世古口 : こういう自社株の担保ローンというのは、とりわけリスクが高い金融取引になるので、そういうところのリスク管理も藤村さんのところで行っているということですね。

藤村 : はい、そうです。

世古口 : こういったところが、今回の上場オーナーの方の実例になります。

まとめ

世古口 : 最後に、今回のまとめということでお話をお願いします。

藤村 : 1つ目として、上場会社オーナーの特徴というところも今回のポイントだと思います。今回、資産配分を見ていただいたのですが、資産全体の90%以上が1つの株式に集中しているという状況なので、この状況をあえてうまく活用した資産運用というところが今回の特徴だと思っています。

世古口 : よく考えたらすごい状況ですよね。

藤村 : そうだと思います。

世古口 : 日本株だけ40億円持っているという状況だけでもすごいのですが、日本株の中の1銘柄だけで40億円持っているということを考えると、上場会社オーナーの方々はすごい人たちだと思います。

藤村 : 本当にごくごく一部の方にしか当てはまらないかと思いますし、そういう方でしかこのような悩みは持ってないと思います。

世古口 : 世の中的にはすごく数が少ないのですが、ただ上場会社オーナーと分類される人たちの大半は、今回の実例のような資産配分になっていますよね。

藤村 : はい、ほぼそうだと思います。

世古口 : したがって、上場会社オーナーの特徴にあった資産運用をして行くというのが大事ということだと思います。では、2つ目はどうでしょうか。

藤村 : 有価証券担保ローンによる資金調達というところが大きなポイントだったと思うのですが、これも活用できる方はごくごく一部の方というところで、上場企業のオーナーだからこそこういったものを活用できたかな、というところもあります。こういった形で投資効率を向上させることによって、目標を達成できるというところが大きなポイントだと思っています。

世古口 : 証券担保ローンも、世の中にありふれている投資信託とか通常の株とか債券とか、あのような資産を担保にする証券担保ローンのイメージが強いのですが、自社株などの証券担保ローンは1銘柄だけにリスクが集中している担保ローンなので、特にリスク管理が大事で、担保割れにしてしまってはいけない、そのような取り組みになります。投資効率を向上させるとともに、先ほどのシュミレーションをしたような「充分にリスク管理をしておく必要がある」というのが私の印象です。

3つ目はどうでしょうか。

藤村 : 「バランスの良い債券ポートフォリオ」というところで、現在はアメリカの金利が高止まりしているので、「期間25年や26年の債券だけに大きく投資した方が良いのではないか」というところもご意見としてあるかもしれません。しかし、それは万が一のことが起こった時のリスクということもあり、長い期間の債券を持つということは、その期間中信用リスクや金利変動リスクを負い続けるということになりますので、どのような状況になっても対応できるような債券ポートフォリオという点が今回の大きなポイントだと思います。

世古口 : バランスが良いと言いつつ、少し期間を長めにしてあるということでしょうか?

藤村 : バランスは良くしつつも、若干期間を長めにしています。16年くらいです。

世古口 : 何も考えずに、このような債券ポートフォリオを組むと、だいたい10年前後とか、10年ちょっとくらいになるので、それよりもやや長い、長期債を多めにした米ドル債券ポートフォリオという感じでしょうか。

藤村 : はい、そうです。

世古口 : 格付けのバランスは非常に高くて、倒産リスクが低い安定したポートフォリオということができると思います。年利回り4%取れるのであればチャンスというふうに言わざるを得ないですね。

藤村 : はい、そうだと思います。

世古口 : 最後はインカムゲインの獲得ですね。

藤村 : 今回の運用の目標として挙げていた「インカムゲインの獲得」というところで、上場企業のオーナーの方だと、やはり目線のところも「かなり高い水準でやりたい」というところもあると思います。

こういった形で自社株を担保にして、安定した債券のようなもので運用を行い、債券運用もデフォルトしない限り外貨ベースで安定したインカムゲインが獲得できますので、上場企業のオーナーはこのようなご要望が多いのだと思います。

世古口 : やはり、「上場会社ならもっと役員報酬を出せばよいのではないか」と思うかもしれませんが、上場会社もいろいろな状況の会社がありますから、先行投資型でまだ赤字という新興の上場会社も多く、役員報酬を増やせないというようなこともあります。したがって、個人のキャッシュが足りないという人も多いですので、少しインカムゲインの補強に債券などで証券担保ローンを使って運用するというのが非常にマッチするのだと思います。

藤村 : はい、そうだと思います。

世古口 : このようなところが、上場会社オーナーの資産運用実例のまとめということになります。

今回は、「IFAが語る!上場会社オーナー5億円の最新資産運用実例」という内容でお届けしました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中