皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

目次

はじめに

本日のテーマは、「米ドル債券の保有者が円高になっても凹まなくていい理由」です。2022年~2023年に米ドル債券に投資された皆様、円高になっていますが、凹まないでください。凹まなくても大丈夫です。

私自身も金融資産の大半が米ドル建ての債券ですが、かなり米ドル高円安の時に購入しています。150円台で購入している債券も多いです。今、為替は140円台前半ほどで、結構円高になっているので、為替の評価だけで見ると損失になっています。債券によっては5~7%程度マイナスになっているかと思いますが、私は凹んでいません。

そう言うと、「強がりじゃないか?」「本当は凹んでいるでしょう?」と言われる時もありますが、本当に凹んでいません。凹まなくていい理由があるのです。今回は、米ドル債券の保有者が、円高になったとしても凹まなくていい理由を分かりやすくご説明します。

理由①金利は為替よりも強し

凹まなくていい理由は2つあります。1つ目は「金利は為替よりも強し」です。「銃は剣よりも強し」といったどこか格言のような感じでしょうか。実は、債券投資においては、為替レートよりも金利の方が重要で、経済効果が高いことが多いです。金利とは、債券投資における利回りを指します。為替よりも利回りを重視して投資すると、最終的にはよい結果になる可能性が高いということです。

言葉だけでは分かりづらいので、表でご説明しましょう。

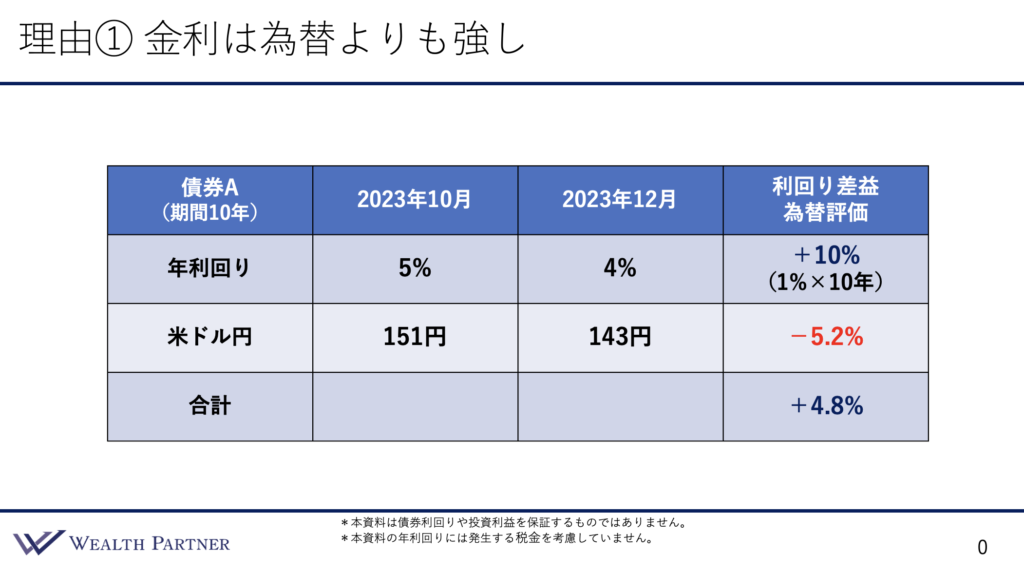

仮に、期間が10年(10年後にお金が返ってくる)Aという債券があるとします。実際に、この程度の期間の債券に投資する方が多いと思います。一番ドル高円安であった2023年10月に投資して、利回りが下がってドル安円高になった2023年12月に、このような利回りと為替の条件になったとすると、トータルでどういう状態になったか、比較してみました。経済効果はどうなったのか、見ていきたいと思います。

2023年10月は、アメリカの金利が高かったので、利回りが5%程度の債券が多かったと思います。米国債も5%ほどでした。2023年10月、米ドル円が151円、ドル高円安の時に米ドル債券に投資したとします。2023年12月に、この債券Aの条件は、年利回りが4%、米ドル円のレートは143円になっています。購入した10月と12月を比較した時に、年利回りの差と為替の損失がそれぞれどうなっているかを見てみましょう。表の一番右側をご覧ください。

年利回りの差を見てみると、利回りは1%下がっています。これは、12月よりも10月に投資した時の方がプラス1%利回りベースで有利に投資できているということです。利回りは、債券を保有している期間、この債券Aの場合、10年間は利回りの差が10月に投資した時の方がプラスになっています。つまり、利回り差1%×10年はプラス10%になります。利回りだけを考えると、2023年12月に投資するよりも、10月に投資した方が、トータルリターンで考えると10%プラス有利に投資できているということがいえます。

では為替はどうでしょうか。151円で投資して143円になっているとしたら、円高に行った分は-5.2%です。つまり、ドル円の為替に関しては、確かに12月に投資するよりも、10月に投資した方が-5.2%損をしており、12月に投資した方が良かったわけです。

以上の結果、利回りの差+10%と、米ドル円-5.2%をトータルで考えると+4.8%になりますので、2023年12月に米ドル建ての債券に投資するよりも、ドル高円安であった2023年10月に投資した方が良かったということになります。これが、債券投資のイメージです。あくまでも、このような条件の場合はこういう結果になるということですが、債券投資の場合、多くはこの方程式が成り立ちます。

保有している債券期間がそれなりに長い債券に投資することが多いので、「期間×利回り」に着目してみると、利回りが投資のトータル利益に与える影響が大きいわけです。つまり、為替の影響よりも大きいことが多いので、債券投資した方は「ドル高円安の時に投資してしまった」とそれほど凹まなくてもいいのです。トータルの利回りの差などを考慮すると、トータルではプラスで投資できていることが多いので、このように円安の2023年10月に投資しているからといって、凹む必要はないということがお分かりいただけるのではないでしょうか。「金利は為替よりも強し」というのが1つ目の理由です。

理由②「債券価格も時価評価したらプラス」

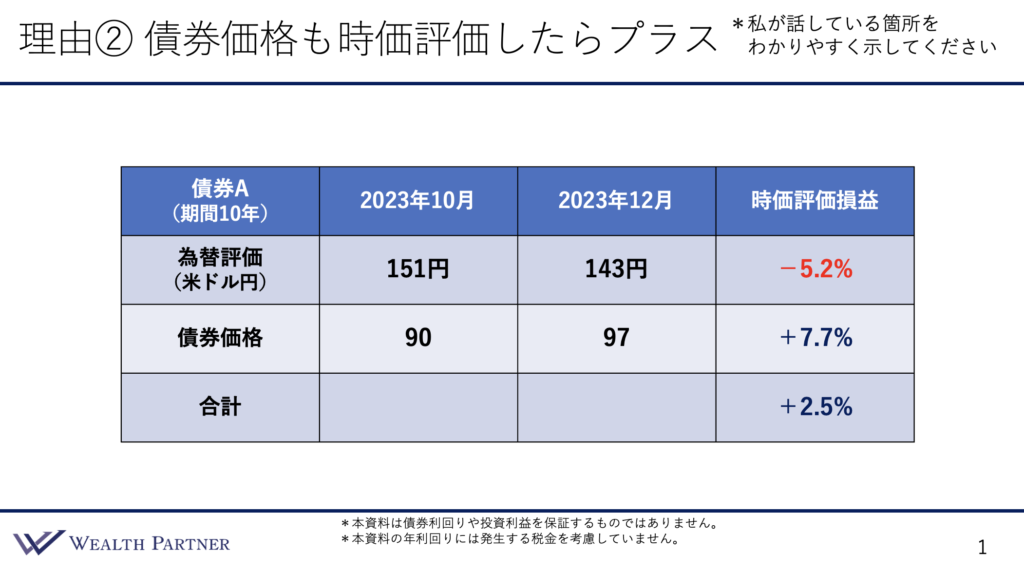

債券の価格も時価評価したら、実はプラスになることが多いです。毎日見る為替だけをどうしても気にしてしまう方が多いのではないでしょうか。為替が円高になった場合、その分もちろんマイナスにはなりますが、毎日アップデートされない価格として、債券の価格というのも当然あるわけです。債券の価格は、ネット証券などでもそれほど更新されないので、購入した際の簿価のまま止まっていることが多く、証券会社の担当者に聞かないと分からないと思います。

基本的に、為替がドル安円高の時は、世の中の金利が下がっているということなので、債券の価格は上昇していることがほとんどです。時価評価ベースで考えた時に、債券の価格も込みで考えると、プラスになっていることが多いと思います。この理由についても、分かりやすく表にしたので見ていきましょう。

先ほどと同じように債券A、期間10年で考えていきます。ドル円の為替評価と債券価格の2項目を見てください。債券の時価評価は、このように債券そのものの価格と為替評価の2つの合計で決まります。

2023年10月に投資した時に、為替は151円、債券価格は90円でした。2023年12月には、為替は143円で、さまざまな条件にもよりますが、債券価格は97円になっていたとします。これは実際の数字とほぼ同じで、これぐらいになっていることが多いと思います。それぞれ、この為替と債券価格を時価評価して出した評価損益が一番右側の列です。

為替を見ると、151円から143円なので、-5.2%と確かに円高でマイナスになっています。債券価格は90円から97円なので、+7.7%です。この2つを足すと、トータルで+2.5%になるという時価評価になります。為替だけで考えると-5.2%になっているので、落ち込む方もいるかもしれませんが、裏側にある債券価格は往々にして上昇していることが多いです。実際に、2023年はそうなりました。このように、債券価格を含めトータルで考えるとプラスになることは基本的に多いと思いますので、円高に行っているからといって、それほど凹まなくていい可能性が高いわけです。

この理由①と②は、同じではありませんが、実はかなり近い意味ではあります。世の中の金利が下がる時、理由①は利回りが下がると相対的に既存の債券価値が上がります。これほど長い間これほど高い利回りで金利を得られるということです。理由②は時価評価の話ですが、債券価格が上昇し価値が上がりますので、この債券の為替が円高になるのをリカバリーする形で債券価格が上昇することが多いわけです。

実際に、2022~2023年あたりは、アメリカの金利が下がるとドル安円高になり、金利が上がるとドル高円安になるという動きになっていました。基本的に、円高になったとしても、債券価格の上昇でトータルの時価評価ではカバーされている、プラスマイナスゼロ程度になっていることが多いと思われます。債券価格も時価評価したら、トータルでプラスになっていることが多いというのが、凹まなくていい理由の2つ目でした。

まとめ

本日のテーマである「米ドル債券の保有者が円高になっても凹まなくていい理由」をまとめます。ポイントは4つあります。

ポイント1)円高の損失より利回り上昇の利益が大きい可能性

円高になる損失よりも利回りが上昇する利益の方が大きい可能性が高いです。期間最後まで債券を保有した場合の利回りが1%違うだけで、期間10年の債券の場合、トータルリターンは+10%になります。ですから、+10%の状態で、ドル高円安の時に投資している方が、円高になって利回りが下がっている時よりも良かったという可能性が高いわけです。以上のことから、債券保有者の方は、円高になっていることをそこまで気にしなくてもいい、凹まなくていい理由は「金利は為替よりも強し」ということなのです。

ポイント2)債券価格も時価評価するとトータル評価益の可能性

為替を毎日チェックし為替の評価だけを気にする方がいますが、債券価格も時価評価して初めて、米ドル建て債券のトータルの評価を理解することができます。債券価格も込みで考えると、円高の時は為替はマイナスですが、基本的に債券価格は上昇していることが多いので、プラスマイナスゼロやトータル利益になっていることが多いです。

ポイント3)期間長い債券でないと円高をリカバリーできない

円高になっても凹まなくていい前提として、期間がそれなりに長い債券ということが挙げられます。理由①で見てみると、金利差が4%と5%の場合は1%の差があります。例えば、期間が3年の債券の場合は1%×3年で3%、期間が5年の債券の場合は1%×5年で5%です。このように期間が長くない債券の場合、円高になった時の評価損の方が大きい可能性が高くなるわけです。ですから、前提として期間がそれなりに長い債券、10年以上の債券でなければ、ドル安円高になった時のマイナス分をリカバリーできない可能性が高くなるということをご理解いただく必要があると思います。

ポイント4)日本の金利上昇が理由の円高は凹むべき

ここまでお話ししてきた内容は全て、アメリカの国債などの利回りが下がり、金利が下がって円高になった時の話です。今回お話ししているテーマの内容が通用しない事象としては、「日本の金利が上昇した時」です。

日本の金利が上昇した時のドル安円高は、むしろ凹まなくてはならない、ということになるでしょう。今回お話ししている内容の大半であった、アメリカの金利が下がった時は、アメリカのドル建ての債券価格が上昇しました。しかし、日本の金利が上昇した時は、この債券価格の上昇が起こりません。つまり、日本の金利が上がって円高になっているだけなので、アメリカの金利は関係ないという前提です。ですから、アメリカの金利ではなく、日本の金利が上がることによって日米の金利差が縮小することによるドル安円高の場合には、この話は通用しなくなるので、その時には素直に凹みましょう、という話になると思います。日本の金利がそう簡単に上がることはない、と個人的には思っていますが、そうなった場合は、素直に凹んでもいいのではないでしょうか。

本日は「米ドル債券の保有者が円高になっても凹まなくていい理由」という内容でお届けさせて頂きました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中