目次

はじめに

皆さんこんにちは。株式会社ウェルス・パートナー代表の世古口です。

本日は「富裕層が米ドル建て『劣後債』に投資する本当の理由」という内容でお届けしたいと思います。

企業が発行する債券、つまり社債に関しては主に2つの種類があります。

一般的な社債、普通社債といわれる債券が一つ、もう一つが今回のテーマである劣後債といわれる種類の社債です。社債は、大体どちらかに当てはまります。

劣後債は「少しリスクを取って高い利回りを得たい」という方に人気があって、今でも多くの富裕層の方々から相談や問い合わせをいただきます。

このような背景があるので、今回は、米ドル建ての劣後債について、改めて解説していきたいと思います。

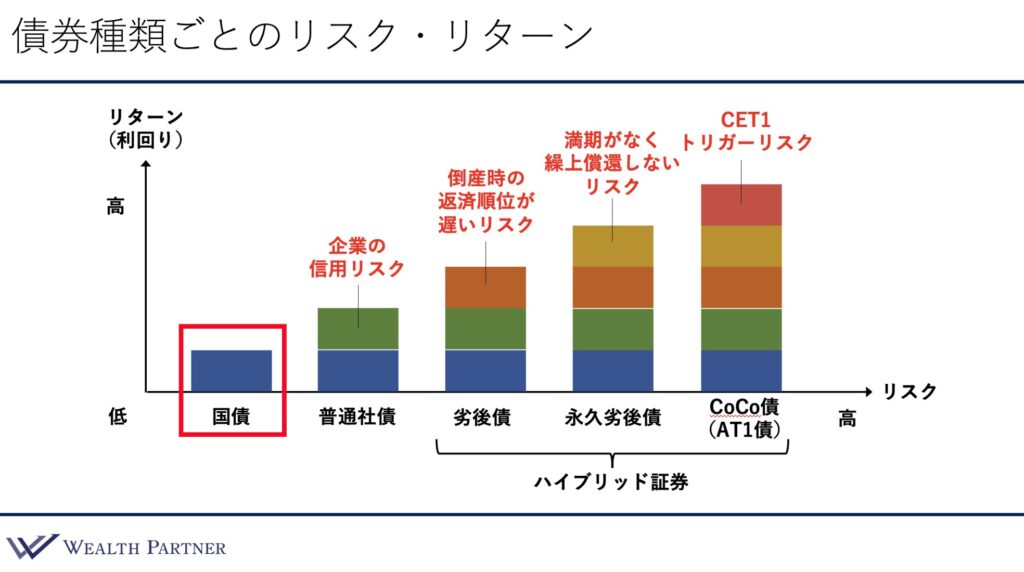

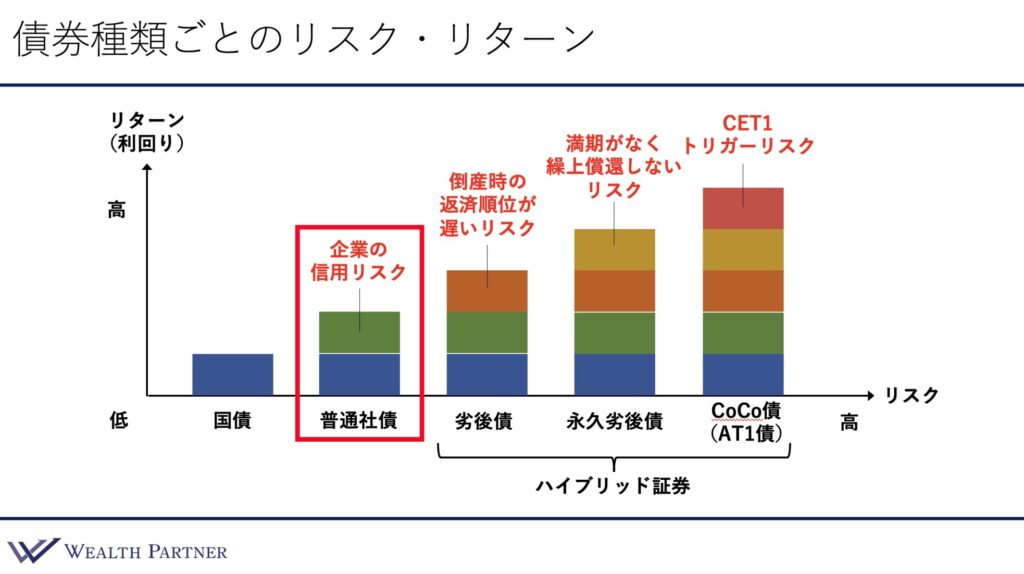

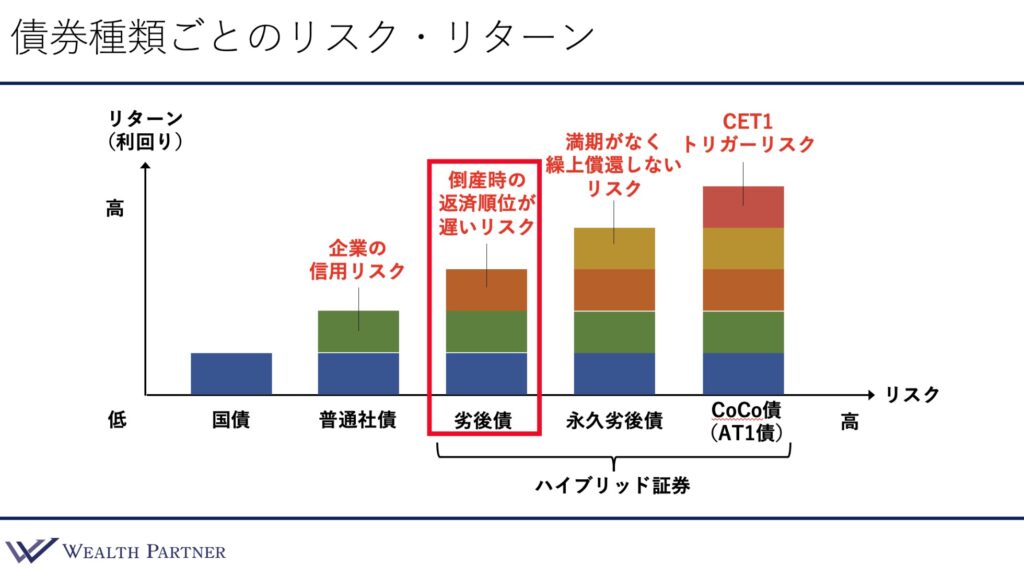

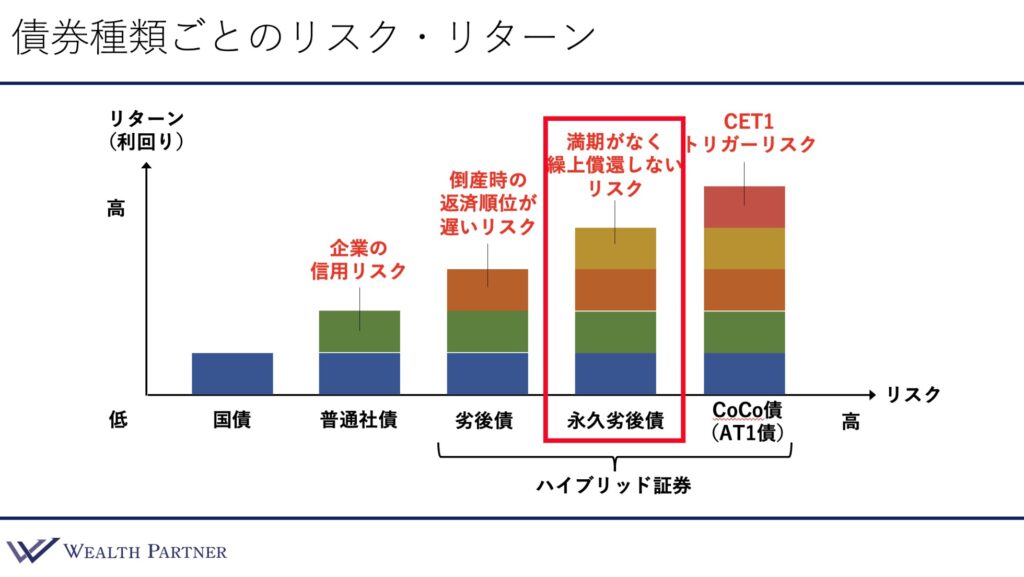

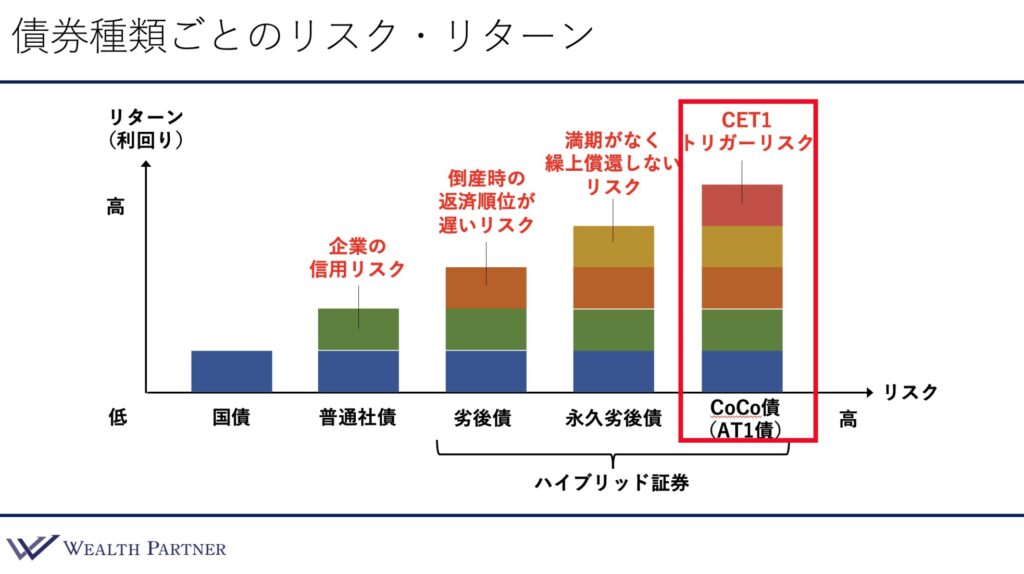

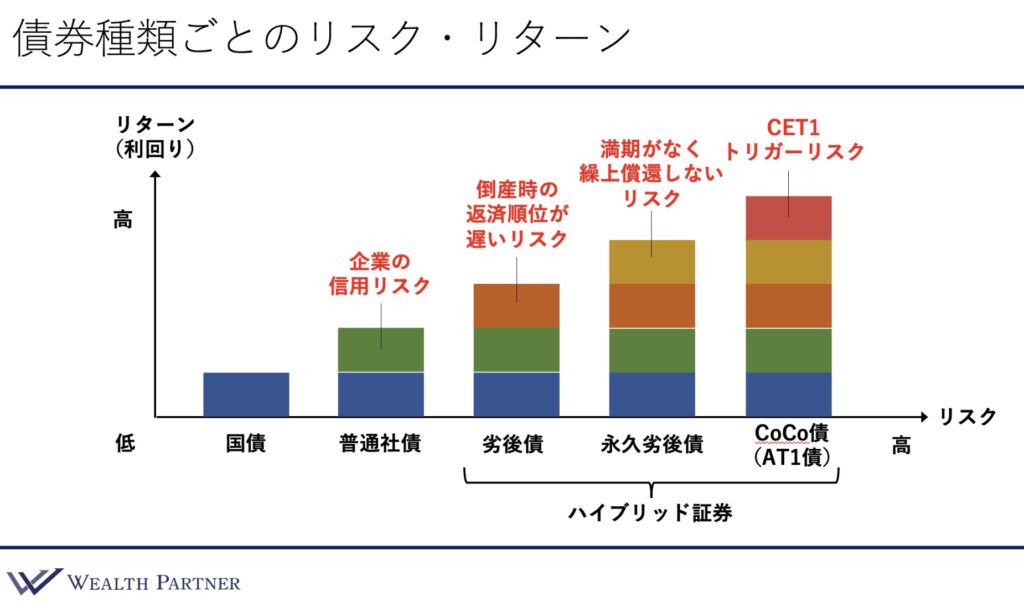

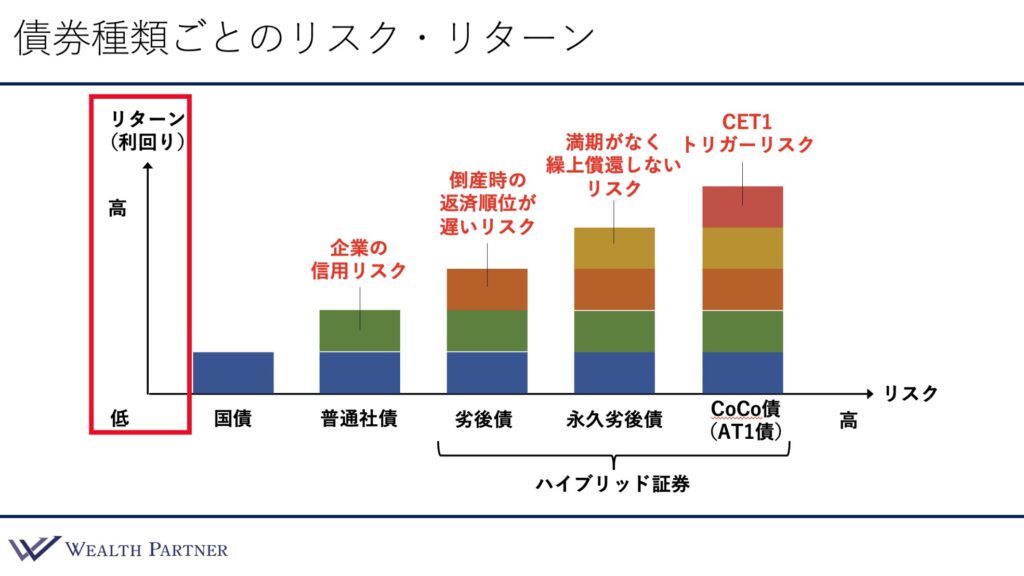

債券種類ごとのリスク・リターン

まずは、おさらいになりますが、劣後債を理解いただくために、債券種類ごとのリスクとリターンの関係を見ていきたいと思います。

こちらのグラフを見ていただきたいのですが、縦軸がリターンを表しています。

債券種類で5種類あるのですが、上に行けば行くほど、その債券のリターン(利回り)が高くなるイメージです。

債券が5種類あるのですが、一番リスクが低くてリターンも低い債券が国債です。

米ドル建てであれば、米国債になります。これが全ての基準の債券で、利回りも全ての債券の基準になります。右に行けば行くほどリスクが上乗せされ、利回り・リターンも上乗せされていきます。

先ほど紹介した社債の2種類のうち、普通の社債、一般的な社債といわれているのが、国債の右側にある社債と呼ばれる債券です。

国債の利回りに、企業の信用リスク、企業が倒産するリスクが上乗せされた分、利回り・リターンが高くなるようなイメージです。

これが普通の社債、一般的な社債となります。

今回のテーマである劣後債というのは、3列目・4列目・5列目、この3つがいわゆる劣後債と呼ばれる債券になります。

中央の劣後債、普通の劣後債に関しては、どのようなリスクが上乗せされているかというと、会社が倒産したときにお金が返ってくる順番が、左側2列目の普通の社債よりも遅い、つまり倒産時の返済順位が遅いというリスクを負っています。

そのリスクを負うことによって、普通の社債よりも高い利回りを得ることができるというのが劣後債で、これが普通社債との関係性となっています。

さらに、右側4列目の永久劣後債のリスクについてです。倒産した場合に、(劣後債の)お金が返ってくる順番が遅いリスクに加え、満期が設定されておらず、代わりに繰上償還日というものがあって、基本的には繰上償還日にお金が返ってくるのですが、返ってこない可能性がある。つまり繰上償還しないリスクをおくことによって、さらに上乗せ利回りを得るというのが、永久劣後債といわれる債券です。

続いて、クレディ・スイスのときに少し話題になりましたが、CoCo債といわれる1番右側の債券です。CoCo債またはAT1債と呼ばれ、主に銀行が発行しているのですが、自己資本比率が一定の基準よりも低くなると、元本が削減されてしまうという特別な条項、CET1トリガーといいますが、このようなリスクを上乗せされて、さらに利回りが高くなる債券が一番右のCoCo債になります。

このように、イラストを見ていただいてわかるように、劣後債に関しては、倒産した場合にお金が返ってくる順番が、普通の社債よりも遅くなるというのが、すべての劣後債に共通する上乗せリスクで、これが利回りが高くなる理由です。

富裕層の方で、このような劣後債に投資する方の根底にある考え方は、倒産したときにお金が返ってくる比率はどれくらいになるかわからない。

しかし、過去の統計上でみると、普通の社債で戻ってくる回収率は平均で大体投資元本の30%〜40%、このような劣後債でも20%〜30%くらい返ってくるという回収率の平均値目安があるので、劣後債でもそこまで変わらないのではないか。

倒産したら、元本が戻ってくるか結局分からない。そういうことであれば、劣後債のリスクを取って、高い利回りを得に行きたい、という考えが劣後債を求められる根底にあるのだろうと思います。

つまり、低い回収率よりも高い利回り、収益性を目指してるという方が、劣後債に投資するわけです。

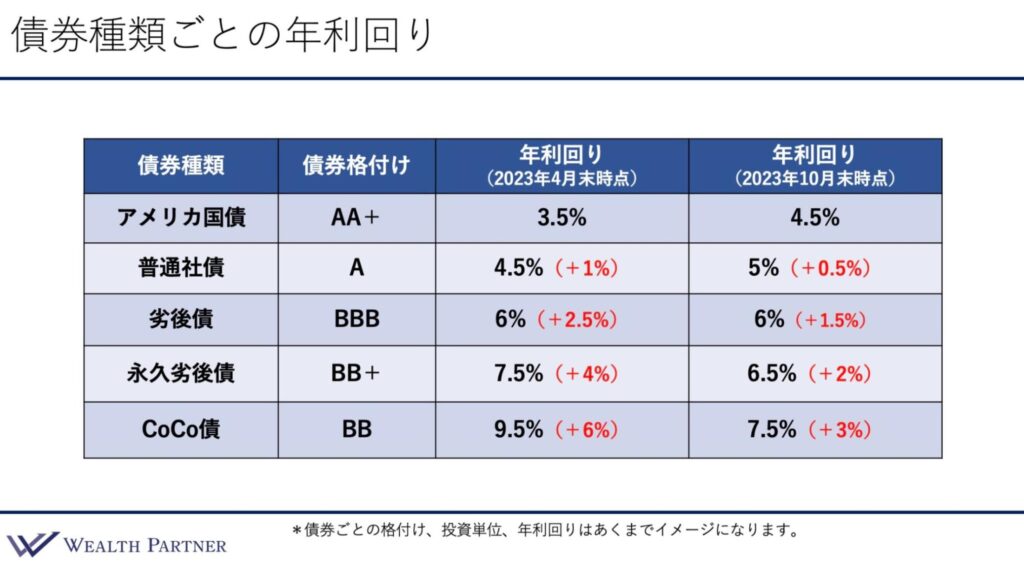

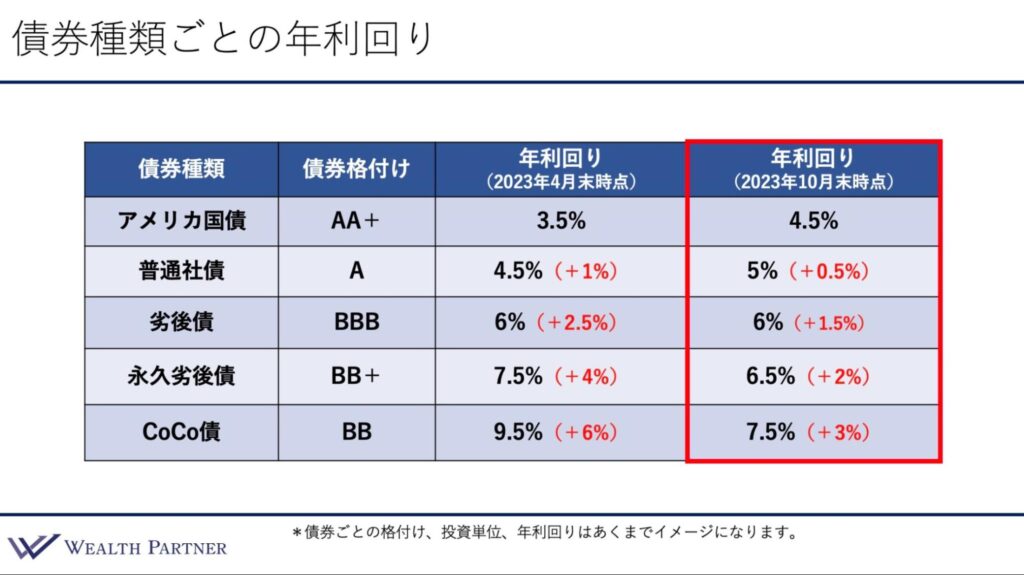

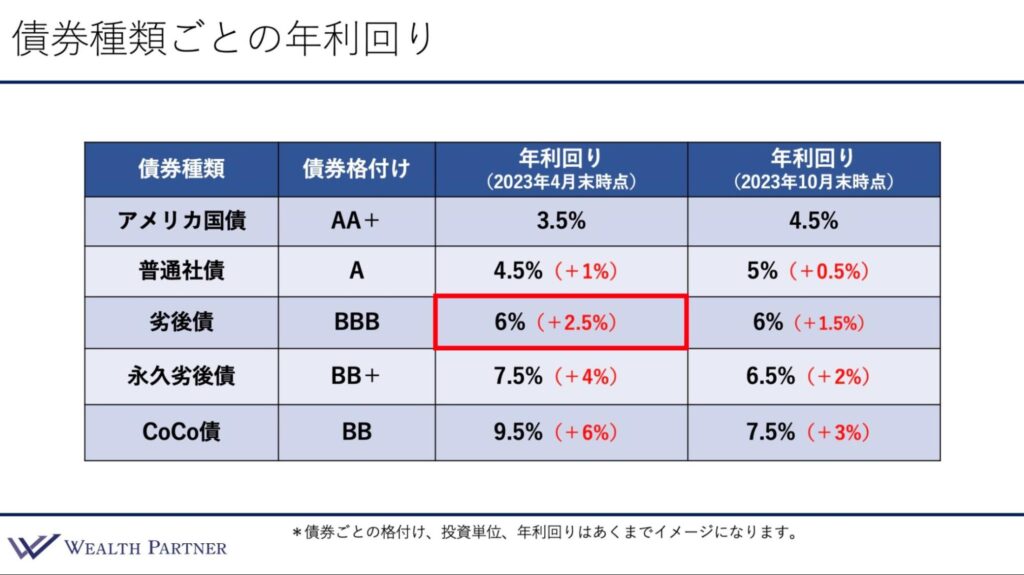

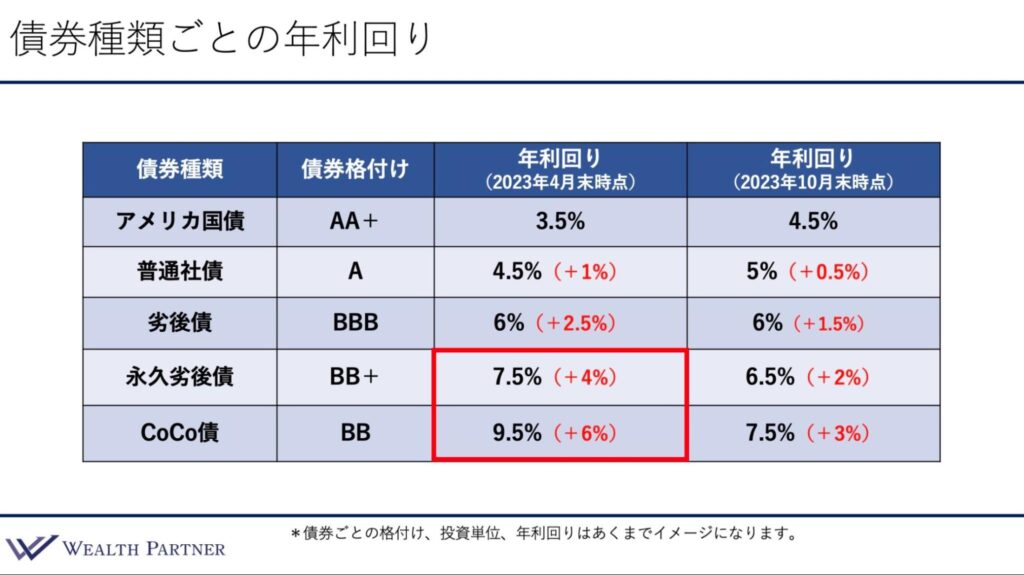

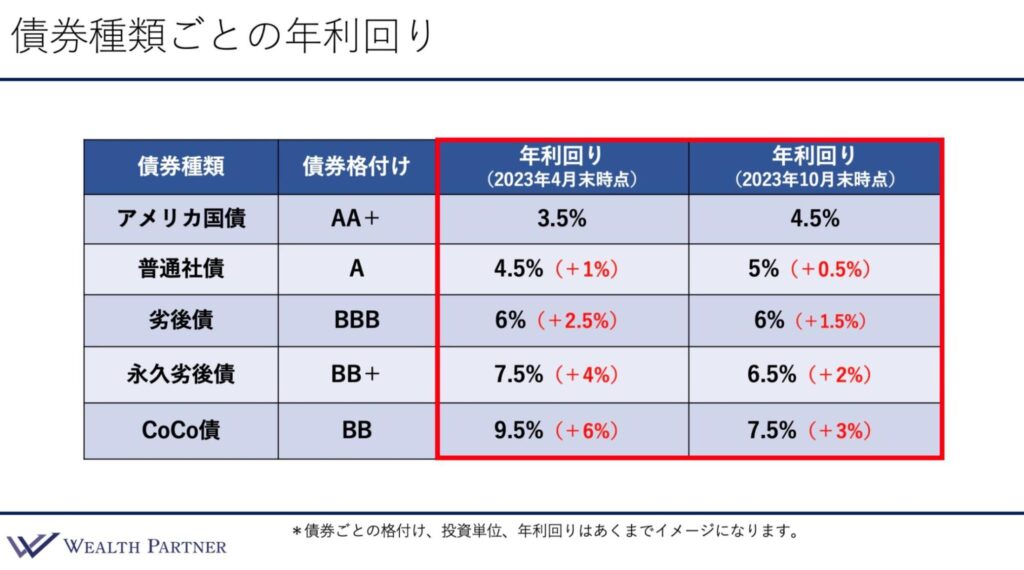

債券種類ごとの年利回り

続いてこちらが、今回のテーマ「富裕層が米ドル建て『劣後債』に投資する本当の理由」を説明する表になります。

こちらは債券種類ごとに、ある時点の年利回りを表した表になっています。

まず、一番右側、直近2023年10月末時点における、債券5種類の利回りを見てきたいのですが、アメリカ国債の利回りが4.5%、普通社債で格付けシングルAくらいの社債だと利回り5%、今回のテーマの劣後債で格付けBBBだと、現在で大体6%くらいです。

そして、永久劣後債、CoCo債だと6.5%、7.5%といったところです。この赤いカッコのプラス0.何%というのは、米国債に対してどれくらい利回りが上乗せされいるかを表しています。

先ほど紹介したように、社債や劣後債というのは、企業の信用リスクや倒産した場合にお金が返ってくる順番が遅いというリスクを負うことによって、国債よりも高い利回りを得に行く債券なので、上乗せ利回りが大体決まっています。

つまり、債券種類と格付けで、国債に対して大体これくらい上乗せ利回りが乗っているという基準を、今年の10月末時点でざっくり表したのが、こちらの表というわけです。

ご覧の通り、もちろん下に行けば行くほど、劣後債・CoCo債といけばいくほど、上乗せ利回りが高くなっています。これが、今年の10月末時点の債券種類ごとの利回りと上乗せ利回りということです。

では、ある時点と、この年利回りを比較したいのですが、2023年4月末の利回りと上乗せ利回りをみていきたいと思います。

これが一つ左側の列です。このとき(2023年4月末)、アメリカ国債の利回りは、今よりも1%低い3.5%くらいでした。基準になる利回りが低いので、全体的に債券の利回りも低くなると思いがちですが、意外とそんなに下がらずに、普通社債だと4.5%の利回り、劣後債で6%なので、今年の10月末と同じくらいの利回りになっています。

永久劣後債だと7.5%で、CoCo債だと9.5%ということですから、劣後債は、今年の10月末と今年4月末の半年前は同じ利回り、永久劣後債とCoCo債は、実は4月末の方が利回りが高かったということです。

赤いカッコ内の上乗せ利回りを見ていただきたいのですが、普通社債でプラス1%、劣後債でプラス2.5%、永久劣後債でプラス4%、CoCo債でプラス6%です。

では、今年の4月末に何があったかというと、まだ記憶に新しいと思うのですが、かなり金融不安が高まったタイミングです。クレディ・スイスが経営危機に陥ったり、アメリカの地銀がいくつかか倒産したり、4月末は「この世の中どうなってしまうのだろう」という不安の中あったわけです。

3月末が不安のピークだったのですが、4月末も不安がずっとくすぶっていました。

このように、世の中の信用不安が高まっているときというのは、このような劣後債や永久劣後債、総じて劣後債といわれる債券の不安が高まっていますので、上乗せの利回りが高くなります。

一方で、今年の10月末などは、かなり信用が安定しています。景気後退しないようであるし、信用不安も完全になくなりましたので、上乗せ利回りがそんなに大きくないというわけです。

したがって、劣後債というのは、世の中の信用や景気の状況、そういったものによって、上乗せ利回りがかなり上下します。

タイミングによって、今年の4月末のようなときは、上乗せ利回りが大きくなるということがありますので、このようなタイミングで劣後債に投資できれば、非常にうれしいということです。

このようなところが、富裕層の方が、米ドル建て劣後債に投資する理由です。

現在は、逆に信用が安定しているので、劣後債に投資する妙味というのは、上乗せ利回りが低いのであまりありません。

しかし、タイミングによっては、非常に良い利回り価格で、こういう劣後債に投資できるので、「タイミングを待ってたい」という富裕層の方や、高い目標利回りを持っている富裕層の方にとって、年に何回かこのようなタイミングを得られることがありますので、こういった劣後債に投資するわけです。

まとめ

最後に、今回のテーマ「富裕層が米ドル建て『劣後債』に投資する本当の理由」についてまとめます。

ポイント4つあります。

利回り向上>回収率低下

1つ目は、劣後債に投資する根底にあるのは、何を優先するかということです。

劣後債に投資する方の場合、回収率が低い、倒産したときにお金が返ってくる順位が普通社債より遅い、というリスクよりも高い利回り、債券ポートフォリオの利回りを上げたい、向上させたいという考えの強い方が劣後債を選びます。

普通の社債だと、回収率が30%〜40%であったのが、劣後債だと、20%〜30%程度に低下する可能性があるのですが、そのリスクを取ったとしても、高い利回りを得たいという方が劣後債へ投資するという考えが根底にあると思います。

劣後債でも発行会社が倒産しなければ問題ない

2つ目です。このように、回収率よりも利回りを求める富裕層の方々の考えとして、劣後債であっても、発行会社が倒産しなければ問題ないという考えがあります。

したがって、劣後債に投資するときにこそ、格付けが高い発行体、会社を選ぶという選択をされる方が多いと思います。

劣後債なので、基本的に発行体の格付けよりも債券の格付けの方が低くなります。

劣後債の格付けが投資不適格のBBやBB+だとしても、発行会社の格付けがしっかりBBB+やA-などの債券を選ぶことによって、高い利回りを得るのだけれど、この発行会社であれば大丈夫という選択をするわけです。

信用不安のタイミングなら高い上乗せ利回り

3つ目です。これが、今回の「劣後債に投資する理由」の答えになるのかと思うのですが、劣後債は信用不安が高まってるようなタイミングを選ぶことによって、非常に高い上乗せ利回りを得ることができるということです。

先ほど表で見ていただいたように、今年の10月末と4月末、半年くらいのタイミングの違いなのですが、上乗せ利回りが2倍くらい違っていたわけです。今年の4月末の方が10月末に比べて2倍くらい高いという状況でした。

したがって、このようなタイミングを計ることによって、高い上乗せ利回りを得ることができますので、やはり目標リターンが高い富裕層の方々にとって、劣後債に投資する理由になるのだと思います。

現状は信用安定なので上乗せ利回りが少なめ

4つ目です。こちらも表で説明しましたが、信用不安によって劣後債の上乗せ利回りが変わってくるということがあるとして、現状で足元の状況がどうかといえば、信用は非常に安定してる状況です。

非常に安定してる状況でありますので、劣後債の上乗せ利回りは足元が低く、実はあまり上乗せされてない状況です。

上乗せされていないというより、普通くらいの状態です。上乗せ利回りが普通くらいの状態なのです。

今年の前半などに比べると、上乗せ利回りは低くなっているのですが、非常に低いわけではなく、現状でも普通くらいの状況といえると思います。

以上、 本日は「富裕層が米ドル建て『劣後債』に投資する本当の理由」というテーマでお届けさせていただきました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中