皆さん、こんにちは。株式会社ウェルスパートナー代表の世古口です。

目次

はじめに

本日のテーマは、「未上場会社オーナーが必ずやるべき資産承継対策【基本編】」です。資産承継対策にもいろいろな打ち手がありますが、未上場会社オーナーにとって大事なのは「自社株対策」になります。会社オーナーの場合、資産全体に占める割合として、自社株の価値が高くなりますので、自社株の価値をどのようにしていくのかによって、資産承継対策の成否が決まります。

未上場会社オーナーの「相続対策=自社株対策」と言えますので、今回の【基本編】では、自社株の評価のされ方や考え方など基本的な内容をお伝えし、後編の【応用編】では、自社株評価の価値を下げることで具体的にどう対策すればよいのかをお話しします。

未上場会社株式の3つの相続税評価方式

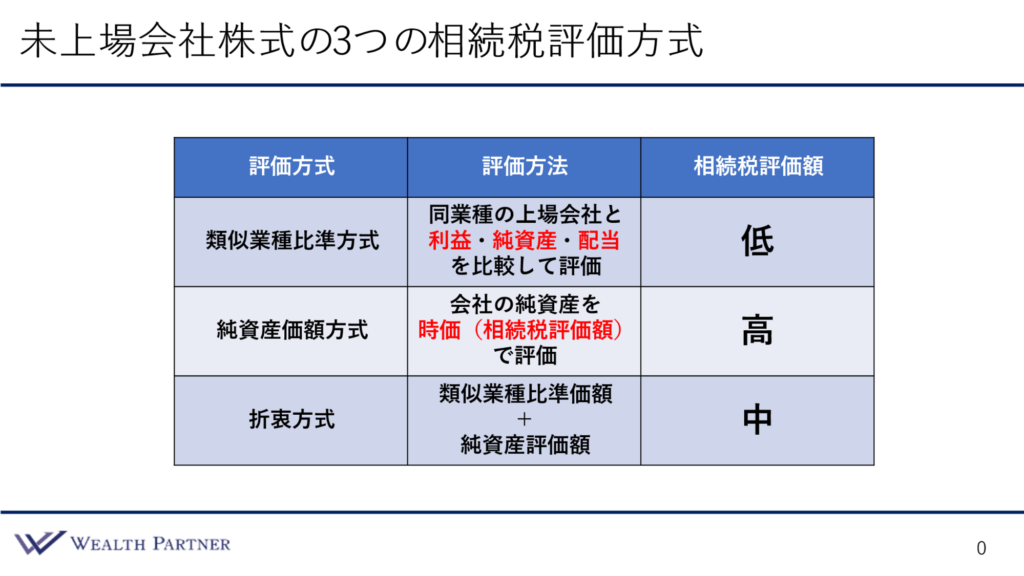

主に3つの相続税評価方式があります。イメージを持っていただくためにこちらの表を用意しました。分かりやすさ重視で簡潔にまとめています。まずは、どのような評価方法があり、どれが一番良くて、どれが良くないのかをお伝えしましょう。

評価方式は主に3つで、1つ目が類似業種比準方式(類似業種)、2つ目が純資産価額方式(純資産方式)、3つ目は折衷方式(類似業種比準方式と純資産価額方式の折衷)です。この3つの方法で未上場会社オーナーが保有されている自社株の相続税評価がされています。それぞれの評価方法が真ん中の列にあります。

類似業種比準方式は、既に上場している同じ業種の会社の利益・純資産・配当と、自社の利益・純資産・配当が高いのか低いのかを比較して相続税評価を計算するという評価方法です。ですから、同じような上場会社の相続税評価が高いと、自社株の相続税評価も高くなります。純資産価額方式は、会社の財務諸表のバランスシート(B/S)の左側に総資産、右上に負債、右下に純資産があって、この純資産を時価で評価します。時価とは、株や債券で言うと「今の価格」です。不動産で言うと「相続税評価」です。今の相続税評価で評価して、それを時価と捉えて相続税評価とするという計算の仕方を純資産価額方式と言います。類似業種比準方式と純資産価額方式を合わせた評価方式が一番下の折衷方式になります。

一番右の列の相続税評価額は、方式ごとにどうなのか見ていきましょう。相続税評価が一番低くなる方式は類似業種比準方式です。純資産価額方式は、会社の状況にもよりますが、類似業種比準方式と比較すると基本的に高くなる傾向があります。折衷方式は、相続税評価額が低いのと高いのを合わせた評価方式になるので、中ぐらいになります。

純資産価額方式の相続税評価は、状況によりますが、大体の会社が類似業種比準方式の2倍~3倍程度高い相続税評価になります。仮に、類似業種比準方式の金額を2億円とすると、純資産価額方式で2倍になったとしたら4億円になり、折衷方式にすると3億円というイメージになります。皆さんが保有している自社株(未上場の株式)の相続税評価は、類似業種比準方式、純資産価額方式、2つを合わせた折衷方法を使って、相続税評価を算出する形になります。これが、未上場会社の株式の自社株対策の全ての大元の考え方になりますので、こちらをご理解いただければと思います。

会社規模による評価方法の違い

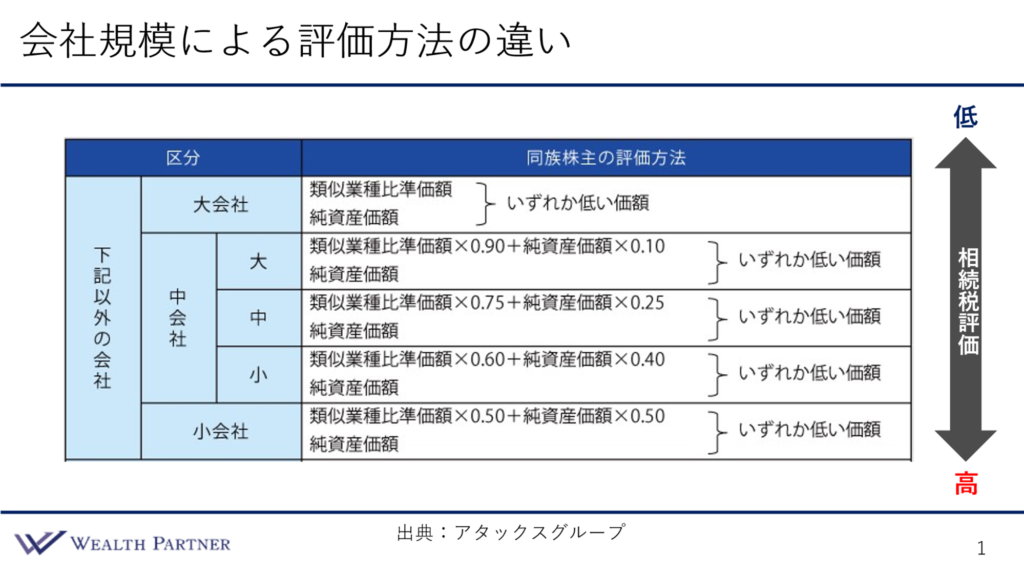

次に重要なのは、会社の規模です。類似業種比準方式や純資産価額方式があり、どちらの方式でも算出し、低い方を使ったり折衷方式を使ったりしますが、会社の規模によってどれぐらいの割合でその方式を使うのかが決まります。会社の規模によって評価方式が大きく変わってくるのです。会社規模による評価方法の違いを簡単にまとめた表がこちらです。

大きな会社ほど、類似業種比準価額を使える割合が高くなります。一番上の「大会社」は、類似業種比準価額か純資産価額のうち、いずれか低い価額の方を使えるので、大体が類似業種比準価額になります。

類似業種比準価額を100%使えるのが大会社になるわけです。次に中会社です。中会社は大・中・小と3つに分かれていまして、「中会社の大」は類似業種比準価額を9割、純資産価額1割を合わせた評価方法が使えますので、ほぼ類似業種比準価額で算出できます。「中会社の中」は類似業種比準価額×0.75+純資産価額×0.25なので、75%は類似業種比準価額が使えます。「中会社の小」は類似業種比準価額×0.6+純資産価額×0.4です。一番規模が小さい「小会社」は、類似業種比準価額が半分、純資産価額も半分という評価しか使えなくなります。大会社に分類されればされるほど、一番右側の矢印にあるように、相続税評価は低くなり、小会社になればなるほど、類似業種比準価額を使える割合が少なくなりますので、相続税評価が高くなる傾向があります。

会社規模の判定

会社の規模をどのように決めるのかという判定方法を簡単にご説明しましょう。会社の規模の判定は、帳簿価額上の総資産・従業員数・取引金額(売上)によって決まると言われています。具体例を赤い囲いにして分かりやすくお話しします。

卸売業・小売りという業種の区分の中で、総資産が3億円とすると、2.5億円以上5億円未満のカテゴリーになります。次に、総資産を従業員数と比較します。従業員数が10人とすると、5人超20人以下になります。総資産と従業員数を比較すると、下位の方の、従業員数5人超20人以下に当てはまります。次に、取引金額と比較します。卸売業で取引金額が10億円とすると、4億円以上15億円未満になるので、表の上の方になります。取引金額と従業員数を比較して、上位の方で最終判定することになりますので、従業員数より上位の取引金額になります。この結果、この会社の会社規模は、一番右側の赤い囲いの「中会社の大」と判定されます。

今お伝えしたものと、別軸で判断される基準もあります。例えば、従業員数が70名以上の会社の場合、資産や取引金額に関係なく「大会社」に分類されるルールもあります。それなりに規模が大きい会社の場合は、大会社になります。このようになっていますから、資産管理会社のように従業員が殆どいない会社の場合は、かなり売上げが大きくないと、中会社以上にはなりづらいので、基本的には小会社に分類される傾向があると言えます。

ポイント

今回の「未上場会社オーナーが必ずやるべき資産承継対策【基本編】」についてまとめます。ポイントは4つです。

ポイント1)純資産価額方式の方が類似業種比準価額より高くなる

未上場会社の自社株式の相続税評価は、基本的には純資産価額方式の方が類似業種比準価額より高くなると言えます。会社の状況にもよりますが、純資産価額の方が類似業種比準価額より2倍~3倍高くなる会社が多いと思います。類似業種比準方式を使えれば使えるほど、相続税的にはお得と言えます。

ポイント2)会社の規模が大きいほど、類似業種比準方式を使える割合が高くなる

会社の規模が大きいほど、類似業種比準方式を使える割合が高くなります。会社規模が大きくなればなるほど、上場会社に近くなるという考え方がありますので、上場会社と株価の評価を比較して株価を算出する類似業種比準方式の割合を高く使うというふうに考えると分かりやすいと思います。会社規模が大きければ大きいほど類似業種比準方式を使える割合が高くなり、相続税評価を下げることができますので、相続税的にお得と言えます。

ポイント3)類似業種比準方式は利益・配当を抑えて評価軽減可能

類似業種比準方式は、利益・配当・純資産の3つの要素で上場会社と比較し、その会社の相続税評価を算出します。純資産は簡単にコントロールできませんが、毎年の利益や配当に関しては調整が可能です。配当は、会社オーナーの自由で出さないこともできるのでコントロールできますし、利益も、やり方によってはある程度コントロールできますので、それらを抑えることによって相続税評価を軽減することは可能です。

ポイント4)特定会社に該当しないように注意

特定会社に該当しないように注意しなければなりません。類似業種比準方式を使うほど相続税評価を下げることができて、相続税的にはお得であることは間違いないのですが、特定会社に該当してしまうと、類似業種比準方式が使えず、純資産価額方式で評価しなければならないルールがあります。例えば、直近2年間の決算の利益・純資産・配当のうち、2つが0だったとすると、殆どの割合を純資産価額方式で評価しなければなりません。ポイント3でお伝えしたように、利益と配当を0にしたとすると、そのまま類似業種比準方式で計算できれば相続税評価は下がりますが、直近2年間の利益・純資産・配当のうち2つが0になると特定会社に該当してしまい、純資産価額方式で評価することになるので、利益と配当をコントロールする意味がなくなります。当然、相続税評価は高くなってしまうので、相続税的にデメリットになってしまいます。ですから、特定会社に該当しないように注意しなければならないわけです。

また、資産全体に占める株の割合が半分以上になると、「株式保有特定会社」という特定会社に該当し、純資産価額方式で評価しなければなりませんし、土地の割合が資産を占める割合として高すぎると、「土地保有特定会社」に該当し、こちらも純資産価額方式で評価しなければなりません。それ以外にも、開業3年未満の会社も同じように純資産価額方式での評価になってしまいます。このように、相続対策等を意識してこのようなことをしていく場合は、特定会社に該当しないように、類似業種比準方式をしっかりと使えるように考えながら対策する必要があると思います。

本日は「未上場会社オーナーが必ずやるべき資産承継対策【基本編】」という内容でお届けさせて頂きました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中