皆さん、こんにちは。株式会社ウェルスパートナー代表の世古口です。

目次

はじめに

本日のテーマは、「米ドル債券ポートフォリオの3大失敗パターン」をお届けします。

私はこの業界に入り18~19年になっておりまして、あらゆる富裕層の方の米ドル債券分散投資、ポートフォリオを見てきましたので、この形になっていると最終的に失敗してしまう可能性が高いというようなポートフォリオの失敗パターンがかなり分かってきました。私が18~19年やってきた中で、特に失敗してしまうような債券ポートフォリオの形 が3大パターンありますので、今回はそれをお伝えします。今後、米ドル債券のポートフォリオで投資される方や、既に投資されて持っている方でそのような形になっていないかどうかのチェック、なっていたとしたらその状態から改善していった方が良いと思いますので、ご参考になればと思っております。

発行体リスクの集中

1つ目のパターンは「発行体リスクの集中」で、圧倒的に多いパターンです。

特定の債券の金額だけものすごく大きくなり、その発行会社のリスクだけをたくさん取っている方が結構いらっしゃいます。理由としては、この会社だったら間違いないであろうというような慢心であったり、おそらく証券会社などの勧め方、「この債券はいいですよ」「この債券はこれぐらい持ってもいいのではないですか」などの提案、単にその債券だけたくさん投資してしまったりなど、いろいろなケースが考えられますが、特に発行体リスクが集中してしまっていることが多いです。実際に私たちのお客様で、特定の銘柄だけに高額投資して発行体リスクが集中してしまい、その債券がデフォルトに近い状態に陥り、資産にかなり大きなダメージを負ってしまった方を見てきたこともあります。やはりそれは本当に良くない状態であると思いますし、このような状態の方が結構いらっしゃいますので、今回は1つ目のパターンとして発行体リスクの集中についてお話しできればと思います。

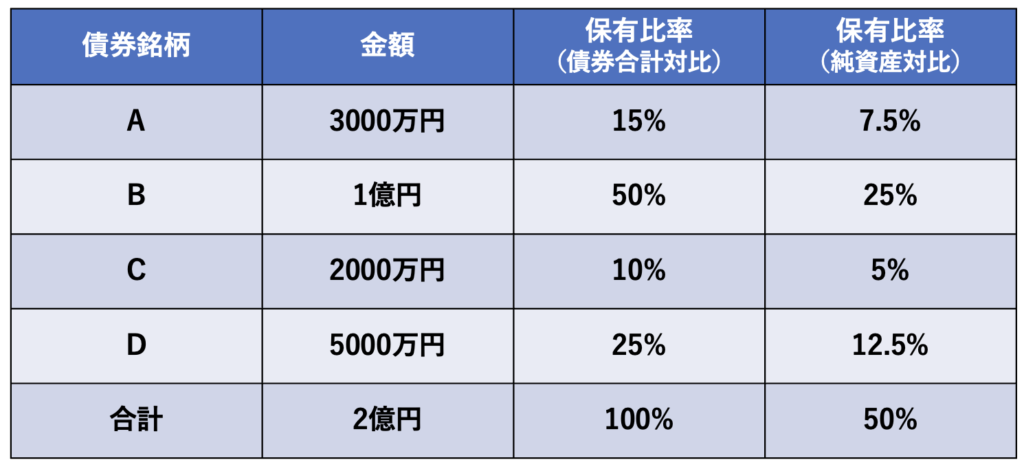

上の表は、参考として私がイメージで作らせて頂いたものです。実際の債券ポートフォリオはもっと債券の銘柄が多いのですが、分かりやすくするために少ない債券の銘柄にしています。債券はA~Dの4銘柄、金額は上から3,000万円、1億円、2,000万円、5,000万円、合計2億円です。次の列が保有比率です。これは、債券の合計金額に対する比率ですので、2億円の債券ポートフォリオに占める1債券の割合ということです。一番右側は、純資産に対する保有比率です。今回の場合は、4億円の純資産があるとして、その4億円に対して1債券の割合がどれぐらいあるかを表しています。

Aの銘柄から見ていきましょう。金額が3,000万円ですから、債券ポートフォリオに対する保有比率は15%です。少々高めですが許容範囲かと思います。純資産は債券金額の倍の4億円ありますから、比率で言うと7.5%になるわけです。Aの債券は、倒産した時に、債券のポートフォリオに対しては15%、純資産に対しては7.5%のダメージになることが分かります。債券の合計と純資産、それぞれの対比で1債券のリスクをどれぐらい取っているのかを考えて管理する必要があります。

Bの銘柄は金額が1億円ですから、特に気に入って投資した銘柄なのでしょう。保有比率で言うと、債券合計の金額に対して50%占めているので、かなりの割合になります。純資産に対しては25%なので、万が一B債券にデフォルトなどがあって1円も返ってこなかったとしたら、保有債券の中の半分がなくなってしまいます。純資産に対して25%のダメージがあるということですので、大きな損失になるわけです。ですから、B債券の投資金額は偏り過ぎであることが、これを見るだけで分かると思います。

Cの銘柄は2,000万円ですから、債券の保有比率は10%で、純資産に対しては5%になります。これぐらいの損失が万が一起こったとしても、今後の投資の利益などで十分カバーしていける範囲だと思いますので、この程度が適切な範囲と言えます。これよりもそれぞれの保有比率を低くしておいた方が良いと考えていいと思います。

Dの銘柄は5,000万円ですから、債券の合計に対して25%で、純資産に対しては12.5%ですから、Bの銘柄ほどではありませんが、少々比率が高過ぎます。このように発行体リスクが集中している状態は非常に危険な状態と言えますので、債券ポートフォリオの表などを作って、どこかの債券にリスクが偏っていないかを確認しながらリスク管理すると良いでしょう。必要があれば、Bの債券が普通の状態であれば売却したり、償還した時にまた同じような投資をせずに債券の銘柄をもっと分散したりして、発行体リスクを分散することが大事になると思います。

残存期間の偏り

2つ目のパターンは「残存期間の偏り」です。これも1つ目の発行体リスクに次いで多いパターンかと思います。債券には、お金が返ってくるタイミングが決められていますので、その債券の残存期間が偏っているということです。5年以内ばかり、7~8年ばかり、長くて20~20数年ばかりなど、どこかの年数に偏っているというケースをイメージしています。これも表を見ながらご説明しましょう。

今回はA~Eまでの5債券で、金額はそれぞれ2,000万円ずつと分散されています。合計は1億円です。注目して頂きたいのは残存年数です。債券が返ってくるまでの期間がA~Eまでで、1.2年、2.5年、3.9年、4年、4.2年、平均の残存年数は2.7年となっています。これは全債券が5年以内に償還される債券で、かなり短い残存年数に偏り過ぎです。平均で2.7年の残存年数ですから、相当短い期間の債券ポートフォリオであると言えます。

早く償還されて良いと思われるかもしれませんが、良くない点が明確にあります。この場合、5年以内の間に債券は全て償還されるわけですが、「この先、1~4年後までの期間が超低金利の時代だとすると、どうしますか?」ということです。

この表の一番右側に年利回りがあり、平均で6%になっています。これは、今だから6%で組めている債券ポートフォリオです。金利がこの程度の水準なので6%の利回りで債券が運用できているのです。来年から4年後までの間にA~Eまでの債券は償還され、再投資していくのですが、超低金利となった場合、これぐらいの利回りで投資できない可能性の方が高いわけです。それぞれの債券の利回りがもっと下がっている可能性が高くなるのです。今は5~6%が多いと思いますが、3~4%になっていたとすると、債券の平均利回りも当然下がります。平均の利回りが6%から3%に半減したとすると、いろいろと予定が狂うわけです。

この債券ポートフォリオのキャッシュフローで、インカムゲインで生活をやりくりしていこうと思っていた方にとっては、このインカムゲインが半分になってしまうということです。5年後に1,000万円もらえると思っていたものが500万円になってしまう可能性ももちろんあります。残存期間が偏っていることによって資金計画が大きく変わってしまい、その方の生活自体も大きく変動してしまうリスクも当然あるわけです。残存期間が偏っていることは、皆さんが思っている以上に実はリスクが高いことなのです。

このポートフォリオをどうすれば良かったかと言うと、5年以内に偏らせるのではなく、満遍なく分散させた方が良かったということです。例えば、Aが1~2年だったらBは4~5年、Cは7~8年、Dは10数年にして、Eは20年の債券などにすれば、残存年数が分散できて、仮に金利が1~4年の間に低金利だとしても、その時点で償還される債券は1~2債券なので、金利が低下することによって債券ポートフォリオ全体の平均利回りが下がるリスクを避けることができます。ですから、この残存年数を分散させることが非常に大事なのです。

低格付け偏重

3つ目のパターンは「低格付け債券の偏重」です。格付け機関の格付けがBB以下の債券を低格付け債券と一般的に言います。そのような債券ばかりに投資している債券ポートフォリオの方もいらっしゃいます。そのような方は当然目標の年利回りが高いので、そのように低い格付けの債券に行かざるを得ないのですが、目標のリターンばかりを考えてしまって、債券のリスクが高くなってしまっているケースが結構あります。これぐらいの倒産確率であるとリスクを理解しているのであれば良いのですが、目標の利回りだけを考えてしまって、自分が思っている以上にリスクを取っている方が多いので、注意が必要です。

今回、低格付けの債券ポートフォリオのイメージを作成しましたので、そちらを見ていきましょう。

出典:世古口俊介作成

A~Eまでの5銘柄で3,000万円ずつ投資、合計は1.5億円です。債券格付けは、上からB+、BB-、B、BB+、Bと全て低格付け債になっています。平均格付けはB+です。平均で見てもかなり格付けが低い債券ポートフォリオということが言えます。格付けが低いと利回りが高くなりますので、年利回りは平均で8.8%です。当然、平均格付けが低いので得られるリターンは高いのですが、倒産してしまう可能性も高くなっているので、それによる損失が発生するリスクも当然加味しなければなりません。

債券格付けBの債券の5年間の平均デフォルト率は、ムーディーズの過去の統計を見ると20%程度と言われています。

こちらは5債券ですから、この中の1社ぐらいは倒産するリスクがそれなりにあると考えた方が良いと思います。

それは、通常時も含めた平均デフォルト率ですので、このような低格付けの債券ポートフォリオで注意しなければいけないのは、その債券ポートフォリオを運用している間に、景気の後退やリーマンショック、ITバブル崩壊というような経済ショックがあると、低格付け債券の企業は倒産の可能性があるのでデフォルト率が高くなります。1債券のデフォルトであれば耐えられたとしても、例えば2債券がデフォルトしてしまう可能性も当然あります。年利回りを得るためには致し方ないところがあるかもしれませんが、それでもやはり低格付けだけの債券に偏重させてしまうのはあまり良くないと思います。このような状態になっている方は注意が必要かと思います。

ポイント

今回の「米ドル債券ポートフォリオの3大失敗パターン」のまとめです。ポイントは4つあります。

1債券の比率は債券合計対比10%、純資産対比5%以内

1つ目は、発行体リスクによって失敗しないためのポイントです。発行体リスクの対策として、1債券の保有比率に関しては、債券の合計金額に対する比率で10%、純資産に対しては5%以内にとどまるようなイメージで投資していくことが大事であると思います。1つの債券で債券合計金額対比でも純資産対比でも、比率を高め過ぎないのが肝要です。

債券の残存年数を分散して平均10年前後を目指す

2つ目は債券の残存年数です。5年以内だけなどにするのではなく、満遍なく保有して数年ごとに返ってくるように分散して、平均の債券の残存年数で10年前後程度を目指すのが一般的であると思います。短い債券に投資する目的や、長い債券だけに投資する狙いがあるのであれば別の話になりますが、特段そのような狙いがない場合、安定的に債券ポートフォリオを運用していきたいという目標の方は、そのようにするのが良いと思います。

平均債券格付けBBB−以上を目指す

3つ目が低格付け債です。低格付け債に偏っているとリスクがあるとお伝えしましたが、債券ポートフォリオ全体の平均の債券格付けで、無難なところで言うと、BBB-以上を目指して債券ポートフォリオを管理するのが一般的であると言えます。例にあったようなB+は低過ぎますので、できればBBB-以上にして、それぐらいの年利回りを得るのが考え方としては良いと思います。

適切な分散が米ドル債券投資を成功に導く

4つ目は総括です。債券ポートフォリオ全体的に言えることは、適切に分散すること、何かに偏らせ過ぎないことが特に大事であると考えます。発行体リスクも残存年数も格付けも全て適切に分散することが、米ドル債券投資を成功に導く一番のカギであると思いますので、是非、その点を意識して頂ければと思います。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中