皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

目次

はじめに

本日のテーマは、「富裕層が子供の人生を狂わせないために資産管理会社を設立する4つのメリットとは?」をお届けします。

お子様の教育に関しては、富裕層の方にとっては結構悩ましい課題です。ご自身がお金持ちであることを過度にお子様に意識されてしまうことによって、そのお子様が一般的な金銭感覚を失ってしまったり、資産があることを知ってしまうと、働くモチベーションをなくしてしまったりというリスクがあるので、富裕層の方々にはお子様にそれを悟られたくないと考える方が結構いらっしゃいます。そのような時に活用されるのが資産管理会社です。この資産管理会社をうまく活用することで、過度に資産があることをお子様に悟られず、相続対策をすることが可能になりますので、分かりやすくご説明できればと思います。

資産管理会社を設立する4つのポイント

「富裕層が子供の人生を狂わせないために資産管理会社を作る理由」のポイントは4つです。

贈与した資産は成人したら基本は子供が管理をする

1つ目は大前提なのですが、富裕層の方は、相続対策で生前贈与を基本的にしていくと思いますが、贈与した資産はお子様が成人(18歳)以上になったら、基本的にはお子様がご自身で管理するのが今の日本の法律になっています。

18歳未満で生前贈与していって貯まったお子様名義の資産が銀行に1億円あったとしたら、その1億円は、お子様が18歳以上になったらお子様がご自身で認識して、ご自身で管理して出金したり入金したりすることができるようになります。この時点で、お子様はご自身が富裕層であって、ご自身名義でこれぐらい資産があるということを認識するというのが基本的には原則となりますので覚えて頂ければと思います。

資産管理会社の無議決権株式なら資産詳細は不明

2つ目は最も押さえておきたいポイントです。18歳以上になったら、ご自身名義の資産はご自身で認識することになります。

しかし、生前贈与していく資産が資産管理会社の株式の議決権が付いていない無議決権株式であったとすると、資産管理会社の株式を自分名義で持っているのは認識できますが、無議決権株式を発行している資産管理会社が保有している資産がどういったもので、どれぐらい資産背景があるのか、純資産がどれぐらいで、総資産がどれぐらいなのかということまでは把握できません。資産詳細まで把握することはできないので、この点が非常に重要になるわけです。

資産管理会社の株式を生前贈与していくことによって、仮にお子様が18歳以上になったとしても、その時点でお子様がどれぐらいの資産を持っているかを把握することは、資産管理会社の株式であれば不可能ですので、ご自身名義の資産がどれぐらいあるかをお子様に知られずに相続対策を打っていく有効な手段となるわけです。これが資産管理会社を作った方が良いという主な理由になると思います。

資産管理会社なら自由に管理、資産運用可能

3つ目のポイントです。

資産管理会社名義であったら、かなり自由に管理ができて資産運用が可能になるという点も重要かと思います。仮に、お子様に贈与していく段階で、現金で贈与していった時に、お子様名義で現金が貯まっていくわけですが、それをお子様名義で運用することも可能ですが、かなり制限があります。不動産に投資する際も借入できませんし、金融機関における投資においてもかなり投資対象が制限されると思います。

一方で、資産管理会社の株式を渡していくという形で贈与していくのであれば、お子様名義で運用するのと同義になります。この資産管理会社を運用主体にすると、どのような金融商品にも投資できますので、かなり運用の自由度が高くなります。資産形成においては有効になると思いますので、この点でもお子様個人に預金を贈与していくよりも、資産管理会社の株式を贈与していくという対策を取る方が良いと言えると思います。

適切なタイミングで子供に承継可能

4つ目のポイントは次のとおりです。

そのようにお子様名義の資産管理会社で資産形成していくのですが、お子様にとって適切なタイミングがいずれ来ると思います。20代~30代前半までは、まだご自身の軸が定まっていない場合や、お子様も含めてご家族がいらっしゃらない可能性もあります。30代後半くらいになり、ご家族、お子様もできて、お仕事も地に足がついてきているということで、富裕層の方の資産を承継したとしても、そして、それを認識したとしても、軸がぶれないという段階がいずれ来るはずです。そのようなタイミングでお子様に議決権株式を承継することによって、その資産管理会社は完全にお子様のものになりますので、お子様にとっても、親御様にとっても、適切なタイミングが来た時にその資産管理会社の全てをお渡しして、承継完了という形にできます。そのようなタイミングを図れるので、お子様にとってはこの資産管理会社は有用な使い道になると思います。

お子様のための資産管理会社設計イメージ

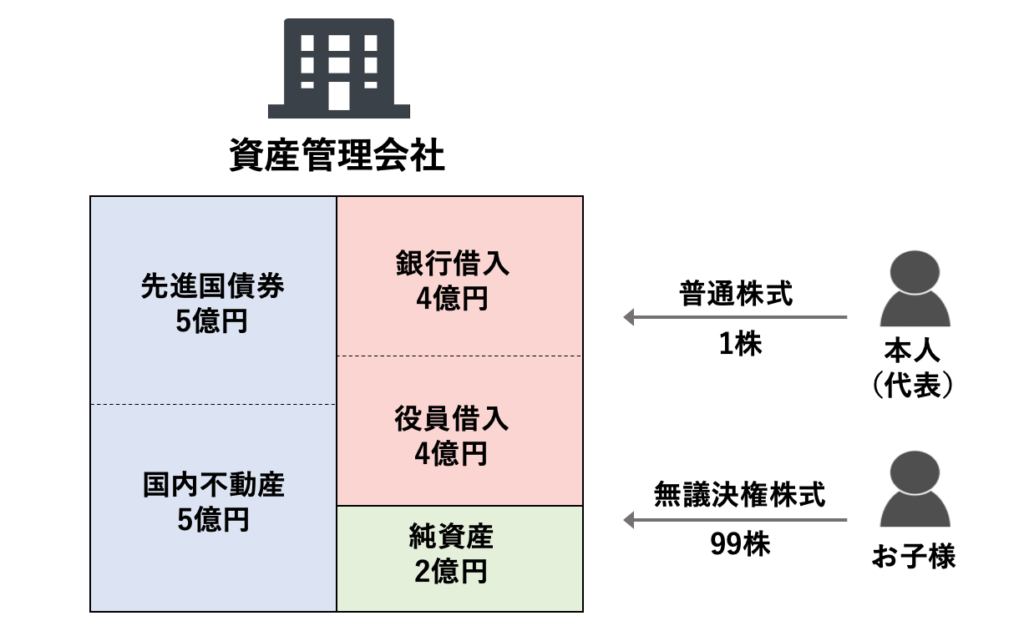

最後に、分かりやすくイメージして頂くために、お子様のための、お子様の人生を狂わせないための資産管理会社の設計イメージをイラストでお伝えします。

このような形が多いと思います。資産管理会社があって、お子様が一番右下です。議決権がないので会社のことを決定できませんが、財産としての価値はある株式が99株あります。ご本人である親御様がこの資産管理会社の代表として、この管理会社の株式を1株だけ持っています。それが唯一の議決権のある株式、普通株式ということです。会社のことを決定できる全ての権利はご本人様(親御様)がお持ちになっていますが、財産としての価値はほとんどお子様がお持ちになっているわけです。

この資産管理会社の中身は、純資産が2億円、負債は銀行借入が4億円、役員借入が4億円の合計8億円あります。どういったもので運用しているかという資産は左側で、先進国債券と国内不動産に5億円ずつ投資しているというバランスになっています。

この管理会社の資産は、お子様本人名義の場合あまり自由に運用できないのですが、資産管理会社名義の場合は不動産の借入ができたり、債券もいろいろな債券に投資できてポートフォリオで運用できたり、運用の自由度も高まるわけです。この債券や不動産の資産が成長していくことによって、お子様がこの資産管理会社の主な株主ですので、借入が減っていき、純資産が徐々に増えていきます。お子様名義の純資産が増えていくことで、資産承継が進んでいくという形になるわけです。仮に、お子様が18歳以上であったとしても、資産管理会社は、お子様にとっては株式の大半を持っているので資産は大きくなっていきますが、議決権もないですし、会社と関わりがない、取締役でもないと思いますので、資産が増えていることを認識できないわけです。

全ての決定や管理は、お子様が成人した後もご本人様が続けることができますので、そういった点で、そのままお子様名義にしておくのと、資産管理会社経由で資産を持っているのとでは、全く違うわけです。

資産に関しては、資産管理会社の純資産が成長していきます。ご本人様の相続や、健康状態などのタイミング、お子様が30代、40代になられたり、ご結婚されたり、お子様ができたりなどのタイミングなど、何かしらのご本人様かお子様のタイミングで良いと思われた時に、ご本人様の普通株式1株をお子様に渡して、代表者もご本人様からお子様にお譲りして、この資産承継を完了する形にするのが、お子様の人生にとっても良い資産承継対策、資産管理会社を使った承継対策ということが言えると思います。この形でしたら、相続対策を有効にしながら、お子様に承継資産の詳細を知られることがないわけです。

本日は「富裕層が子供の人生を狂わせないために資産管理会社を作る理由」という内容でお届けさせて頂きました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中