皆さん、こんにちは。株式会社ウェルスパートナー代表の世古口です。

目次

はじめに

本日のテーマは、「富裕層の資産がスイスのプライベートバンクから流出している理由」をお届けします。富裕層の方々がよく使われている銀行として、スイス系のプライベートバンクが結構あると思いますが、そのような銀行に資産を預けて運用している富裕層の方はそれなりにいらっしゃいます。実は、今年に入ってからこのスイス系のプライベートバンクから富裕層の資産が流出しています。流出というのは、預けている資産を、他の海外の国のプライベートバンクや、日本に資産を引き上げるというような動きを、多くの日本の富裕層の方がされております。

当社も富裕層の方から資産運用のご相談を受けていますが、スイス系のプライベートバンクに資産を預けている多くの富裕層の方から、「資産を移動させた方がいいのではないか」「日本に戻した方がいいのではないか」というご相談やご質問を頂くことが非常に多いので、肌感的にも資産の大流出・大移動が起こっていると感じております。ですから、本日はその流出の理由を分かりやすくご説明したいと思います。

CS買収による関連資産への影響

今年の3月19日にUBSというスイスで一番大きな銀行が、二番手のクレディスイスの買収を発表しました。クレディスイスにはかねてより経営不安の噂があり、UBSが救済的にクレディスイスを買収したわけです。しかし、クレディスイス関連の資産、預金や債券や株式などを持っている方への影響が、かなり違和感のある内容になっておりまして、これが流出の理由になっているのでご説明します。

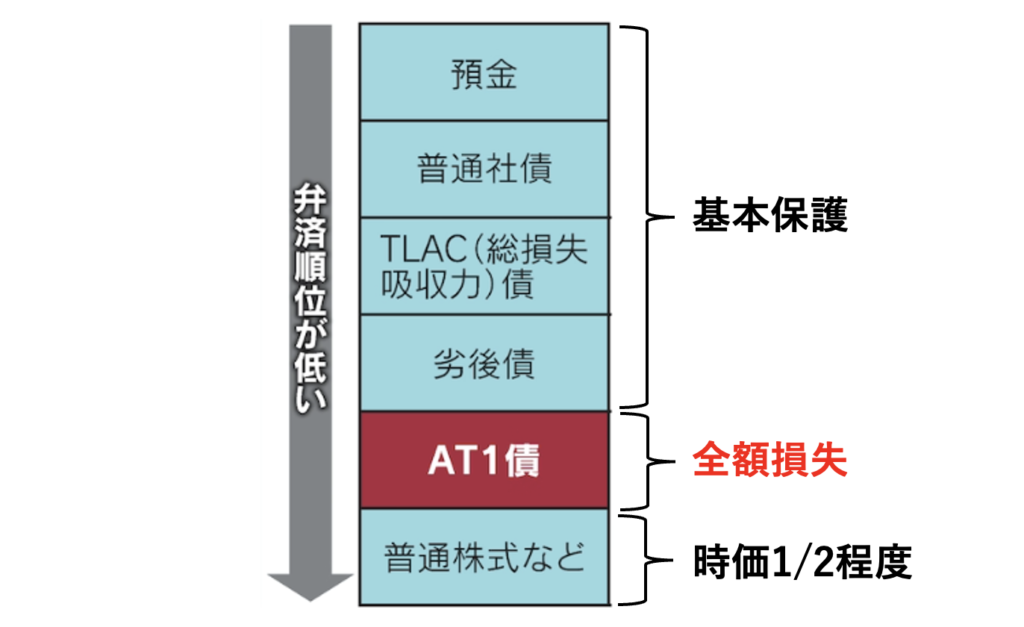

クレディスイスが持っている資産は、銀行ですので、上から預金、社債、劣後債、AT1債、普通株式があります。UBSによるクレディスイスの買収合意が成立し発表された3月19日当時のこれらの扱いとしては、預金から劣後債までは基本的に保護され、これらの資産を持っている方は全額守られました。株式はどうかというと、買収発表前の時価から1/2程度の価値にはなりましたが、それでも半分程度は守られています。しかし、日本ではCoCo債と言われて販売されている「AT1債」という資産だけは全額損失、無価値化という衝撃の結果になってしまいました。本来、このAT1債(CoCo債)は、銀行が倒産した時に、株式よりは守られるというのがセオリー、世の中の共通認識でした。株式の価値が半分は守られているのに、AT1債だけ全額損失になってしまうのは「どういうこと?」という疑問が湧いてきます。資本と負債の論理を大きく覆してしまうような衝撃的な結果になってしまいました。

この買収に関してはUBSとクレディスイスが当事者ですが、救済的な買収になったので、スイス政府が関わって決定した買収結果になります。つまり、スイス政府合意のもとでAT1債の無価値化を判断して決めたことになったため、より衝撃的だったわけです。多くの富裕層の方やUBSやクレディスイスなど海外のプライベートバンクに口座を持っている方々も、AT1債(CoCo債)を保有している方はたくさんいらっしゃいましたので、そういった方の資産価値が大きく毀損してしまいました。そのため、スイスの判断やスイスのプライベートバンクに対する不信感が増し、このUBSによるCS買収によって、スイスとスイスのプライベートバンクは、AT1債に投資している富裕層の資産をないがしろにした、富裕層を裏切ったという認識、印象を与えてしまったところが、まさにスイスのプライベートバンクから資金が大流出している理由そのものになるわけです。

スイスは、過去の戦争やハイパーインフレ、経済危機などが起こるたびに、富裕層の資産を守ってきた金融立国です。そのスイスが富裕層や投資家の資産をないがしろにしたという認識がかなりついてしまいましたので、UBS、CSに資産を預けている富裕層の方が資産を移動させるのは当然ですが、それ以外のスイス系のプライベートバンクに関しても資産を移動させる動きに繋がっていって、そのようなご相談が当社にも多数寄せられているのです。スイスはやはり富裕層の方を裏切ったという認識、印象を与えてしまったわけですから、それによってスイスに所属する国のプライベートバンクから資産が大流出するのは当たり前、当然の報いではないかと思います。

ポイント

「富裕層の資産がスイスのプライベートバンクから流出している理由」のまとめをさせて頂きます。ポイントは4つです。

富裕層を裏切ってしまった

UBSによるクレディスイスの買収劇で、スイスは投資家や富裕層を守らない国であると認識されたのが、流出の大きな理由の一つではないかと思います。富裕層の方のお金で成り立っている国なのに富裕層を裏切り、また同じようなことが起こるのではないかとの不信感を抱かせたわけです。

富裕層の信頼を失った

スイス資本のプライベートバンクは富裕層の信頼を失ったことが、流出の一因であると思います。スイス資本のプライベートバンクであれば、シンガポール、香港、日本などどこの国に拠点があったとしても、そこにお金を預けて大丈夫なのかと思うわけです。スイスという国もそうですが、スイス資本のプライベートバンクも同様に富裕層の信頼を失ってしまったことによって、そのプライベートバンクから資金を他のプライベートバンクに移動させる、日本に戻すという動きが加速しているのかと思います。

スイス資本のプライベートバンクで資産運用しても優位性はほとんどない

そもそもスイス資本のプライベートバンクで資産運用しても優位性はほとんどない、ということが流出を加速させていると思います。このようなことが起こったので信用を失うのは当然ですが、そもそも原点に立ち返り、今までスイスのプライベートバンクで資産運用をしていて成果はどうであったか考えるわけです。その成果がとても良かったとしたら、今までの付き合いもあるので、このようなことがあってもスイスのプライベートバンクに預け続けましょうと思うかもしれません。しかし、資産運用のパフォーマンスが良かったかというと、良い方もいらっしゃるかもしれませんが、そうでもないわけです。

私はあらゆるスイスのプライベートバンクを研究しておりますし、金融商品などもいろいろ見て分析しています。例えば、スイスのプライベートバンクの特徴として、売買やリバランスなどをそのプライベートバンクが完全に独自の判断で行い資産運用する「一任運用」があります。私が見ている限りでは、どこのプライベートバンクの一任運用も、大体インデックスファンドの運用には勝てていない可能性が高いと思います。そもそもスイスのプライベートバンクで運用したところで、資産運用の優位性はほとんどないと思い至り、改めてこういうことがあったので、実質的な利益を見た時にそれほど利益がないため資金移動しようという判断に至ったことが、この大流出が加速している一因ではないかと思います。

日本の富裕層の方は日本に資金を戻す

スイスのプライベートバンクから資金が移動する先として挙げられるのは、海外のプライベートバンクでしたらシンガポールや香港が多いようです。スイス資本以外のプライベートバンクもたくさんあるため、シンガポールや香港などのアジアに拠点に移して、改めて資産運用している方が多いと思います。日本の富裕層の方は日本に戻される方もいらっしゃいます。今は、スイスであろうが日本であろうが、どこの拠点のプライベートバンクであったとしても、ありとあらゆる金融商品に投資できる時代です。インデックスファンドで運用したら、スイスのプライベートバンクでの一任運用とパフォーマンスがそれほど変わらないわけですから、それなら日本で運用してもいいと考え、日本の富裕層の方は日本に資金を戻すという動きに繋がっているのではないかと思います。

本日は「富裕層の資産がスイスのプライベートバンクから流出している理由」という内容でお届けさせて頂きました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中