目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

今回のテーマは、「相続富裕層2億円の守りを重視した資産運用実例」です。

高齢化社会ということもありまして、お父様、お母様、お婆様、お爺様がお亡くなりになり、比較的若い30代・40代で相続富裕層になった方からの資産運用のご相談が大変増えております。そのような相続富裕層の方の多くは、今まで投資をしていて富裕層になったというより、ある日突然、相続によってお金持ちになった方々です。ですから、資産運用のご経験が基本的にない方がほとんどと言ってよいでしょう。

そのような方々の求める資産運用は、攻めではなく、守りを軸にしたものが基本的には多くなっています。今回は、急増している相続富裕層の方の2億円の守りを重視した資産運用実例についてご説明します。

▼今回の内容はYouTubeでもご覧いただけます

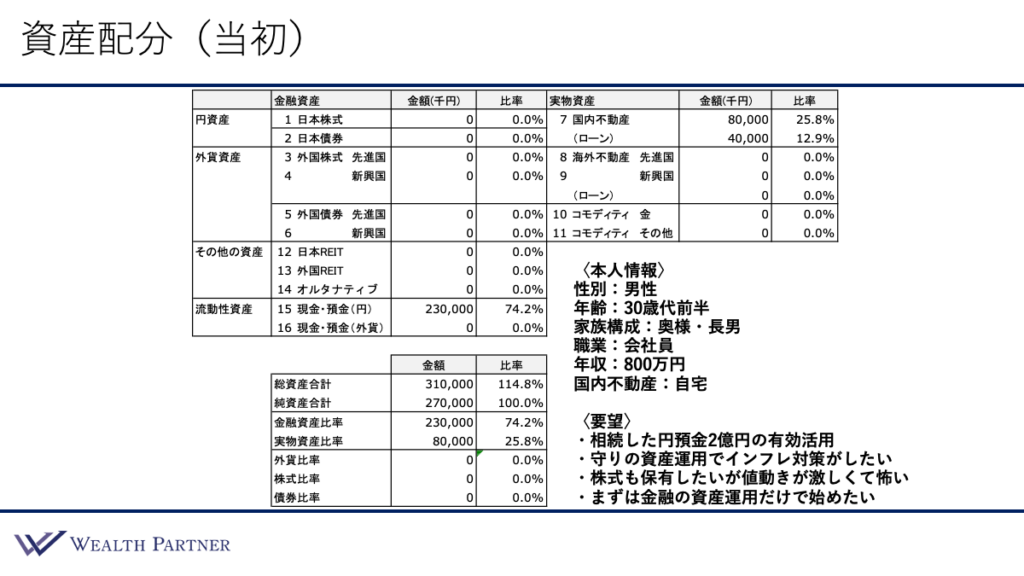

資産運用(当初)

いつもこのメディアでご説明している資産配分シートで実例をご説明していきます。まずはご本人様情報から確認しましょう。

30代前半と若い男性の方で、家族構成は奥様とご長男様。職業は会社員です。年収は800万円。国内不動産はご自宅です。

次に資産配分シートを見ていきます。金融資産は左側です。円預金が2億3,000万円ありますが、大半が相続により引き継いだ資産になっています。右上にご自宅がありますが、国内不動産として8,000万円、住宅ローンが4,000万円という資産配分になっています。非常にシンプルです。

全体のバランスは左下のようになっており、借入比率は114.8%、金融資産比率と実物資産比率の割合は74.2%と25.8%、外貨・株式・債券はありませんので0%となっています。

この方のご要望は4つあります。1つ目は、相続された円預金の2億円は何もしていないので、有効活用したいということです。2つ目は、資産運用は初めてで、株式で運用するのは怖いので、守りの資産運用でインフレ対策をしたいということです。3つ目は、値動きが激しいので株式は怖いものの、株式も保有したいとのことです。インフレ対策になるのは株式とわかっていらっしゃいますが、1日に数%も動くことがある株式は怖いとのことでした。最後の4つ目は、まずは金融資産だけで資産運用を始めたいということです。

相続富裕層の方にありがちなパターンかと思います。今まで投資したことがない方の場合、2億円もの多額の資金の運用を、ご自身でどうすればいいかわからないでしょうし、株式にいきなり2億円投資できるかというと、怖くてできないのは当然のことでしょう。「守りをベースにしながらインフレ対策もしていきたい」「実物不動産はもう少し後にして、まずは金融から始めたい」、まさに相続富裕層の方に多い資産運用のご要望ではないかと思います。

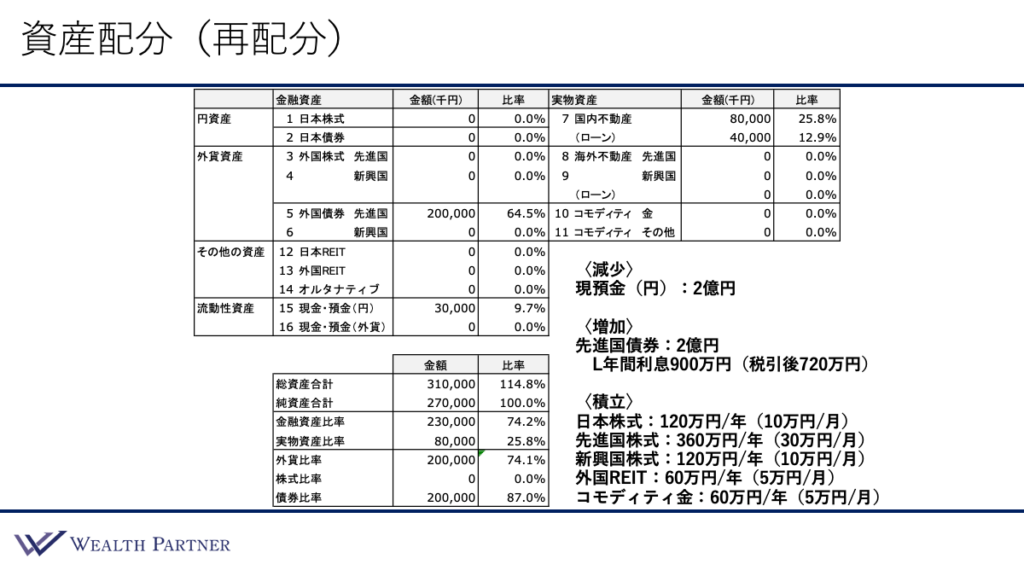

資産配分(再配分)

このようなご本人様の状況・資産状況・ご要望を全て分析して、ご提案させていただいた再配分が次になります。

右下をご覧ください。減少する資産が現預金で2億円、増加する資産は全て先進国債券に投資しています。「守りを重視すること」「金融だけで運用すること」「株の値動きが怖いこと」などを考慮すると、先進国債券への投資でよいと思いますので、2億円を全て再配分しています。

ただし、債券の利金を工夫して株式に投資します。利率は4.5%だったので、年間利息は900万円になります。税引後はほぼ8掛けで毎年約720万円が残ります。この方はお仕事をされているので、基本的に利金は使いません。ですから、毎年生み出される予定の利金を使って株式などに積立投資していくことをご提案させていただきました。毎年720万円ほどですので、月に60万円は毎月積立投資していく形になっています。

その積立の投資先は一番下にあります。日本株式に120万円、先進国株式に360万円、新興国株式に120万円、外国REITに60万円、コモディティ金に60万円、というように毎年投資していきます。これは年に1回ではなく、毎月分けて投資します。日本株式は10万円/月、先進国株式は30万円/月、新興国株式は10万円/月、外国REITは5万円/月、コモディティ金は5万円/月、というように毎月分散していきます。

配分上、積立は関係ありませんが、このように毎年生まれる利息を活用し、積立で株式に投資していくことによってタイミングを分散し、一時点の株式の値動きのリスクを極力減らして投資する形で株式への投資を行っています。

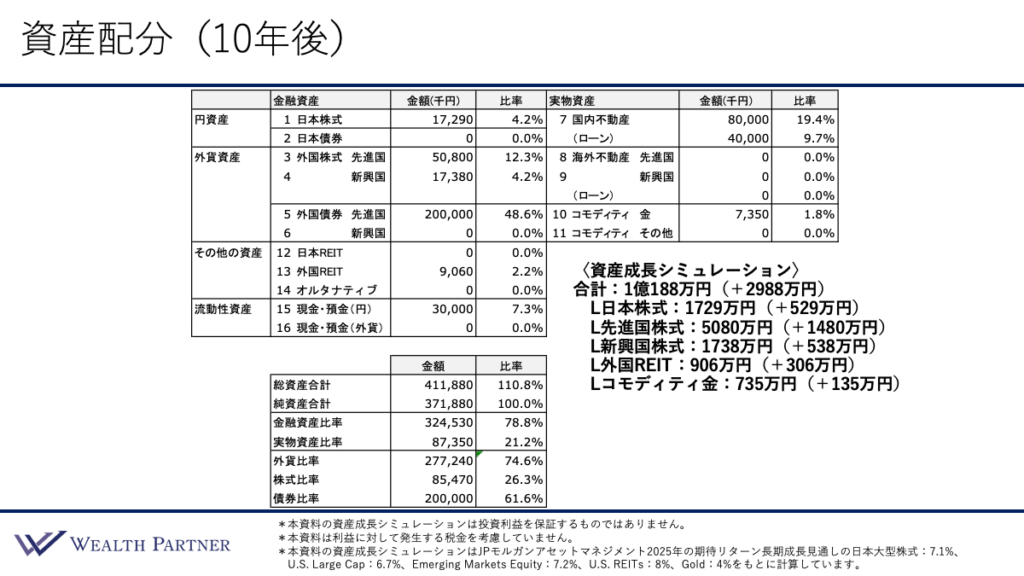

資産配分(10年後)

積立で株式に投資しているので、10年後にどうなっている可能性が高いか、資産成長のシミュレーションを見ていきましょう。債券は利金をそのまま使っているので、投資金額2億円はそのまま変わらない前提にしています。積み立てている株式やその他の資産がどのように成長したのかを、JPモルガン・アセット・マネジメントの2025年の各資産クラスの期待リターンを使って、その通りに成長した前提で見ていきます。

毎年、税引後で720万円の利金が生まれ、それを積立で投資していきますので、10年間の投資元本は7,200万円となっています。資産成長のシミュレーションをすると、日本株式、先進国株式、新興国株式、外国REIT、コモディティ金がそれぞれこのようになっており、その合計を一番上に記載しています。JPモルガンの期待リターン通りに計算すると、7,200万円の積立投資金額に対して+2,988万円、資産残高は1億188万円になっている可能性が高いということです。

次に全体のバランスを見ていただきましょう。純資産の合計が3億7,188万円になっています。元々は純資産ベースで2億7,000万円でした。資産成長を考慮してシミュレーションすると、債券の利金を使った株式への積立投資をすることによって、10年で1億円程度、純資産ベースで増えている形になっています。

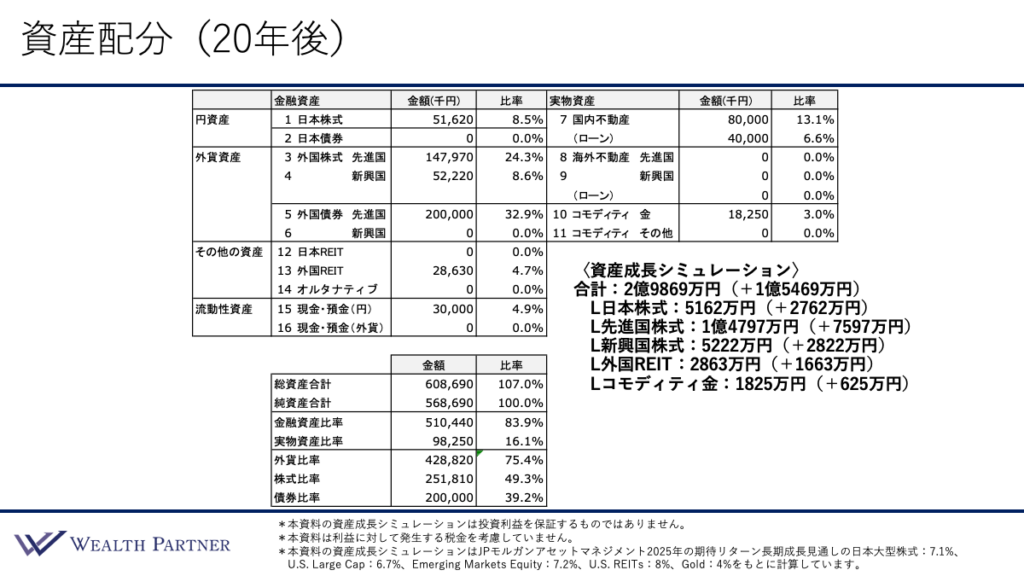

資産配分(20年後)

では、20年間同じように積立で運用したとして、資産成長シミュレーションがどうなったのかを見ていきましょう。年齢が30代と若い方の場合、これぐらい先まで見据えて運用される方が多いので、20年後のシミュレーションとしています。

先ほどと同じように、株式やREITなどがそれぞれ成長したとすると、合計の成長金額は+1億5,469万円、株式等の成長積立の資産成長の金額は2億9,869万円となっています。

純資産合計も左下のように増えており、5億6,869万円になりました。当初の純資産合計が2億7,000万円で、10年後のシミュレーションは3億7,000万円、さらに20年後は5億6,869万円となっています。したがって、純資産が10年で1.37倍に、20年では約2倍くらいに増える計算になるわけです。これが、債券で投資をした利金を使って株式に投資するという運用シミュレーションとなっています。(為替変動の影響は考慮に入れていません。)

最初の2億円を株式に投資するのは、値動きが激しいので、怖くてなかなかできないことでしょう。それゆえ、最初の2億円に関しては、安定的に運用できる可能性が高い、先進国債券や米ドル建て債券などに投資をするわけです。

そこから生まれてきた利金は元々なかったものとして、そこはリスクを取って投資できると考えられます。ですから、その利金に関しては、今回のシミュレーションのようにあらゆる株式に毎月積み立てる形にしてリスクを分散し、積立投資をします。

積立なので、資産成長効果はすぐには得られませんが、10年や20年の長期の資産運用の時間軸で考えると、このように純資産ベースで1.数倍から2倍になる可能性があります。守りを重視しながら資産運用される相続富裕層の方においては、このような形で運用されるのがよいのではないでしょうか。

まとめ

今回のテーマの「相続富裕層2億円の守りを重視した資産運用実例」を最後にまとめます。ポイントは4つです。

ポイント1)守りの金融運用なら先進国債券が主な投資先

実物資産を除き、守りが運用のベースにあり、「攻めではなく守りが大事!」という方の場合、金融運用の行き着く先は先進国債券になる可能性が高いです。「自分は守りに向いている」という相続富裕層の方で、金融で運用したい方は、先進国債券に投資することが正解である可能性が高いと思います。

ポイント2)債券の利金で株式等に積立投資しインフレ対策

相続富裕層の方は、インフレを恐れている方が結構多く見受けられます。物価上昇によって資産が目減りすることにリスクを感じている方がそれなりにいらっしゃいます。そのようななかで、「株式にも投資したいが、株式は値動きが大きいので怖い」となると、今回のように、まとまった資金は債券に投資して、生み出されてくる利金に関しては元々なかったものと考え、リスクを取って株式に積立投資をしてインフレ対策するということは、合理的かつ相続富裕層の方に合っている投資方法ではないかと思います。

ポイント3)投資経験少なく若い相続富裕層にオススメ

なぜ投資経験が少なくて若い富裕層の方にオススメなのかをご説明します。株式は一時点で投資すると、翌日に数%値下がりしたり、1ヶ月で10%も下がったりすることもある資産なので、まとめて資産を投資するのは怖いですが、積立投資の場合、毎月タイミングを分散して投資するので、価格のチャートにするとなだらかになります。つまり、投資するときの価格の平均取得単価をならすことができるので、投資経験が少ない方にはオススメなわけです。

また、若い相続富裕層の方の場合、投資期間が長くなります。積立は少しずつ投資するので、一気に投資効果を得ることは難しいですが、10年、20年と時間をかけて1.5倍から2倍にしていくことが最もベーシックな考え方です。ですから、投資経験があまりなくて、投資期間が長く取れる若い富裕層の方にオススメの投資方法ということになります。

ポイント4)どこかの段階で国内不動産への投資に踏み切る

先ほどのシミュレーションでは、10年、20年ずっと株式への積立を続けて、そのままにしておく前提でお伝えしましたが、あれはあくまでもシミュレーションです。どこかの段階で国内不動産への投資にも踏み切った方がよい可能性が高いと思います。

20年のシミュレーションの場合、純資産ベースで5億6,000万円の資産背景になっていました。これでは金融資産に偏り過ぎているので、どこかのタイミングでその一部を売却して、実物の国内不動産、一棟マンションや実物不動産への投資に踏み切った方がよろしいかと思います。

本日は「相続富裕層2億円の守りを重視した資産運用実例」という内容でお届けさせていただきました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中