目次

はじめに

遺産相続と相続資産の運用には不安がつきものです。相続資産は高額となる場合が多いため、しっかりと戦略を立てることが必要です。

この記事では、相続後の資産運用に焦点をあて、「どうやって相談先を選ぶか」「具体的な運用方法はどうするか」について解説します。

相続後の資産運用を始める前に

相続後の資産運用は、しっかりと戦略を立てることが大切です。まず、相続資産の全体像を正確に把握しましょう。次に、運用の目的と目標を明確に設定し、自身のリスク許容度を考え、資産に見合った運用方針を策定することが大切です。これらは資産運用で成功を収めるためにもっとも重要であり、初期段階での慎重な計画が将来の安定した成長へと繋がります。

▼こちらの動画もチェック

相続資産の現状把握

まず、大切になるのが相続資産の現状把握です。現状の資産配分をまとめ、それぞれの時価額を正確に評価することが必要です。IFA(資産運用アドバイザー)や証券会社、銀行、不動産鑑定士などの力を借りて、すべての資産価値を現在の市場状況に即して算出します。相続後の資産運用を始める前に、現状を正確に把握することで、運用計画の立案が行いやすくなります。

資産運用の目的と目標の設定

相続資産の運用を始める前に、資産運用の目的と目標の設定は不可欠です。たとえば、長期的な資産増加を狙うのか、定期的な収入を得ることを目指すのかで戦略は変わります。また、運用目標の設定も大きな要因です。「年間何%の収益を目指すのか」「何年後に資産をどこまで増やしたいのか」を明確にすることで、資産配分が大きく異なってくるからです。資産運用の目的と目標を明確にすることで、リスク管理と資産最大化のバランスを取ることが可能となります。

リスク許容度の見極めと運用方針

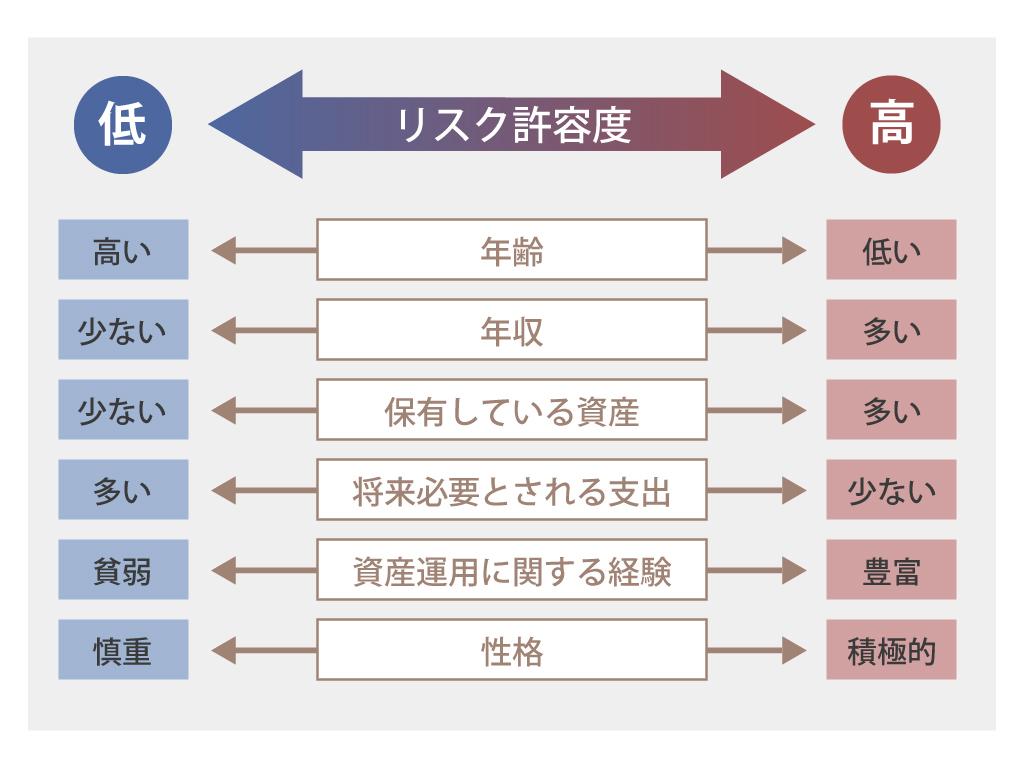

相続後の資産運用を始める前に、自身のリスク許容度を把握することが肝心です。資産運用では、年齢や年収、保有資産など6つの項目を考慮し自身のリスク耐性を評価するのが一般的です。

画像引用元 : https://info.monex.co.jp/news/2022/20220817_01.html

このリスク許容度を基に、運用方針や資産配分を決定します。

専門家に相談すべき?相続後の資産運用に関わるプロフェッショナルたち

相続後の資産運用は、金融知識や富裕層へのアドバイス経験を持った資産運用の専門家に相談することが賢明です。

・銀行、証券会社のプライベートバンキング部門

・FP(ファイナンシャル・プランナー)

・IFA(資産運用アドバイザー)

注意しなければならいないのは、金融機関の提案をそのまま受け入れることです。金融機関では担当者ごとに販売目標や販売推奨商品が設けられている場合が多く、必ずしも提案内容が正しいとはいえません。

相続後の資産運用では、金融のプロフェッショナルたちだけではなく、不動産、税務に関しても詳しいプロフェッショナルたちに相談をするのが賢い運用戦略を構築する鍵と言えるでしょう。

銀行、証券会社:プライベートバンキングの活用

相続財産が一定額以上であれば、銀行や証券会社のプライベートバンキングを活用するのも一つの方法です。

プライベートバンキングとは富裕層を対象に、資産運用をはじめとした総合的な金融サービスを提供する機能を指します。

資産運用だけでなく、金融に関するさまざまなサービスを受けられますが、最低預入資産額が数億円以上に設定されている場合が多く、フルサービスを受けるためにはさらに高額の資産保有が必要である点に注意が必要です。

FP(ファイナンシャル・プランナー):ライフプランの専門家

相続後の資産運用についてFP(ファイナンシャル・プランナー)への相談を検討している方も多いでしょう。

FPとはおもに、個人や家族のライフプランに関するアドバイスを行う、いわば「ライフプランの専門家」です。

このため、必ずしも資産運用に精通しているFPばかりではないため、相談にあたっては各FPの経歴や実績を確認することが必要です。

IFA(資産運用アドバイザー):投資の具体的な戦略提案

IFAとは、独立した立場から資産運用アドバイスを行う金融のプロフェッショナルです。

特定の金融機関に所属していないため、幅広い金融商品から最適な運用方法を提案してくれます。このため、ポートフォリオが一定の資産クラスや特定の会社の商品に偏ることがないため、安定した運用を望むことができます。

また、IFAは税務や法務、不動産などの専門家と連携している場合が多く、富裕層の方々のあらゆる問題を相談できるというメリットがあります。

遺産相続と資産運用の戦略:具体的な運用方法の模索

遺産相続後の資産運用戦略を練る際には、銀行、証券会社、個人向けのファイナンシャル・プランナー(FP)、独立系金融アドバイザー(IFA)などから、専門的アドバイスを受けることが重要です。特にIFAは顧客の利益を最優先し、中立的立場からアドバイスを提供するという特徴があります。

ここでは、具体的な運用方法とおもな資産クラスについて紹介します。

安定志向の運用方法:定期預金や国債への投資

遺産相続によって手にした資産を安全に運用することを考えた場合、安定志向の個人には、定期預金や国債をおすすめします。定期預金は、銀行に一定期間預け入れることで、予め約束された利息を受け取ることができる商品です。定期預金は元本が保証された商品ですが、金融機関が破綻した場合は1金融機関1,000万円までしか保護されない点に注意が必要です。

一方、国債は国が発行する債券であり、安全性と安定した利回りを求める方に向いています。

ただし、定期預金や国債は、安全性という面では優れた商品ですが、金利や利回りの低さから、インフレにより事実的に資産価値が減少するというリスクがあります。

成長性重視の運用方法:株式や不動産への投資

相続した資産を成長性重視で運用する方法として、株式投資や不動産投資が有効です。株式投資では、企業の成長に伴う株価の上昇を狙い、長期的な資産増加を目指すことが可能です。不動産投資は、家賃収入や物件価値の上昇によるリターンを期待できます。株式や不動産はインフレに強い資産ですが、株式は価格変動リスク、不動産は空室リスクや家賃下落リスクなどがあるため注意が必要です。

バランス型の運用方法:分散投資とポートフォリオの構築

相続により資産を手にした際、リスクを適切に管理しつつ、リターンを最大化するためには適切なポートフォリオに基づくバランス型の運用方法が有効です。具体的には、分散投資を通じてリスクを分散し、株式、債券、不動産など異なる資産クラスに投資することでポートフォリオを構築します。これにより、特定の市場の動向が資産全体に与える影響を抑えることが可能となります。ただし、適切なポートフォリオを構築するには専門知識と経験が必要なため、IFAなど金融のプロフェッショナルに相談するのがよいでしょう。

カモにされないための資産運用

相続後の資産運用では、リスク回避が最優先事項です。高額な資産を手にした途端、不適切な投資に誘われることも多いでしょう。重要なのは、賢明な自衛策を講じることです。注意点として、まずは投資案件の信頼性を冷静に評価し、過剰なリターンを約束する甘い話には懐疑的に接しましょう。

良いアドバイスと悪質な勧誘の見分け方

相続後の資産運用で大事なのは、提案内容の見極めです。信頼できるアドバイスは、客観的なデータに基づき、メリットだけでなくリスクについても説明されます。一方、悪質な勧誘は、非現実的な高収益を約束したり、不透明な手数料が伴うことが多いです。資産運用を検討する際は、提案内容の透明性と信頼性に注目しましょう。

手数料と報酬の透明性:隠れコストに注意

投資に際して、手数料と報酬の透明性は重要な問題です。例えば、投資信託を選ぶとき、「信託報酬」と記される運用コストに加え、購入時の「販売手数料」や「換金時手数料(信託財産留保額)」等のコストが発生する場合があります。特に、運用管理費用である「信託報酬」は、長期間にわたってリターンを圧縮する要因となり得るため、全コストをしっかりと把握することが重要です。運用戦略を練る際は、これらの費用も考慮して、実質的なリターンの見積もりを行うことが必要です。

自己の判断力を養う

相続後の資産運用では、自己判断力を高める学習と情報収集が不可欠です。経済や投資に関する知識を学ぶことで、冷静な判断が可能になり、カモにされるリスクを避けられます。常に最新の市場動向を把握し、適切な運用戦略を立てましょう。

相続後の資産管理と承継計画

相続後の資産管理は、単に現状の資産を引き継ぐこと以上の意味を持ちます。長期的視野での運用と承継計画を考慮することで、大切な資産を守ることが可能になります。重要なのは、家族の意向とライフイベントに基づき、資産を適切に分散し保全することです。これにより、リスクを抑え、世代を超えた資産管理を実現できます。

家族の意向とライフイベント

承継計画を立案する際、家族の意向とライフプランを考慮することが重要です。まず、相続資産に対する家族の意向や、今後のライフイベントを確認しましょう。話し合いを通して、家族の希望や予想されるライフイベントを把握し、それぞれのニーズに沿った運用方針を設定します。たとえば、子供の教育費用確保、家族の健康管理費、将来の大きな購入計画など、家族それぞれの将来のビジョンに合わせた計画を進め、相続資産を長期的に運用・管理する戦略を策定します。これにより、相続資産の有効活用が可能となり、長期的に安定した資産運用が可能となります。

世代を超えた資産管理

資産分散とは、投資対象を分散させることで資産保全を図る戦略です。異なる資産クラスに投資することにより、市場の変動が資産全体に与える影響を抑制し、長期的な安定を目指します。長期におよぶ資産管理では、この資産分散が重要な役割を果たします。不動産、株式、債券、現金等、さまざまな資産に分散して投資することで、一代限りの資産成長ではなく、次世代に承継できる持続可能な資産ポートフォリオを構築することができます。資産分散のメリットを生かし、世代間での資産のバランスを取りながら、その維持と成長を目指すことが賢い運用戦略といえるでしょう。

税負担を軽減する戦略

相続後の資産運用では、二次相続対策と資産の最適化が重要となります。二次相続とは、相続で資産を得た者が亡くなることによって発生する相続です。二次相続では相続税が高額となるケースが多いため、あらかじめ適切な対策を講じることが大切です。相続税の基礎知識を押さえ、生前贈与や不動産投資、生命保険の非課税枠などを活用することで、資産を効率的に次世代に継承することが可能です。これらの具体的な対策方法は、税理士やIFAなど専門家に相談することで、個々の資産状況や家族構成に合った最良の戦略を立てることができます。節税効果だけでなく、資産最適化を実現するためにも、専門家への相談を検討するとよいでしょう。

まとめ:相続後の資産運用で成功するために

相続資産の運用には計画性と適切な相談先の選択が重要です。まず、現状の資産状況を明確にし、専門家に相談することで、資産の特性に合わせた戦略を立てましょう。税理士やIFAなど、資産運用のプロフェッショナルの知識と経験を得ながら、長期的な視点に立った分散投資など、適切な運用方法を選択してください。

なお、ウェルス・パートナーでは、相続資産の運用について多くのお客様へアドバイスを行って参りました。相談は無料となっていますので、ぜひ気軽にご連絡ください。

株式会社ウェルス・パートナー

ポートフォリオマネージャー

早稲田大学国際教養学部卒業後、大和証券株式会社へ入社。富裕層と会社経営者を中心とした資産運用のコンサルティング業務に従事。顧客の資産全体の最適化や会社経営者への相続対策まで支援をしたいという思いがあり、株式会社ウェルスパートナーに入社。