目次

はじめに

日本のREIT(J-REIT)は、2001年9月に上場銘柄2本、時価総額2,000億円でスタートしました。その後、順調に上場銘柄数を増やし、2019年12月末時点で上場銘柄64本、時価総額は16.44兆円まで成長しています。今回は、J-REITの仕組みやメリット・デメリットについて解説します。

J-REITとは

REITとは、投資家が出資したお金で不動産を購入し、そこから生まれる賃料や売却益を投資家に分配する不動産版の投資信託。2000年11月に施行された「投資信託および投資法人に関する法律」によって、不動産も投資信託の運用対象として認められたことで、J-REIT(日本版REIT)の組成が可能になりました。

J-REITに投資することで、間接的に不動産投資したことになります。実物不動産の投資では、一般的に数百万円から数千万円の資金が必要になります。しかし、J-REITは多くの投資家から資金を集めているので、少額からの投資が可能。中には5~10万円程度から投資できる銘柄もあるのです。

J-REITの投資対象

J-REITは、「単一用途特化型」と「複数用途型」の2つに分けられます。J-REITの投資対象は、以下の6つです(カッコ内は保有不動産の用途別比率)。

1.オフィス(41.5%)

2.商業施設(17.6%)

3.物流施設(16.1%)

4.住宅(14.5%)

5.ホテル(8.3%)

6.ヘルスケア(1.0%)

単一用途特化型は、オフィスビルや物流施設など特定の不動産のみに投資するREITです。一方、複数用途型は、複数の用途の不動産に投資します。オフィスビルと住宅、商業施設とホテルなど2つの用途の不動産を組み合わせて投資する「複合型REIT」と、オフィスビルと商業施設・物流施設といった3つ以上の用途の不動産を組み合わせて投資する「総合型REIT」の2つのタイプがあります。

J-REITのメリット

J-REITのメリットについて確認していきましょう。

多様な不動産に投資でき、投資のプロに運用を任せられる

J-REITは、「オフィスビル」「ホテル」「マンション」など用途別の不動産に投資します。個人では複数の不動産に投資するのは困難ですが、J-REITなら多くの投資家が出資したお金でさまざまな不動産に投資可能です。

さらに、J-REITの運用は資産運用会社に委託され、不動産投資のプロが投資家に代わって運用してくれます。

流動性が高い

実物不動産投資は、売り手と買い手が売買交渉する必要があり、現金化するまでに時間がかかります。しかし、J-REITは東京証券取引所に上場しているので、株式のようにいつでも売買可能です。流動性(換金のしやすさ)が高いというのも、J-REITのメリットです。

分配金利回りが安定していて高い

J-REITは複数の不動産を保有し、そこから生まれる賃料を原資とした分配金を安定的に受け取れるというのも魅力。J-REITは、原則として不動産の開発は行わず賃貸事業に特化しているので、一般的な不動産会社よりも収益が安定しているのです。

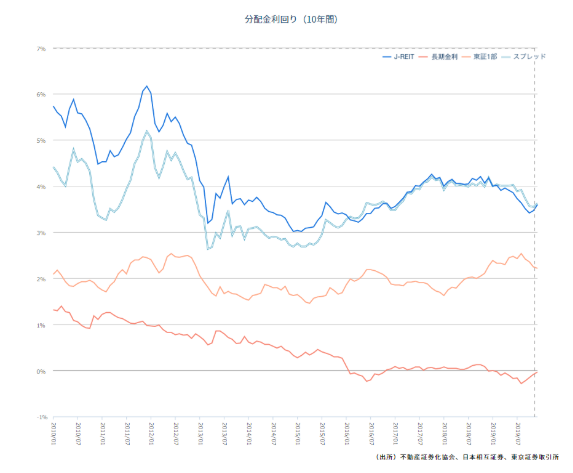

また、利益の90%以上を分配金として支払うことで法人税が免除されるため、分配金利回りが株式や国債などに比べて相対的に高くなっています。J-REITにおける過去10年間の分配金利回りの推移は以下の通りです。

出典:不動産証券化協会

2019年12月時点の利回りは、以下のようになっています。

J-REIT分配金利回り 3.6%

東証1部配当金利回り 2.22%

10年国債利回り -0.03%

J-REITは、安定して高い分配金(インカムゲイン)が期待できるというメリットがあるのです。

REITのデメリット

それでは、REITのデメリット(リスク)についても確認しておきましょう。

価格変動リスク

J-REITは不動産を運用対象にしているものの、東京証券取引所に上場しているので、投資口価格(J-REITの値段)は毎日変動します。不動産市場や国内外の経済環境の影響を受けて価格が下落するリスクもあるのです。

金利変動リスク

J-REITは投資家から資金を集めるほかに、金融機関からの借り入れを利用して不動産を購入します。このため、金利が上昇すると利息負担が増加するので、収益の減少要因となります。

自然災害リスク

J-REITは不動産を対象にしているので、地震や津波などの自然災害で投資対象の物件が損害を受けた場合、資産価値が大きく下がり、分配金も減少するリスクがあります。

投資法人の倒産・上場廃止リスク

J-REITの投資法人も一般の企業と同じように、キャッシュフローの悪化などによって倒産する場合があります。ただし、所有する不動産の価値があるため、倒産時に不動産を売却して投資資金が返ってくる場合もあります。

ただし、東京証券取引所の上場廃止基準に該当した場合は、上場廃止になるリスクもあるので注意が必要です。

まとめ

J-REITは少額から不動産投資でき、証券取引所に上場しているのでいつでも売買できるというメリットがあります。さらに、株式や債券よりも高い利回りが期待できる点も魅力です。

しかし、J-REITも金融商品なので、元本が保証されているわけではありません。必ずリスクを確認した上で、余裕資金で投資するようにしましょう。