はじめに

世界経済フォーラムの年次総会・ダボス会議が1月24日に4日間の日程を終えて閉幕しました。筆者のSNSにも参加者から現地の様子が写真とともに数多く共有されていました。

今回のダボス会議の主要テーマは気候変動問題でしたが、そこから派生するかたちで環境に負の影響を与え、格差を拡大させてきたこれまでの資本主義のあり方についても議論されました。

今回はこれを機に私たちも資本主義のあり方、そして我ら日本人が築き上げてきた日本企業の経営スタイルについて考えていきましょう。

従来の資本主義では企業は株主のもの

従来型の資本主義では、「企業は誰のものか?」と問いかけられれば、「株主のものだ」と答えることになるでしょう。これを株主第一主義の経営として、資本主義の代名詞のように語る人もいます。企業では社長をはじめとする経営陣と現場で働く従業員がいますが、あくまでその企業に出資しているのは株主であって、株主には保有比率に応じて強力な権利が認められています。

そのような制度の中では、経営陣は株主にいかに損をさせずに還元するかということを考えます。つまり、いかに株価を押し上げるかということです。株価を押し上げる際に最もシンプルな方法は利益を上げることですが、ビジネスの世界は不確実なことも多く、必ずしも毎年増収増益を達成できる訳ではありません。

そこで、日本に比べて株主を強く意識しているといわれる米国企業は、自社株買いというかたちで自社の株価を押し上げる施策も打っています。

S&Pダウ・ジョーンズ・インデックスによれば、2019年における米国企業の自社株買いの規模は約7,350億ドルと、史上最高額だった2018年の約8,000億ドル強に迫る規模とされています。1ドル=110円で換算すると、2019年は自社株買いに80兆円近い金額を費やしていることになります。

ステークホルダー資本主義?

一方で、ステークホルダー資本主義では、従業員や顧客、地域社会などの幅広い利害関係者に企業行動の恩恵が行きわたるようにすることを重視します。

前述の株主第一主義と正反対の様に感じられますが、このステークホルダー資本主義は1970年代に提唱された考え方であって、決して最新の経営論ではありません。欧米では最近になって注目を集め始めましたが、日本では当時から受け入れられていたといいます。

昨年、米国の大企業経営者でつくる「ビジネス・ラウンドテーブル」が株主第一主義を脱してステークホルダー資本主義を目指すと宣言したことでこの考え方が注目されていますが、ビジネスの世界故に、キレイゴトだけでは成立しないこともあり、現時点では本当にこの考え方が実践されていくかは分かりません。

現にESG(環境、社会、ガバナンス)投資にも世界中の注目が集まっていますが、ESGを重視して回収見込みがあるか不透明な長期的な投資を行う経営者よりも、自社の目先の利益や株価上昇のために全てのリソースを総動員するような経営者の方が依然として投資家からはお金を集めてしまいそうな気がします。

実際に世界中の企業が上辺だけのコミットではなく、実際に実行に移していけるのかに注目が集まります。

日本型経営がベストなのか?

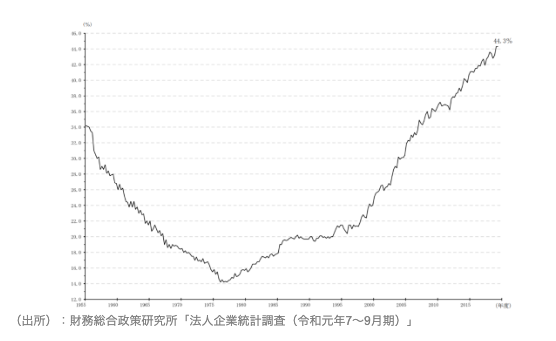

それでは、見直されてきている日本型経営はそれほど素晴らしいものなのでしょうか。財務総合政策研究会が発表している『法人企業統計』をみてみると、日本企業(金融業・保険業を除く)の自己資本比率の推移が図示されています(下図)。

自己資本比率の推移(金融業、保険業を除く)

これは従来から日本企業が米国企業に比べて株主軽視の経営を続け、資本を活用して利益を出せていない、つまりROE(株主資本利益率)が低すぎると批判されている原因でありますが、筆者はこの姿勢はそれなりに批判されるべきであると思います。

株主を意識しろというよりは、やはり資本を効率的につかい、時としては戦略的に財務レバレッジをかけていき、業績をあげていかないと、結果として従業員に報いることも、地域社会に還元することもできないからです。利益を繰り越して、それを借金返済の原資に充て続けるだけでは、経営陣が債務リスクを抑えにいっているだけで、従業員にも地域社会にも還元は出来ていません。

実際、日本企業は外国企業に比べれば安全や自然に配慮した内部規制などをもって経営をしているかもしれませんが、一方では必ずしも従業員の幸福度が高い訳でもないように感じます。福利厚生が際立って良い訳でもありません。

ちなみに、日本企業がこのように徹底的に自己資本を積み上げ、無借金経営を目指しがちなのはバブル崩壊の時の苦い記憶があるからだ、という指摘をよく見ますが、1970年代後半から自己資本を積み上げ続けていたことが分かります。

まとめ

ダボス会議のテーマにもなったステークホルダー資本主義について書いてきましたが、今後私たちが注目しなければいけないのは、企業側がどれだけコミットして実現していけるのかということと、果たして投資家がそれを本当に評価するのか、ということです。

仮にそのようになるのであれば、今後は投資判断の軸の1つにSDGsやESGなどといったキーワードがより強くなっていくでしょう。

ちなみに、日本企業がこのように徹底的に自己資本を積み上げ、無借金経営を目指しがちなのはバブル崩壊の時の苦い記憶があるからだ、という指摘をよく見ますが、1970年代後半から自己資本を積み上げ続けていたことが分かります。

まとめ

ダボス会議のテーマにもなったステークホルダー資本主義について書いてきましたが、今後私たちが注目しなければいけないのは、企業側がどれだけコミットして実現していけるのかということと、果たして投資家がそれを本当に評価するのか、ということです。

仮にそのようになるのであれば、今後は投資判断の軸の1つにSDGsやESGなどといったキーワードがより強くなっていくでしょう。