目次

はじめに

みなさんこんにちは。株式会社ウェルス・パートナー代表の世古口です。

今回は「未上場会社オーナーの証券担保ローン活用戦略」というテーマでお届けします。

内容としては証券担保ローンの話になるのですが、これまでも「上場会社オーナーが保有している上場株(自社株)を担保に資金調達して、それをどうしようか」という話は多かったと思います。

今回は未上場の会社を経営しているオーナー向けの「証券担保ローン活用戦略」という内容を紹介していければと考えています。

事業会社での証券担保ローン(当初)

未上場会社オーナーの方の証券担保ローンの場合は、下の図のような投資のイメージが一番多いのだろうと思います。

未上場会社オーナーの場合、資産が蓄積される場所は事業を行っている会社や持株会社であることが多いので、今回は一番多いパターンとして事業会社の証券担保ローンの活用についてお話させていただきたいと思います。

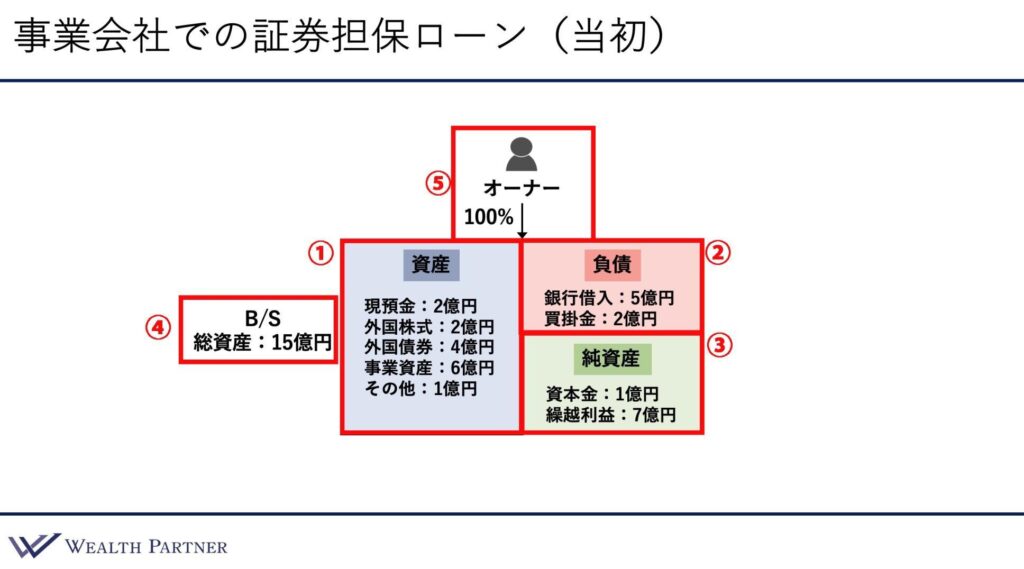

こちらは、オーナーが100%保持している事業会社のバランスシートのイメージになっていますのでご覧いただければと思います。証券担保ローンを組む前の当初の状態になっています。

バランスシートを見ると、左側の資産(①)が現預金2億円・外国株式2億円・外国債券4億円・事業資産6億円・その他の資産が1億円という状況になっています。

現預金や事業資産が合計で8億円あり、これは主に事業などのために置いておく事業資産なのですが、外国株式や外国債券は事業に使わないので余剰の資産になります。

それらを有効活用して、外国の株や債券に投資していて、その合計が6億円という状況になっています。

負債(②)の状況がどうかというと、銀行借入5億円・買掛金2億円です。

純資産(③)は、資本金1億円と今まで繰り越されてきた繰越利益が7億円あるという、総資産15億円(④)の事業会社の状態です。そしてオーナーの方が100%この会社を保有(⑤)しています。

こちらの状態で証券担保ローンを使うということですので、資産にある外国株式・外国債券など合計6億円の資産を担保にして借入を起こすというのが証券担保ローンです。

事業会社での証券担保ローン(借入)

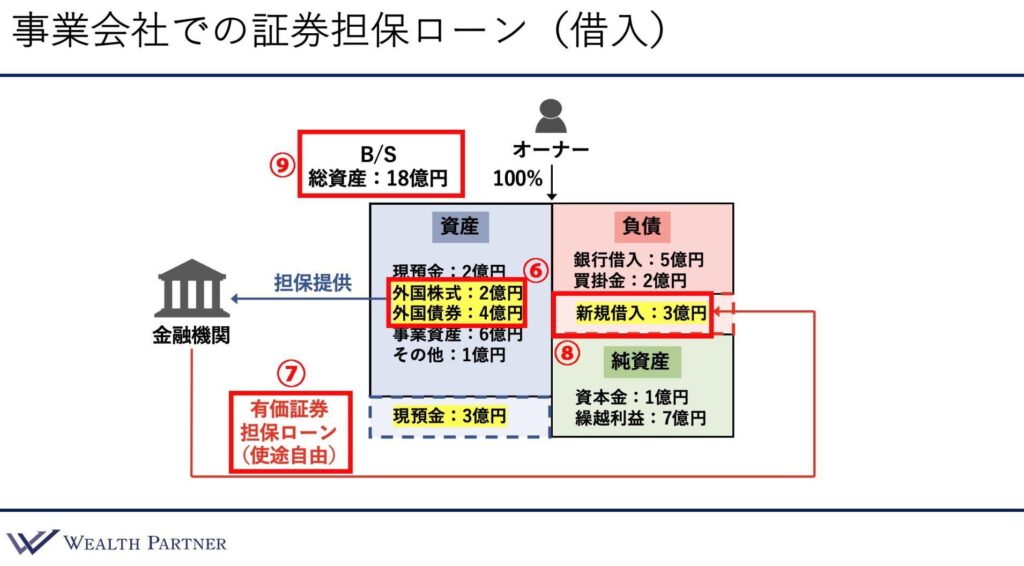

続いて、証券担保ローンの借り入れを起こした後のイメージがこうなります。

資産の外国株式2億円・外国債券4億円、合計6億円の有価証券(⑥)を金融機関に担保として提供します。

金融機関からそれらを担保にして、有価証券担保ローン(⑦)で借入を行うと、負債のところに新規借入金(⑧)として入ることになります

この3億円が当初は現預金として入金され、資産の現預金が3億円増えるというイメージになります。

借入したばかりだと、借り入れが増えて現預金が増えるだけですが、バランスシートだと資産が15億円だったのが18億円(⑨)となり、負債の部分が多くなるので、こちらの事業会社のバランスシートはやや拡大していることになります。

この現預金3億円を何に使うのか、証券担保ローンの場合は決めていくのですが、証券担保ローンは使途自由というのが特徴ですので、基本的に借りたお金は何に使っても良いというのが原則です。

事業に使っても、現預金のまま置いておいても良いですし、株や債券に使っても良いですし、アートに投資してもよいわけです。

資金使途は自由というのが有価証券担保ローンの大きな特徴だと思います。

しかし、一番多いパターンとしては、すでに保有している株や債券へさらに投資をしたりであるとか、事業資産を少し増やしたりということなので、このイメージで見て行きたいと思います。

事業会社での証券担保ローン(投資)

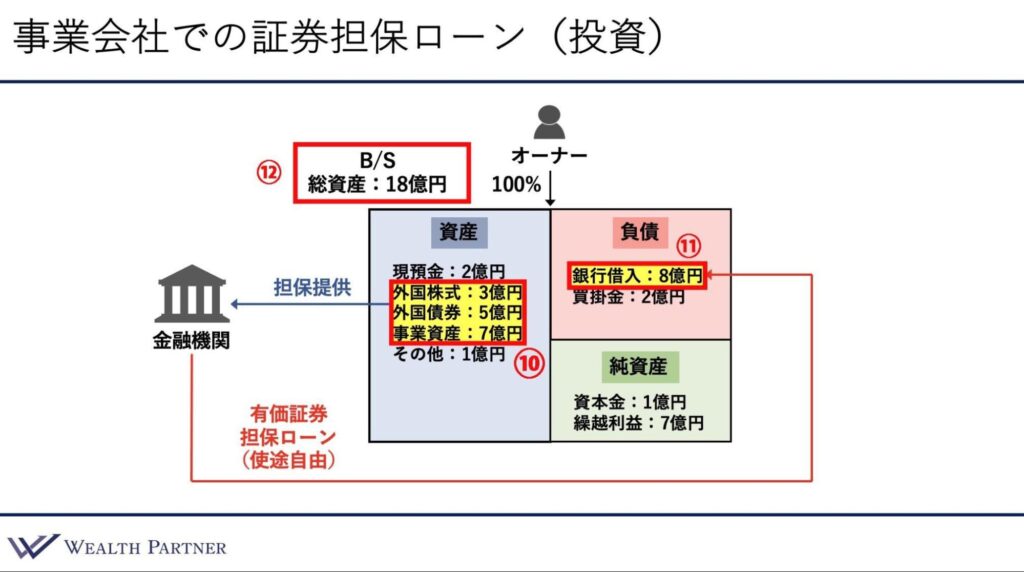

証券担保ローンで借りたお金を、株や債券の資産に振り分けて投資した場合のバランスシートがこちらのイラストになります。

それぞれ外国株式・外国債券・事業資産を1億円ずつ増やして、外国株式3億円・外国債券5億円・事業資産7億円(⑩)になっています。

負債の銀行借入が合計で8億円(⑪)となり、バランスシート全体で当初の15億円が18億円(⑫)になっています。

つまり、借入の比率を増やすことによって投資効率を高め、借入を使うことで資産を効率的に運用して、会社自体の自己資本(純資産に対する)利益の効率を上げていくのが証券担保ローンの考え方になるわけです。

まとめ

それでは最後に今回のテーマ「未上場会社オーナーの証券担保ローン活用戦略」のまとめを行ないたいと思います。

借入主体は事業会社か持株会社が一般的

1つ目は、証券担保ローンの借り入れに関しては、やはり未上場会社オーナーの場合、個人というよりは事業会社・持株会社が一般的かと思います。

事業会社しか保有していない、かつ、事業会社に余剰の現預金や純資産がたまっている場合は、その事業会社で有価証券を保有して、それを担保にお金を借りたり、あるいは持株会社で事業会社から配当や貸付で資金を吸い上げて資産運用している会社であれば、その持株会社で証券担保ローンを組むというのが一般的だと思います。

債券・不動産・償却資産への投資用途が多い

2つ目、証券担保ローンで借りたお金を何に使うかというパターンとしては、未上場会社オーナーの事業会社や持ち株会社を前提にした場合、基本的には株より債券が多いです。

株は値上がり値下がりが大きく、借りたお金で投資するには少しリスクが高すぎると考えます。

したがって金融資産であれば外国の債券が多いです。

他には、不動産の頭金にするパターンも多いです。不動産というのは、投資する不動産を担保にして借り入れを起こせるのですが、それでもやはり2割から3割は頭金が必要になるので、頭金の資金として証券担保ローンの借入を使うパターンが多いと思います。

事業会社の場合は不動産の借入がしづらいので、不動産の場合は持株会社で証券担保ローンとセットで行うケースが多いと思います。

あとは償却資産です。償却資産とは、事業会社や持株会社などで利益が出ている法人の場合、コンテナオペレーションリースや航空機のリースなど、購入した後に、その資産が劣化すると考えるので、その分を経費にできる「法人節税」で用いられる資産のことです。

そういった償却資産は税金の繰り延べによる法人節税はできるのですが、「借入で投資できない」というのが償却資産の特徴になります。

したがって不動産とは違い、例えば1億円の不動産を買うために7,000万円の借り入れをすることはできますが、1億円のコンテナオペレーションリースに投資するために、7,000万円の借り入れをすることはできません。

1円も借り入れをすることができないので、償却資産に投資する原資として証券担保ローンで調達した資金を充てることができます。

このようにして1億円の償却資産を購入し、1億円のうち7,000万円を法人のその年の経費にできるので、非常に使い勝手が良いわけです。

そういった資産(債券・不動産・償却資産)に投資するという用途が基本的に多いと思いますが、お伝えしたように「資金使途自由」というのが証券担保ローンの特徴なので、事業資産に投資する、つまり事業の固定資産を保有しても良いですし、余裕のある範囲で自由に使ってよいわけです。

担保掛目は50%から70%、金利は1%から1.5%が相場

3つ目は、どれくらい借りられるのか、金利のコストはどれ位かという話になります。

不動産担保ローンの掛け目については、金融資産にもよるのですが、だいたい50%から70%が目安になります。

したがって1億円の場合、5,000万円〜7,000万円が担保の掛け目で多いパターンです。

金利については、借入金額や会社の資産背景などにもよりますが、だいたい1%〜1.5%が金利の相場だと思います。

担保割れまでの価値下落余力は最低30%以上確保

最後4つ目がリスク管理です。証券担保ローン最大のリスクは担保割れです。担保割れとは、担保価値が下落して、借入額に対して担保の価値を維持できていない状態です。このような状態になると「追証」が必要となり、追加で担保を入れたり、金融機関からお金の返済を求められます。

こうなってしまうと資産運用を強制終了しなくてはならない、もしくは返済のために他に持っている資産を売却することになってしまいます。

これが証券担保ローン最大のリスクとなりますので、このリスクを管理するシミュレーションが非常に重要となってきます。

そういった時に大事なのが「担保価値がどれくらい下落したら担保割れになるのか」という、担保割れまでの価値下落のバッファー(余力)、こちらが非常に大事になります。

基本的には、価値下落の余力は最低でも30%以上確保したいところだと思います。

担保にしている資産などにもよりますが、あくまで安定的に運用する資産(債券)が中心だとしても、やはり30%以上は欲しく、できれば40%以上欲しいのが下落余力だと思います。

例示させていただいたような未上場会社のオーナーで資金に余力があり、運用する資産(担保)以外にも、それなりに資産背景があるという方が前提だとしても、下落余力は30%以上あった方が良いと思います。

本日は「未上場会社オーナーの証券担保ローンを活用戦略」という内容をお届けいたしました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中