日本の富裕層の全体像について

日本の富裕層ってどのくらいいるかご存知ですか?

野村総合研究所(NRI)から2018年12月18日に日本の富裕層の実態を表すレポートが発表されました。

まずは、こちらをご覧ください。

野村総研の日本の富裕層レポートの概要

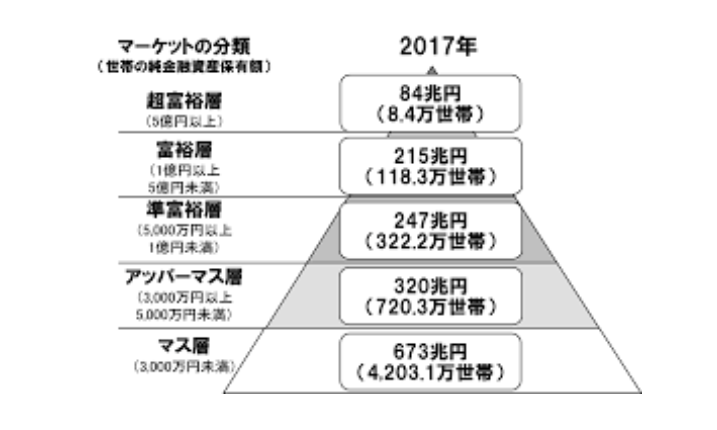

この図は純金融資産の保有別に見た世帯数と資産規模の推計です。

野村総研はこの調査を2年毎に行っていますので、時系列で追うことができます。

それによりますと、この図にあらわれる富裕層の数は着実に増えています。民主党政権の2011年当時は、富裕層76万世帯、超富裕層5万世帯、合計81万世帯でしたので、6年間で約46万世帯、増加率は56.4%と約1.5倍に増えました。

この層が増えた要因は、株式相場の上昇によるものと見られています。資産を預貯金においたままにしていては、この増加には繋がりません。従って、富裕層の方々こそ、資産運用を大切に考えていく必要があることがご理解いただけるのではないでしょうか。

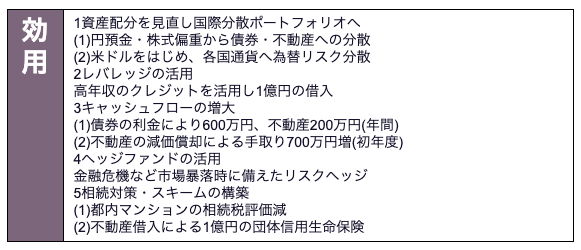

富裕層の方々が、考えるべきポイントは、大きく分けて資産運用と資産防衛の2つになります。

今お持ちの資産をいかに増やしていくかといかに減らさないようにしていくか、この攻守のバランスが大切になってきます。

攻めの場面では、資産運用の効率化と資産配分が大切です。一方守りの場面では、手取り金額、特に税引き後の金額に敏感になる必要があります。運用で増やした資産をいかに守り切るかという思考回路が大切なのです。

富裕層の方々の資産運用と資産防衛をワンストップでご提案するのがまさにPrivate Bankerの役割です。

では、富裕層の方々は実際どのような資産運用や納税対策をとっているのでしょうか。これからシリーズで、実際の具体例を見ていきましょう。

このお客様の場合、お持ちの金融資産100%を現金1億円 日本株2億円と全額円資産として所有されていました(Before)。

そこで、ご要望を最大限取り入れながら、組み直したポートフォリが右側のAfterです。

外貨を保有する意味

まず、預金1億円を5,000万円に減らします。更に銀行もペイオフの対象となった場合も考え、数行に分散しました。

次に、全額(3億円)すべて金融資産として所有されていましたので、これを2.2億円金融資産、1.8億円実物資産に分けました。

更に金融資産は、円だけで所有するだけでなく、通貨分散も図り、円、米ドル、ユーロ、ポンド、豪ドルなどを保有しました。

外貨への転換は、まず円をUSDなどの主要通貨に転換し、更にUSDからユーロ、ポンド、豪ドルなどの外貨に転換します。このように円をはさまず、外貨から外貨へ転換する取引をクロスカレンシー取引といいます。

銀行によっては、この手数料を割安で行う銀行もあります。

このお客様の場合、今後の生活拠点は、日本に住み続けることを前提でお考えです。従って、所有すべき主軸通貨は円となりますが、資産保全の観点から、果たして円だけで所有して良いのか、という視点もあります。

では、なぜ外貨を保有する必要性があるのでしょうか。それは現在の日本経済の構造上、外貨を保有したほうが有利だからです。一つ例を上げてみましょう。

現在日本の農産物の自給率は、カロリーベースで39% 生産額ベースで65%となります。もしカロリーベースで考えると61%が海外からの輸入に頼っていることとなります。

もし、収入が前月と変わらず、一方輸入食品の価格が上がったら、当然手残りの金額は減ることとなります。

輸入食品の価格が上昇する要因は、単価そのものが上がる、輸送コストが上がるなどが原因となりますが、例えば為替が円安にふれることで輸入食料品の値段が上昇し、先月より生活が苦しくこともおきます。

しかし、円の高い時点、すなわち$1=¥100のときに$1購入しておき、$1=¥120になったときに売ることで、輸入食品の値段が上がったとしても、外貨でカバーすることができるのです。これをヘッジ効果といいます。

ガソリンも同様です。為替相場が変動することで、一定額をガソリン代とする場合、実際に買える量は変わります。前月と比べて円安となった場合、同金額で買える量は減ることになります。これも同様に外貨を持つことでヘッジ効果を享受することができます。

実物資産を保有する意味は、インフレリスクに対応すること

次に、金融資産だけでなく不動産や金などの現物資産に投資する理由を考えて見ましょう。

まず、金やプラチナといった現物資産を購入する最大の理由は、金融資産と逆相関関係にあるからです。すべての資産を金融資産に投資した場合と一部をそれらの金融資産と異なる動きをするものに投資をした場合では、市場価格の暴落時にクッションの役割を果たします。

また、金やプラチナといった貴金属や穀物といったものは、現物ではなくETFを通じて購入することも可能です。

更に不動産はインフレにも強く、物価上昇に備えることもできます。さらに投資用不動産に関しては、銀行からの借入を行うことで、レバレッジ(梃子)が効き、投下資本は少なくても物件を所有することができます。これは金融資産のヘッジ商品としては、保険の機能が働くこととなります。

まとめ

このように、金融資産、それも円預金だけで保有する形態から、外貨へ、更に現物資産へ資金を動かすことにより、資産運用と資産防衛を同時に行うこととなります。

また、次世代への資産の引き継ぎの観点から、相続税をいかに引き下げるかは、大きなポイントとなります。現物不動産を使い、家賃収入を得ながら貸家建付地評価で、相続税対策を行うことができます。

このように、お金の置き場所によって、資産運用と資産防衛が同時にできることがご理解できたのではないでしょうか。

このお金の置き場所を考えることが、ポートフォリオそのものと言えるのです。