目次

はじめに

日本の税体系には、資産課税という概念があります。

企業の内部留保への課税はこれまでも議論されてきましたが、2015年の相続税の改正を皮切りに、個人資産への適用が強化され始めたとも考えられます。

今後も強化される可能性が高いこの資産課税への対策の一つとして、富裕層を中心に資産管理会社を設立する手法が注目されています。

資産管理会社を設立することで、はたしてどんな利点があるのでしょうか?

富裕層が実践している、この資産管理会社活用の効果について検証してみます。

目次

・資産管理会社とは

・資産管理会社を設立する意義

・資産課税は今後も強化される可能性が高い

・節税対策としての効果

・相続税納税資金対策としての効果

・遺産分割対策としての効果

・資産管理会社設立に伴う留意点

・事業承継税制との関係

・一般社団法人を利用した相続対策には課税が強化

・まとめ

資産管理会社とは

資産管理会社とは、個人の資産を管理する目的で設立された会社のことです。

既存の他の事業者へ委託するのではなく、自分のためだけに業務を行う会社を自ら設立することから、プライベートカンパニーと呼ばれることもあります。

資産管理の業務自体は、敢えて法人を設立しなくても、個人でも十分可能です。

また資産管理会社を設立したからといって、その業務内容が大きく変わる訳でもありません。

言うなれば、経理上の扱いが変わるだけに過ぎません。

資産管理会社を設立する意義

資産管理会社を設立することで、いったいどういう利点があるのでしょう。

それは、個人よりも法人としての形態の方が、税制上のメリットがより大きいからに他なりません。

資産管理会社を設立することにより、管理運用する資産から得られる収入や、その管理に伴う支出などは、経理上すべて資産管理会社を経由することになります。

これにより、個人であれば大半を収入とみなされるところ、資産を管理、運用する為の支出であれば、資産管理会社の必要経費として処理することが可能になるのです。

こうした必要経費が認められるという意味においては、株式会社や合同会社といった、法人格の違いによる大きな差はありません。

資産課税は今後も強化される可能性が高い

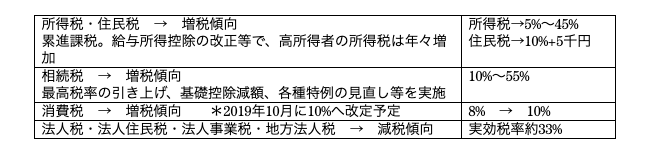

冒頭記載したように、相続税を始めとした資産課税や、個人を対象とする税金の税率は、今後もより強化される可能性が高いことが懸念されています。

一方で、政府の景気振興策等もあり、法人を対象とする税金の税率は、逆に低下する傾向が見込まれます。

節税対策としての効果

資産管理会社を設立することで享受できる最も注目される効果は、何と言ってもその節税効果でしょう。

例えば、個人の場合は自分に報酬を支出し、それを経費として計上することはできませんが、資産管理会社を設立することにより、資産管理会社から自分に対して支出された報酬は、必要経費として認められるようになります。

これにより、税金を計算する際、自分の報酬等を損金として益金から控除することができ、負担すべき税額を軽減することが可能になるのです。

また、収入に関しても、個人所得に課税される所得税、住民税の税率は、合わせて最大55%にも達しますが、法人税の実効税率は、概ね33%程度に引き下げられており、今後もさらに引き下げる方向で検討されています。

つまり、必要経費として認められる範囲も、課税される最高税率も、法人の方が個人より有利であり、さらに他の事業との損益通算も可能なことから、その節税効果には看過できないものがあります。

納税資金対策としての効果

所得を分散できることも、メリットの一つとして指摘して良いでしょう。

個人の場合、所有する資産から得られる収入は、本人のみに帰属します。

一方、資産管理会社を設立すれば、法定相続人などの親族を役員にして、役員報酬を支払うことにより、必要経費を増やして利益を軽減させるだけではなく、所得を分散させていく効果も期待できます。

このように、法定相続人に実質上所得を移転させることで、将来の相続税支払いのための納税資金対策としても有効です。

遺産分割対策としての効果

相続への対策としての効果は、前述した納税資金対策として有効なことに留まりません。

実際に相続が発生した際に、遺産分割を容易にする効果も重要な利点の一つです。

特に不動産を所有している場合は、法定相続割合に準拠した遺産分割は難しく、しばしば争族を引き起こす元凶にもなり得ます。

その点、資産管理会社を設立すれば、その株式が相続税の課税対象となるため、事業承継上の制約があるとは言え、遺産分割自体は容易になります。

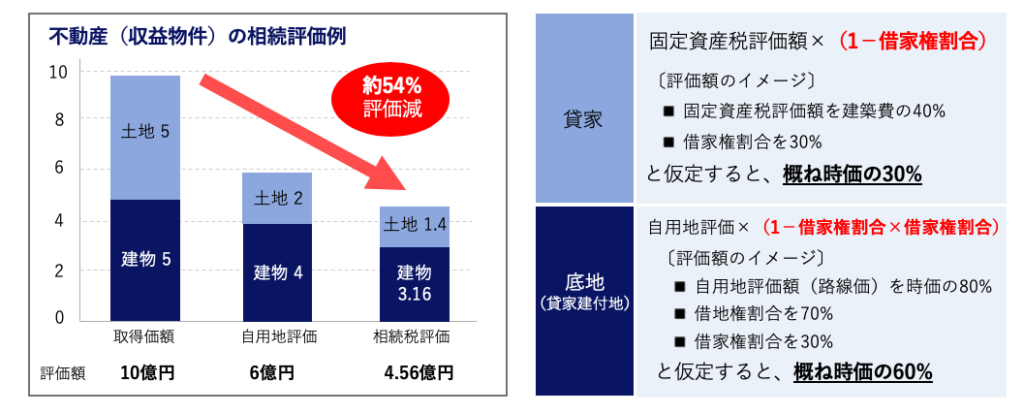

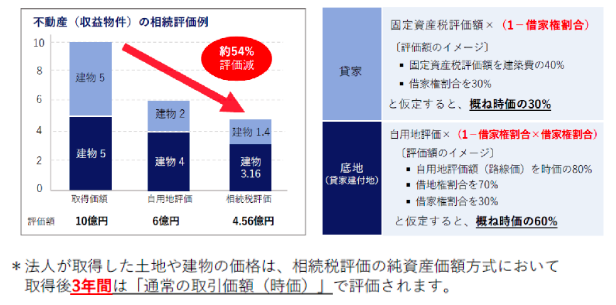

また、法人が取得した不動産の価格は、取得後3年を経過すると相続税評価額で評価でき、土地の貸家建付地評価減の特例や、建物の借家権割合による評価減の特例が適用されます。

さらに、仮に借入金を用いて収益不動産を保有していた場合、相続税評価額から借入金を控除した額が相続財産=株価となる為、借入金の土地建物価格の時価に対する割合によっては、株式評価額が大幅に減少することになります。

資産管理会社設立に伴う留意点

資産管理会社といえども、法人である以上当然社会保険への加入義務が生じます。

労使折半で負担する訳ですが、資産管理会社の場合、会社と役員の双方が自分自身、または親族のことが多いため、事実上、経営者が支払うべき社会保険料も自己負担となります。

とは言っても、厚生年金や健康保険の方が、一般的には国民年金や国民健康保険よりも手厚い内容となっていることから、この点についてはメリット・デメリットが表裏一体といって良いでしょう。

また、個人に課税される住民税は、所得が一定の基準よりも低い場合は免除されますが、法人に対して課税される法人住民税は、例え赤字でも課税されます。資本金と従業員数の規模により金額は異なりますが、最も規模の小さい資本金1千万円以下、且つ、従業員数50人以下の法人でも、年間7万円の負担が発生します。

プライベートカンパニーとしての資産管理会社とは言え、法人格を有している以上、これは資産管理会社の維持管理コストと考えざるを得ないでしょう。

事業承継税制との関係

事業承継税制との関係についても、留意しておく必要があります。

結論を先に言うと、資産保有型会社、または、資産運用型会社に該当すると判定された場合は、中小企業において、経営者から後継者への非上場株式承継に伴う相続税、贈与税を納税猶予、または免除する制度、いわゆる、事業承継税制が適用されない場合があります。

なお、この判定は、相続や贈与の直前の事業年度開始の日から、納税猶予の期限確定までの期間で、大まかには以下の条件に該当するかどうかで判定されます。

資産保有型会社…貸借対照表の総資産に占める特定資産(注)の割合が70%以上

資産運用型会社…売上のうち特定資産(注)の運用収入の占める割合が75%以上

(注)1、国債、地方債、上場株式、資産管理会社の持分

2、自社で実際に使用していない不動産(賃貸不動産など)

3、ゴルフ会員権

4、書画骨董、貴金属、宝石など

5、現預金、会社の代表者や同族関係者に対する貸付金

この規定は、事業にあまり関係のない資産を単に保有しているだけの会社に、相続税、贈与税を回避する目的で、事業承継税制を流用されることを防止するためのものですが、下記要件を満たせば、例え上記資産保有型会社、または資産運用型会社に該当したとしても、事業承継税制の適用ができる例外規定も設けられています。

1、3年以上継続して商品販売や役務提供等の行為をしていること

2、常時一定の親族を除く使用従業員が5人以上であること

3、事務所、店舗等の固定施設を所有又は賃借していること

なお、上記例外要件を満たす子会社を保有する場合にも、特定資産の判定上、その子会社を特定資産に含める必要はありません。

一般社団法人を利用した相続対策には課税が強化

似たようなスキームとして、かつて一般社団法人を利用した相続対策が脚光を浴びたことがありました。

一般社団法人を設立し、所有する株式や不動産などの資産を移転、自らが理事として資産を管理する形態としておき、相続が発生したら、子などが新たに理事に就任することにより、相続税を負担することなく、実質的に資産を継承できるというのがその内容でした。

社団法人には、企業の株式に相当する持ち分という概念が存在しないため、このような手法を可能ならしめたのですが、2018年度の税制改正で課税が強化され、一般社団法人の役員の同族の割合が、2分の1を超えた場合は相続税が課税できるようになり、また個人から法人に資産を移転する際の、課税要件も明確にされました。

まとめ

日本では、高齢世帯に資産が偏る傾向が強いこともあり、相続税を始めとした資産課税は、今後も強化される可能性が高いと思われます。

このため、必要経費を利用した節税や、将来の相続を見据え、所得の分散による納税資金の確保や、遺産分割を容易にする対策の一つとして、資産管理会社を設立する効果は小さくないと思われます。

一方で、一般社団法人を利用した相続対策に見られるように、節税だけが目的の租税回避行為とみなされと、将来、課税がより強化される懸念も否定はできません。

いずれにしろ、事業承継や相続に精通した税理士、専門家の意見も参考に、将来に備えて検討する価値は十分にあると言って良いでしょう。

▼遺産形成方法についてさらに詳しく知りたい方は無料個別相談へお申し込み下さいませ。

お申し込みはこちらから