会社を売却したものの、

「想定より手取りが少なかった」

「売却後に社員が離職してしまった」

「シナジー効果が得られない」

こうした会社売却の失敗事例は、経営を成功させてきた富裕層の会社オーナーの間でも決して珍しくありません。多くの場合、企業価値や買い手との相性だけでなく、税金、投資対効果、統合後の経営など、見落としやすい要素が失敗を招いています。

本記事では、富裕層が実際に陥りやすい会社売却の盲点を具体的な事例から解説します。また、そのリスクを事前に防ぐためのチェックリストを作成したので確認してみてください。

これから会社売却を検討する経営者にとって、単なる「高値売却」だけでなく、「資産を守り、次の人生を豊かにする」ための視点を整理する一助となれば幸いです。

日本のM&A成功率と失敗の現実

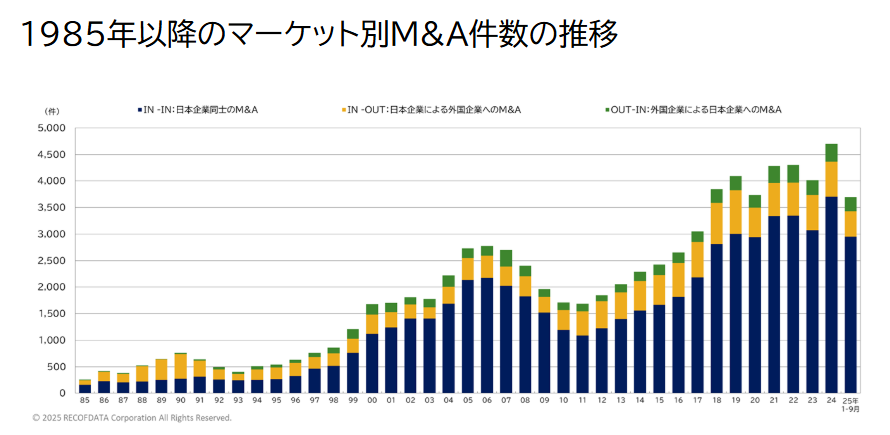

近年、国内企業が関わるM&Aの件数は増加傾向にあり、レコフデータによると、2024年の日本国内企業におけるM&A件数は4,700件と過去最多を更新しました。しかし、その活発な市場の裏側で、すべての案件が成功しているわけではありません。

出典:https://www.marr.jp/menu/ma_statistics/ma_graphdemiru/entry/35326

日本の中小企業M&Aは、譲渡希望から実際に成約に至るまでの割合は約3~4割にとどまるといわれています。さらに、成約後に「条件が想定と違った」「従業員の離職が相次いだ」といった事例もあり、実質的な成功率はさらに低いのが現状です。

| 項目 | 割合の目安 |

| M&A成約率 | 約30~40% |

| 成約後にトラブル発生 | 約40% |

| オーナーが満足と感じるケース | 約20~25% |

このように、M&Aは単に成約すれば成功というわけではなく、成約後の運営や経営統合の円滑さが成功を左右します。そのため、次章で紹介する失敗事例も、個別のケースではなく、こうした統計的な背景を踏まえた現実の延長線上にあると理解しておくことが重要です。

参考資料:中小企業庁 令和6年6月28日「事業承継・M&Aに関する現状分析と今後の取組の方向性について

https://www.chusho.meti.go.jp/koukai/kenkyukai/shokei_ma/001/005.pdf

富裕層の会社オーナーが直面した7つの失敗事例

会社売却は、経営者人生の集大成であると同時に、次の人生をどう生きるかを決める重要な転機です。しかし、どれほどの成功者でも、タイミングや準備を誤れば、せっかくの成果が思わぬ形で失われることもあります。

ここでは、実際に会社オーナーが会社売却で直面した7つの失敗事例を取り上げます。

1. 高額売却益の税負担による手取り額の半減

長年経営してきた会社を高値で売却し、念願のリタイア生活に入ったA氏。しかし、譲渡所得税・住民税・復興特別所得税などの税負担を精緻に試算していなかったため、手取り額は想定の半分以下となってしまいました。

実は、同じ売却額でも「法人売却」か「個人売却」かで税率は大きく変わります。さらに、売却前に資産管理会社を設立して株式を保有させておけば、税負担を抑えることも可能でした。

税務の設計を軽視した結果、せっかくの成功が「税金で消える」ケースは少なくありません。「売却額」ではなく「手取り額」で考える視点が必要です。

2. 買い手企業との文化摩擦で社員が大量離職

製造業を営んでいたB氏は、業績の将来性を見込まれ、大手企業に株式を売却しグループ傘下に入りました。しかし、買い手側の経営理念や評価制度、企業風土がまったく異なり、現場の士気が急低下。数カ月で主力社員の半数が退職し、顧客対応にも支障が出てしまいました。

M&Aの成立を急ぐあまり、理念や社風の相性を十分に確認しなかったことが原因です。「自分がいなくても会社が回る体制づくり」や「統合後の経営方針共有」も不十分でした。

M&Aは単なる取引ではなく、「文化の融合」であることも忘れてはなりません。売却後も従業員が安心して働ける環境を守るためには、金額以上に「相手の文化」を見極めることが重要です。

3. 投資対効果の低評価による価格下落

ITベンチャーを設立したC氏は、事業拡大のチャンスと見込み、交渉を優先して早期売却を決断しました。しかし、買い手側が慎重に試算した結果、「投資回収に時間がかかる」と判断され、最終的な譲渡価格が大幅に減額されました。

自社の成長戦略や将来価値を整理しないまま交渉に臨むと、「安売り」で終わるリスクがあります。「今逃せば二度とチャンスはない」という心理に押され、勢いだけで判断した結果、このような事態になりました。

4. 財務調査の不徹底による隠れ債務の発覚と交渉の破談

会社オーナーのD氏は「業績も安定しているから」と過信し、専門家による財務デューデリジェンスを省略したままM&Aを進めました。その結果、買い手側の調査で数千万円規模の未払い費用や保証債務が発覚。相手からの信頼は失墜し、交渉自体が白紙撤回となりました。

これは、専門家によるデューデリジェンスを簡略化したことが原因です。M&Aにおいて、財務・法務・税務・労務・コンプライアンスなどの多面的な企業調査=デューデリジェンスは、リスクの特定と適正な企業価値評価に不可欠なプロセスです。

特に、自社のみでは気付けない簿外債務や潜在リスクは、専門家の客観的な調査によって初めて顕在化します。「信頼している知人からの紹介だから安心」という思い込みから、デューデリジェンスを簡略化することは、買い手に不信感を与えることとなります。

5. 売却先企業の経営悪化による代金の支払い遅延

自動車部品製造業を経営するE氏は、買い手企業の資金調達力や財務状況を十分に確認しないままM&A契約を締結しました。その結果、合意した株式譲渡代金の分割払いを約束していたにもかかわらず、買い手側の業績悪化により残額の支払いが大幅に滞る事態となりました。

これは、取引の安全性を確保するためのリスクヘッジが不十分だったことが原因です。M&Aの契約時には「支払い保証(連帯保証)」「担保設定」「エスクロー口座※」などの安全策を講じる必要があります。また、このケースでも、財務デューデリジェンスの徹底は不可欠です。

※エスクロー口座とは、譲渡代金の一部を金融機関などの第三者に預託し、全額支払いが完了するまで保管させることをいいます。

6. のれん代減損による買い手からの損害賠償請求

売却当時は高値で成約したものの、数年後に“のれん代”が減損し、買い手から損害賠償を受けたケースがあります。

従業員50名規模のIT企業では、成長を前提に高値評価がなされましたが、主要取引先の契約終了で収益が急減。買い手は「提示された事業計画が過大だった」と主張し、のれん代減損分を根拠に請求を行いました。

将来のリスクを十分に開示していなかったことが問題視されたのです。現実的な事業計画と開示の記録が防衛策となります。

なお「のれん代」とは、買収価格と純資産額の差額を指し、ブランド力や取引関係、人材力といった目に見えない企業価値への期待を数値化したものです。

7. 統合プロセス軽視によるブランド価値の毀損

会社売却後の経営統合(PMI)を買い手企業に一任し、ブランド方針や顧客対応の移行を十分に監督しなかったために、企業価値が急速に低下したケースがあります。

地域密着型で高い顧客ロイヤルティを誇るサービス業のオーナーF氏が、大手企業へ会社を売却した事例です。売却時は「従業員とブランドを守る」との約束を信じて任せましたが、統合後、買い手が効率重視の経営に転換。価格改定や店舗統廃合が進み、地元顧客の信頼が失われました。

結果的に買い手企業の業績も低下し、オーナー自身が築いたブランドの価値が市場から消えてしまいました。

PMIでは、単に「売却先を選ぶ」だけでなく、自社の文化やブランドがどう承継されるかを事前に確認することが欠かせません。契約段階で「経営方針の維持」や「雇用・ブランドの継続」に関する取り決めを文書化しておくことが、売り手にとっての最大の防衛策となります。

これらの失敗事例に共通するのは、「売却や買収を“取引”としてだけ捉えた」ことにあります。会社売却は、経営者の人生そのものを左右する決断です。数字だけでなく、税務・文化・人の心理までを含めて総合的に設計することが、失敗を防ぐ第一歩となります。

会社売却で失敗しないための7つのチェックリスト

会社売却を成功させるには、単に高値で売ることだけでは不十分です。失敗事例から学ぶことで、売却前の準備や契約内容、買い手とのすり合わせ、売却後の資産戦略まで、全体を俯瞰したチェックができます。

ここでは、富裕層の会社オーナーが会社売却で後悔しないための7つの実践チェックリストを、具体的な数字例や注意点とともに紹介します。

1. 売却目的の明確化

売却の目的を明確にすることは、戦略的意思決定の出発点です。「資産の最大化」「事業承継」「生活の安定」など目的を整理することで、売却額だけでなく、買い手の条件や契約内容を最適化できます。目的が曖昧だと、のちに後悔するリスクが高まります。

- 具体例:売却益10億円を想定した場合、うち1億円を生活資金、9億円を投資資金に振り分ける計画

- 注意点:目的が曖昧だと、契約条件や買い手選定でブレが生じ、後悔リスクが増大

2. 財務・法務デューデリジェンス準備

買い手の信頼を得るには、事前に自社の財務・法務状況を整理しておくことが不可欠です。債務や契約関係、税務リスクを正確に把握し、必要に応じて是正措置を講じることで、交渉破談や損害請求を防ぐことができます。

- 具体例:過去3期の税務申告や未払債務をチェックし、必要に応じて是正

- 注意点:情報開示不足は、買い手から損害請求や契約解除のリスクにつながる

3. 税務戦略設計

売却後の手取り額は税務対策次第で大きく変わります。譲渡所得税や法人税、資産管理会社の活用など、事前にシミュレーションした税務設計が必須です。高値で売却しても、税負担で資産が半減するリスクを避けられます。

- 具体例:売却益10億円の場合、個人売却では税負担で実質手取りが5億円未満になるケースあり

- 注意点:売却額だけで判断せず、手取り額ベースで最適化すること

4. 買い手選定

買い手企業の信頼性、文化・理念、経営方針を確認することは、売却後の統合成功に直結します。単に提示価格で選ぶのではなく、自社のブランド・社員・顧客を守れるかを基準に選定することが重要です。

- 具体例:M&A後1年以内に主要幹部の退職率が10%以内かを目安にチェック

- 注意点:自社ブランド・社員・顧客を守れる買い手か、複数候補と比較する

5. 統合計画(PMI)策定

会社売却後の統合プロセスを策定し、売り手として関与すべき範囲を明確にしておきます。従業員の引き継ぎ、ブランド維持、業務プロセスの移行などを整理することで、統合による価値損失を防ぐことが可能です。

- 具体例:統合初年度は重要顧客10社を直接フォロー、幹部3名を残留保証

- 注意点:売却後の統合は買い手任せにせず、オーナーとして関与する範囲を明確化

6. 契約内容確認

売却契約書(株式譲渡契約や事業譲渡契約等)の条項は、売り手の保護に直結します。保証・支払い条件・情報開示義務・競業避止条項など、リスクを最小化する契約内容かを専門家とともに精査します。これを怠ると、後から訴訟や損害請求に発展する可能性があります。

- 具体例:譲渡契約で保証期間6か月、支払い条件を分割払いに設定

- 注意点:契約条項は売り手の保護が十分か専門家と確認する

7. 売却後資産運用計画

会社売却で得た資金は、人生設計に直結する重要な資産です。市場リスクや流動性リスクを考慮し、専門家とともに資産配分・リスク管理を設計することで、売却後の資産減少リスクを回避できます。

- 具体例:売却益10億円のうち、国内債券30%、外国債券40%、不動産30%で分散投資

- 注意点:事業と資産運用は性質が異なるため、専門家と長期戦略を設計する

関連記事>>会社売却前から事業会社で資産運用した方がいい理由とは?

| チェック項目 | ポイント | 具体例 | 注意点 |

| 1. 売却目的明確化 | 売却目的を整理することで、売却額だけでなく、買い手の条件や契約内容を最適化。 | 売却益10億円のうち、5億円を生活資金、5億円を投資資金に振り分ける計画 | 目的が曖昧だと契約や交渉でブレが生じ、後悔リスクが増大 |

| 2. 財務・法務デューデリジェンス準備 | 債務や契約関係、税務リスクを正確に把握し、必要に応じて是正措置を講じる。 | 過去3期の税務申告や未払債務をチェックし、必要に応じて是正 | 情報開示不足は、買い手から損害請求や契約解除のリスクにつながる |

| 3. 税務戦略設計 | 譲渡所得税や法人税、資産管理会社の活用などを事前にシミュレーション。 | 売却益10億円の場合、個人売却では税負担で実質手取りが5億円未満になるケースあり | 売却額だけで判断せず、手取り額ベースで最適化すること |

| 4. 買い手選定 | 信頼性、文化・理念、経営方針を確認し、自社ブランド・社員・顧客を守れるかを基準に選定。 | M&A後1年以内に主要幹部の退職率が10%以内かを目安にチェック | 自社ブランド・社員・顧客を守れる買い手か、複数候補と比較する |

| 5. 統合計画(PMI)策定 | 従業員の引き継ぎ、ブランド維持、業務プロセスの移行を整理。 | 統合初年度は重要顧客10社を直接フォロー、幹部3名を残留保証 | 売却後の統合は買い手任せにせず、オーナーとして関与する範囲を明確化 |

| 6. 契約内容確認 | 保証・支払い条件・情報開示義務・競業避止条項を精査。 | 譲渡契約で保証期間6か月、支払い条件を分割払いに設定 | 契約条項は売り手の保護が十分か専門家と確認する |

| 7. 売却後資産運用計画 | 市場リスクや流動性リスクを考慮した資産配分やリスク管理を設計。 | 売却益10億円のうち、国内債券30%、外国債券40%、不動産30%で分散投資 | 事業と資産運用は性質が異なるため、専門家と長期戦略を設計する |

まとめ

会社売却の成功は、単に「高値で売却する」ことではありません。むしろ、売却は“資産戦略”の新たな出発点として捉えるべきです。富裕層が陥りがちな失敗を防ぎ、売却後も資産と信頼を守るためには、事前準備から買い手選定、契約、そして売却後の資産運用・相続設計までを一貫して設計する「包括的戦略」が不可欠です。

戦略を成功させるためには、今のうちから専門家と連携し、「経営と資産の分離」を進めることが、将来のリスクを回避し、富裕層としての安定した人生を築く鍵となります。

私たちウェルス・パートナーは、資産配分全体の最適化、具体的な金融資産・不動産への投資、資産管理会社を含めた税務の最適化まで、中立的な立場から包括的なご提案をいたします。売却後の資産運用戦略にお困りの方、最適なアドバイスをお求めの方は、ぜひ一度、当社の個別相談にお申し込みください。