こんにちは。株式会社ウェルス・パートナー代表の世古口です。

今回は富裕層の方にとって最適な資産配分戦略と投資対象選定戦略を学び、資産運用に役立てるという目標設定でお話しできればと思います。

難しそうなことを言っているように聞こえるかもしれないですが、実は資産配分と、あとは具体的に何に投資するかという投資対象の選定です。この2つさえ押さえれば、概ね資産運用が失敗する可能性はかなり低くできるのではないかと考えています。

資産運用にとっては一番大事な2つと私は考えていますので、今回はこの2つを中心にお話しできればと思います。

1つ目は富裕層の方の資産運用の多くの方に共通するお悩み全般です。

2つ目が、先ほどもお伝えした富裕層の方の資産配分戦略です。株式や債券、不動産を何割ずつ持てばいいのかという資産配分の戦略が2つ目になります。

3つ目が資産配分の資産クラスの中で債券や株式など具体的にどのような形でどのように投資するのがいいのか、投資対象選定戦略が3つ目です。

そして最後に私たちが実際にお手伝いさせていただいた富裕層の方の資産運用の実例についてご紹介させていただいて、資産運用のご参考にしていただければと思います。

連載1回目はまずは「富裕層の方の資産運用の多くの方に共通するお悩み」と「資産配分の基本」について解説します。

資産配分の基本が理解できたら、次は実際に多くの富裕層が採用している4つの配分モデルをご紹介します。ご自身に合った資産配分の「タイプ診断」にも役立つ内容をお届けします。

▼今回の内容はYouTubeでもご覧いただけます

目次

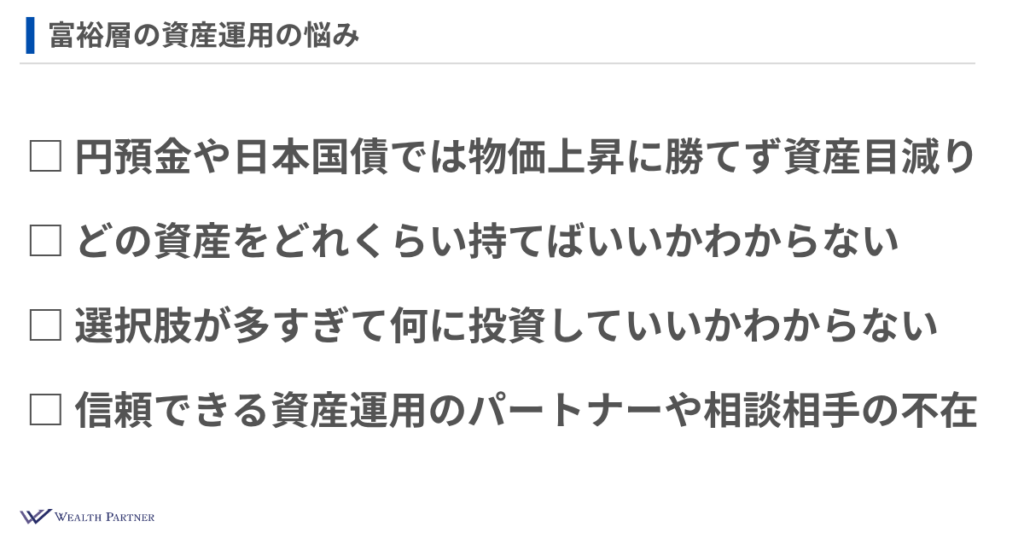

富裕層の資産運用のお悩み

まずは富裕層の方の資産運用のお悩みということで、私が20年間富裕層の方の資産運用をお手伝いさせていただいて、こういうお悩みはほとんどの方がお持ちであるという共通項だけを4つ集めています。

1つ目が、投資といっても円の預貯金とか、あとは日本の国債、こういう資産を持ったとしても、やはり年利回りで0.数%から1%強ぐらいになります。今、世の中で物価が2~3%ぐらい毎年上がっていますので、円預金や日本国債では物価の上昇に勝てなくて、実質的には資産が目減りしているというところが、多くの富裕層の方がお悩みになっているところなのかなと思います。

2つ目のお悩みが、リスクを取って外貨や株式に投資するとして、株式や債券、不動産などのどういう資産をどれぐらいの割合で持てばいいのかは難しい悩みで、検索してみたり、誰かに聞いてみても、みんな答えを持っているわけではないので、すごく難しいことなのかなと思います。

先ほどお伝えしたような資産配分に関する内容ですが、やはりこの部分も多くの富裕層の方のお悩みポイントなのかなと思います。

そして3つ目が、選択肢が多すぎて何に投資していいかわからない、です。

日本にある金融機関の金融商品でも4,000ファンドくらいありますので、本当に投資対象は多すぎて、私たちでも整理しきれないぐらい世の中に存在しているわけです。その中から自分にとって一番合っているもの、合理的なものを選ぶのはプロでもなかなか難しいことですので、資産運用初心者の方であったり、始めてからまだ数年ぐらいの経験の方だと、本当に難しいことなのかなと思います。ここの部分もお悩みポイントなのかなと思います。

最後4つ目が、信頼できる資産運用のパートナーや相談相手の不在ということで、ここも金融機関ですと、新しく発売される投資信託とか、引き受けてきた株式、ソフトバンクの公募の株式とか自分と何の関係があるのだろうという金融商品を勧められることが多いかもしれないですが、金融機関とはお付き合いという関係しかなかったり、あとは長期的なリレーションが築けていないケースであったり、信頼できるパートナーの方、相談相手の方が富裕層の方でもいらっしゃらないことが共通の悩みではないかなと思います。

以上が富裕層の方の資産運用におけるお悩みだと私は認識しております。

資産運用でもっとも大事なのは資産配分

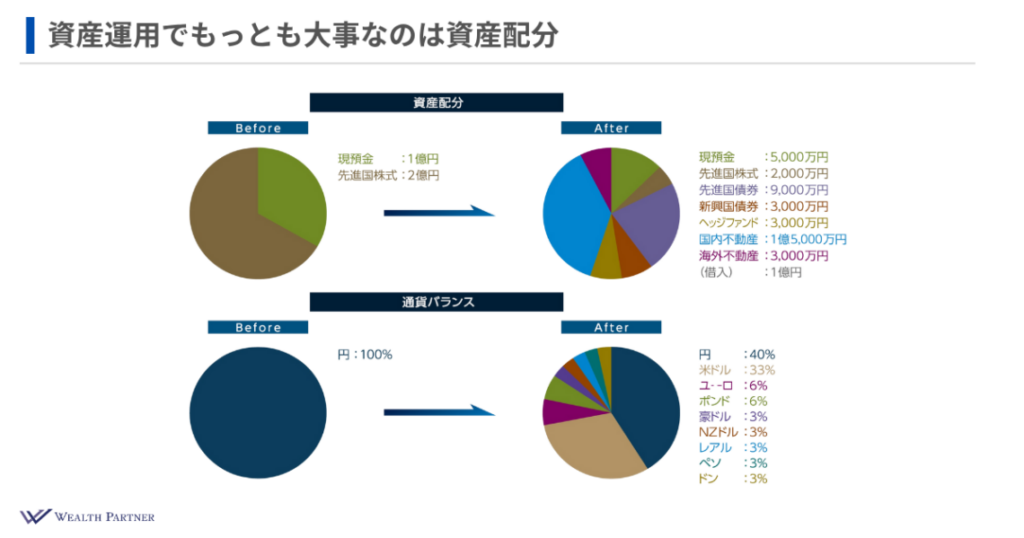

ここからがアジェンダ2つ目の資産配分戦略に入っていきますが、こちらは資産運用でもっとも大事なのは資産配分ということを端的に表しているイラストになります。

資産運用の結果の9割はこの資産の配分で決まると言われています。

資産の配分というのは、株式や債券、預金、不動産などを何割ずつどれぐらいの割合で持つのかということを資産配分といいます。

日本の富裕層の方は多くの方が左側のBeforeのように現預金ばかりとか、株式ばかりとか、あとは通貨も円だけとか、かなり資産配分とか通貨のバランスが偏っているケースが多いので、これだと非常にいびつな資産配分になっているわけです。

本来は、その方のご希望であったりとか状況に合わせて右側のように資産の配分を整えて、現預金や株式、債券、不動産、通貨も円だけでなくて米ドルやユーロとかその他の外貨にしっかり分散して運用することが大事で、資産運用においては一番大事なことではないかなと思っています。

資産配分シートと重要比率

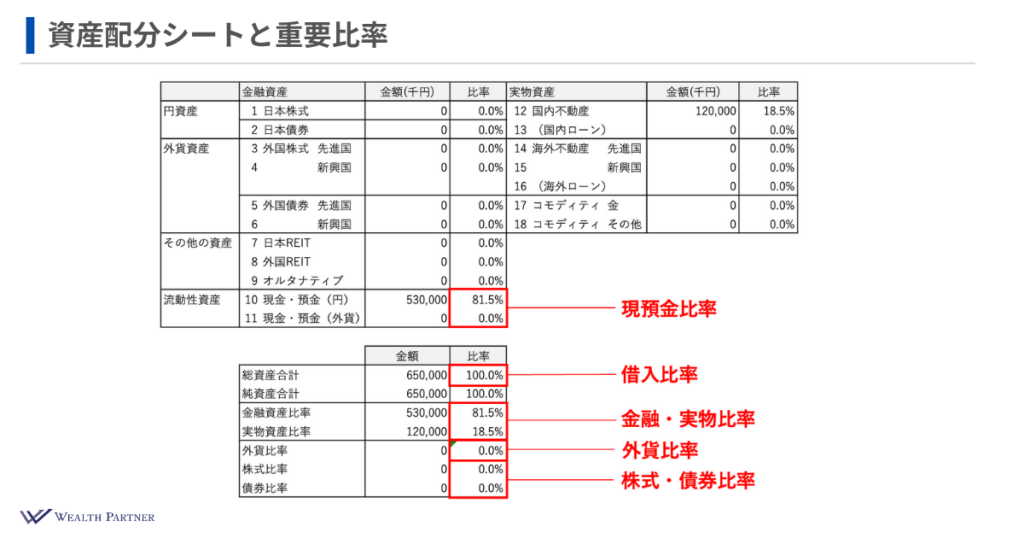

その資産配分を最適なものにするためにすごく有用なツールがあると考えていて、それはこちらの資産配分シートでございます。

これはお持ちの資産を(資料の)左側が金融資産、右側が実物資産と分け、この方の場合5億3,000万円の現預金があるので、現預金5億3,000万円入れて、不動産が1億2,000万円あるので、右上に国内不動産1億2,000万円入れています。そうすると左下に資産全体のバランスがでる計算式になっています。

こういうものでご自身の資産の状況が現在どうなっているかをまずは整理して棚卸することが大事だと思います。

その上でご自身の全体のバランスがどうなっているのかを表すのが、この5つの資産配分の重要な比率を指標にされるのが良いのではないかなと思っています。

現金比率

一番上から現預金比率です。

これは、現預金がどれぐらい資産に占める割合があるのかという比率ですが、この比率は高すぎるとかなり余剰資金が多いので、資産運用されていない、無駄な資産が多いということで、投資効率が悪い状態を指しています。

この比率は高すぎない方が良く、せめて5%~10%以下に下げることを意識するのが良いのではないかなと思います。この方の現在の状態だと81.5%ということですので、かなり余剰資金が多くて資金がだぶついている状態と言えると思います。

借入比率

その下が借入比率というもので、純資産に対してどれぐらい借入をして総資産を大きくして資産運用しているのかという比率になっています。

こちらの方は借入していませんので、借入比率がそのまま100%と借入がない状態ですので、投資効率がよくないわけです。ですので、高すぎるとリスクを取り過ぎですが、適度な水準は借入比率があったほうがいいと考えられると思います。

金融・実物比率

その下が金融・実物比率で、金融資産と実物資産の割合です。

この方は81.5%と18.5%ということですが、これだとかなり金融過多になっています。流動性は高くて換金性が高い状態ですが、ただ不動産が少なすぎるということを表しているわけです。インフレであったり相続対策に弱い資産配分になっていますので、一般的にはもう少し実物資産の割合を高めたほうがいいと言えると思います。

その下が外貨比率です。

これは資産全体に占める外貨の割合を表しています。

こちらの方は外貨を持っていませんので0%になっています。外貨比率もニュートラルな水準では50%だと考えています。資産全体に占める外貨の割合が50%であれば、円高にいっても円安にいってもニュートラルな水準と言えますので、そういうところを目指される方が多いのではないかなと思います。

株式・債券の比率

最後は株式・債券の比率です。

金融資産に占める株式と債券の割合ということですが、これも株式の割合を多くすれば、リスクを取って資産の成長を望むバランスになっていて、インカムゲインとか安定的な運用を目指すということであれば債券の割合を多くすることで、ご自身の目標の資産成長や安全性の希望に合わせて割合を調整していくというイメージとなっています。この方の場合は全てお持ちでないので0%となっているわけです。

重要比率

こちらが資産配分シートと重要比率ですが、この比率がどうなっているかによって、ご自身の資産状況が最適な状態かどうか、目的に合っている状態かどうかが判断できるようになっています。

ですが、いきなりこの資産配分を最適な状態にすることはなかなか難しいことかなと思います。私の経験上、多くの富裕層の方がとられている資産配分のタイプが4タイプあるかなと思っていますので、それを一つずつお伝えしていきたいと思います。

当初の資産配分の状態を、この方の状態、現預金5億3,000万円あって国内不動産1億2,000万円ある状態から、現預金のうちの5億円を使って再配分する形を4タイプお伝えしていきたいと思いますので、ご参考にしていただければと思います。

資産配分4タイプ

資産配分(超堅実型)

1つ目が超堅実型ということで、名前の通り地に足のついたあまりリスクを取ることを好まない高齢の富裕層の方であったり、すごく保守的な富裕層の方が取られる資産の配分になります。

5億円の現預金を使って増加させる資産は、この右下の赤く囲ったところとなっています。

目標のリターンがそんなに高くないということであれば、日本債券を入れる方もいらっしゃるわけです。

日本債券に5,000万円入れて、先進国債券1.9億円、日本REIT2,000万円、あとはオルタナティブです。リスクが低い円建てのヘッジファンドファンドがあるのでこういうものを入れたりとか、国内不動産に1.7億円投資していますが、これは借入を使わず真水の資金で投資しているわけです。借入はリスクも伴いますので、保守的に運用されているわけです。最後、コモディティの金に2,000万円入れますとこのような配分になります。

この方の全体のバランスを見ますと、このようになります。

現預金は5億円使っていますので、現預金比率は5%以内になって無駄はかなりなくなっています。借入比率は借入していませんので100%そのままです。金融・実物比率は大体50:50くらいになっていますので、当初の状態よりはかなり実物資産が増えているということでバランスが良くなっています。あと外貨比率はもともと0%でしたが40%まで高まっています。最後は債券が70.6%で株式が0%となっています。

このように極めて保守的な方の場合はあえて株式に投資をしないのも選択肢の一つなのではないかなと思います。株式を持っていること自体がストレスになる方もいらっしゃると思いますので、保守的な方であればこういうバランスをとる方は比較的多いのではないかなと思います。

これが1つ目のタイプの超堅実型になります。

資産配分(インカムゲイン型)

こちらが2つ目のインカムゲイン型ということで、名前の通り投資によって得られる定期収入をたくさん得たい方がとる資産配分となっています。

5億円を使って増加させる資産はこちらになっています。

先ほどの超堅実型より比較的リスクを取って資産を増やす傾向もあるタイプになっていて、株式も、日本、先進国、新興国の株式を1,000万円、4,500万円、1,000万円ずつ増やしています、先進国債券は2.7億円とかなり多くの割合を配分していますが、やはりインカムゲインを得るという目的が大きいと、どうしても外国債券の割合が多くなりますので、これくらい配分しています。

外国REIT1,500万円、オルタナティブ2,000万円、その次は国内不動産に3億円投資していますが、超堅実型とは異なり、借入を使って銀行から1.8億円借りて3億円の物件に投資しているという形になっています。

コモディティの金にも1,000万円配分しています。

そうすると全体のバランスはこうなります。

先ほどと違うところは借入比率です。超堅実型だと100%でしたが、借入をしていますので127.7%ということで、資産成長、投資効率にも配慮した借入比率になっていると思います。

金融・実物は48.2%と51.8%ということでほぼ50:50くらいで、外貨比率が56.9%になっていますが、インカムゲインを目的として外国債券を増やしますと外貨比率が高まることは必然ですので、外貨比率は高めにはなっていますが、まだ60%以内ですので許容範囲なのかなとは思います。

そして金融に占める株式と債券の割合は、株式16.3%の債券67.5%ですので、大体1:4くらいの割合かと思います。保守的な金融資産運用をしていると言える配分なのかなと思います。

資産配分(バランス型)

次はバランス型ということで、先ほどのインカムゲイン型より少しリスクを取って、更に資産成長を目指される方向けの配分となっています。

増加させる資産は株式の日本、先進国、新興国に3,000万円、8,000万円、3,000万円と投資していて、日本債券1,000万円と先進国債券1.3億円なので、1.4億円ずつ株式と債券50:50で投資しているのが特徴になっています。守り重視だと債券の割合が多く、攻め重視だと株式の割合を多くしますが、まさにバランス型ということで資産の成長と守りをバランスよく実現するために50:50にしているイメージです。

あとは外国REIT1,500万円とオルタナティブ4,000万円配分していて、国内不動産は4.2億円を、借入2.8億円使って物件に投資しています。

また、コモディティの金とかその他の資産に1,500万円配分しています。そうするとこの赤枠のようなバランスになっております。

借入比率は先ほどより高まり143.1%となっていて、不動産は割合を増やしていますので、金融が39.2%、実物が60.8%という割合になっているわけです。外貨比率は47.7%で金融の割合は株式と債券半々になっています。

こちらがバランス型です。

資産配分(資産成長型)

こちらが資産成長型という最後のタイプの資産配分となっています。

こちらになるとやはり株式の割合が増えるわけです。

日本、先進国、新興国の株式に3,000万円、1.1億円、3,500万円配分していて、先進国債券に9,000万円。

あと特筆することとして、不動産投資の借入の比率が高くなっています。国内不動産6.5億円に対して国内ローンは4.7億円、借入比率80%くらいで不動産投資が行われていますので、投資効率を高めようとしているわけです。そうすると全体のバランスがこのようになります。

借入比率172.3%です。あと、金融・実物資産の割合が金融30.4%の実物69.6%。不動産の割合が多くなっているので、実物の割合がかなり多くなっています。あと外貨比率が44.6%で、金融に占める株式と債券の割合が、株式が51.5%で債券が26.5%ということで、2倍くらい株式のほうが金融の配分が多くなっているので、まさに資産成長型というイメージになっています。

富裕層4タイプの資産配分戦略

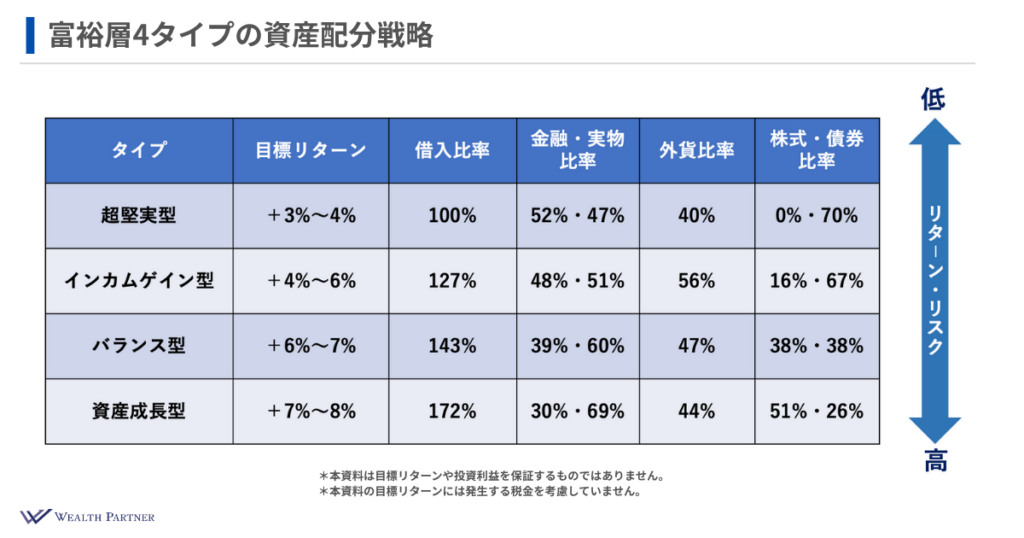

この4タイプの資産配分戦略をまとめると、このような表にまとめられるのではないかと思います。

タイプは上から説明したとおり、超堅実型、インカムゲイン型、バランス型、資産成長型となっています。

目標とするリターンがそれぞれ異なっているわけです。

超堅実型ですと大体毎年+ 3%〜4%ぐらい資産が増えていけばいいなと考えている方がとるタイプになります。

インカムゲイン型だと+ 4%〜6%、バランス型だと+ 6%〜7%、資産成長型だと+ 7%~8%ぐらいとなっています。

ご自身が目指されている資産を増やしたい目標リターンや、定期収入を得たいというのであればインカムゲイン型が合っていると思いますし、バランスよく成長させたい方ですとバランス型が合っていると思いますし、どれぐらいどのリスクを取るのかというのが変わってきますので、ご自身はどのタイプが一番好ましいのか、合っているのかというのをまずは選ぶというのがいいのではないかなと思います。

なので、一番右側にあるようにリターンとリスクは上のタイプになればなるほど低く、下にいけばいくほどリターンとリスクが高くなっている形になっているわけです。

富裕層の資産配分戦略まとめ

それでは富裕層の資産配分戦略2つ目のアジェンダのまとめができればと思います。

資産運用の結果の9割は資産配分で決まる

1つ目が資産運用の結果の9割は資産配分で決まるということですので、まずは資産配分の最適な形がどういうものかというのをしっかり考えるのが大事ではないかなと考えています。

需要比率を運用目標にあった水準に分配する

2つ目が、闇雲に最適な配分を求めてもなかなか辿り着きませんので、先ほどの資産配分における重要な5つの比率をご自身の運用目標に合った水準に再配分することを目標にやっていくのがいいと思います。

4タイプから自分にあった資産配分戦略を選ぶ

3つ目が私たちの経験上、先ほどの4タイプのどれかに資産配分は集約されることが多いのではないかなと思いますので、まずはご自身が4タイプのどれに近いかというところから選んでいく、というのが大事ではないかなと思います。

選んだタイプを基にオリジナルにカスタマイズ

最後はその4タイプから選んだタイプを基にして、借入を増やしたり、債券を増やしたり、株式を減らしたりすることで、オリジナルにカスタマイズしていくと。ご自身に一番ぴったり合う形にしていくことがいいのではないかなと思います。

こちらが富裕層の資産配分戦略のまとめとなっています。

資産運用の成果を左右する「資産配分」は、富裕層の方であっても迷いがちなテーマです。

本記事でご紹介した4つのタイプ(超堅実型/インカムゲイン型/バランス型/資産成長型)は、多くの富裕層にとって実践的かつ再現性の高いフレームワークです。

まずは、ご自身の投資スタンスや目標リターンを見直し、「どのタイプに近いのか」を知ることが第一歩。

そのうえで、借入の活用や債券・株式の比率調整などを行いながら、自分だけの最適な資産配分を設計していきましょう。

次回は、こうした配分モデルを踏まえたうえで、「実際に何に投資すべきか?」という視点で、富裕層における投資対象の選定戦略について詳しく解説します。

「資産配分の次に来る意思決定」として、ぜひご参考にしてみてください。

https://wealth-partner-re.com/meeting/

-1024x538.png)

-1024x538.png)

-1024x538.png)

-1024x538.png)