はじめに

アベノミクスによる金融緩和が始まって以来、日本はずっと低金利政策が続いています。

銀行の定期預金は0.02%前後と雀の涙ほどもつきません。

そのような環境の中で、利回りの高い金融商品に注目が集まっています。

高金利商品の中でも、「仕組債」という商品を耳にしたことがあるかもしれませんね。

この仕組債って、何だかわかりますか?

仕組債の中身について、詳しく知らない方も多いかもしれませんね。

今回の記事では、仕組債について詳しく解説していきます。

仕組債とは何か?

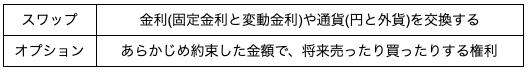

仕組債とはその名の通り、一般的な債券に「仕組み」を施すことで、通常の債券では出すことの出来ない高い金利を受け取ることができる債券のことで、「仕組」の中にスワップやオプションなど、デリバティブ(金融派生商品)と呼ばれるものが組み込まれています。

※スワップとオプションについて

仕組債には様々なパターンがありますが、大きく分けると、

「株式系仕組債」

「為替系仕組債」

「金利系仕組債」

「クレジット系仕組債」

の4つのパターンに分類できます。

ここでは、代表的な仕組債について紹介していきます。

日経平均リンク債

日経平均リンク債とは、日経平均を参照にして、ある基準まで日経平均が下落しなければ高い水準の金利を受け取ることの出来る債券です。

その下落の基準値のことを「ノックイン価格」、そこまで下落することをノックインといいます。

ノックインしてしまうと、償還されるまでに日経平均株価が再度上昇しなければ、

現在の日経平均株価÷購入時の日経平均株価×100(%)で償還となります。

ただ、一度ノックインするほど日経平均が下落したとしても、償還時に日経平均が購入時の価格以上に戻れば、元本のまま償還されます。

反対に、日経平均が好調に推移し、ある水準以上に価格が上昇した場合は、「ノックアウト」といい、満期を待たずに満額+利子分が償還されます。

もっとリスクが高く、利率の高い派生型商品としては、

「日米2指数連動型(日経平均とS&P指数)」

「EB債(他社株変換社債)」

などが挙げられます。

デュアルカレンシー債(為替系仕組債)

デュアルカレンシー債は、払い込み時とクーポン(利子)の受け取りは円100%、償還時は外貨で償還となる仕組みの債券です。

償還については、一定以上の水準に円高にならなければ円100%償還、一定以上円高になったら外貨で償還になる、という特約がついているものが多いです。

反対に、払い込みと償還が円100%、クーポンの受け取りが外貨、というリバースデュアルカレンシー債という商品もあります。

円安メリットを放棄するかわりに、一定以内の円高リスクを排除して、通常よりも高金利を得ることのできる商品になります。

クレジットリンク債

クレジットリンク債とは、クレジット・デフォルト・スワップ(CDS)を活用する事で、債券を発行する会社の利子とCDSの参照対象となる企業の信用リスクの分、通常の社債よりも利回りを上げた債券です。

ここでの信用リスクは信用事由が発生するかどうかを指し、信用事由とは

「破産」

「支払い不履行」

「リストラクチャリング(支払利息減免、元本削減、元利金支払い繰り延べなど)」

を指します。

そのため、前出の日経平均リンク債やデュアルカレンシー債とは違い、日々の日経平均や為替動向はこの債券には影響しません。

信用リスクがクレジットリンク債への投資において大切になるので、当該企業の財務状況を把握している必要があります。

仕組債のメリット

仕組債に投資するメリットは、通常の債券と比較して利回りが圧倒的に高いことです。

通常の社債では現在だと0.3%前後の利回りしか得られないですが、例えば日経平均リンク債であれば2%~5%程度の利回りを得ることができます。

EB債であれば5.3%~10%程度の利回りを得ることができます。

日本では当面金融緩和政策が継続される方向性のため、低金利時代は今後もしばらくは続くでしょう。

そうした中でこのような利回りを得られる商品は中々無いので、メリットになります。

仕組債のデメリット

一般的に投資においてリスクと言われるものは

「信用リスク」

「価格変動リスク」

「為替変動リスク」

「流動性リスク」

があります。

仕組債は、特に流動性リスクが高い点が大きなデメリットになります。

仕組債は基本的にオーダーメードで作成される商品になるため、これを売ろうとしてもなかなか難しいです。

かつ、元本割れが発生しそうになってしまった時に、売却することができない可能性があります。

例えば日経平均リンク債に投資をしており、日経平均が下がってしまい、ノックインしてしまったとします。

このノックインしてしまった債券を、あなたは買いたいと思いますか?思わないですよね。

元本割れが発生しそうになった時に、何も手を打つことが出来ない点は大きなデメリットになります。

このように考えたときに、これほどのリスクを追ってまで得られる利回りはそこまで大きくない可能性があり、それならば配当利回り狙いで株式を長期保有しておいた方が、リスクは少ないのでは、と個人的には感じます。

仕組債についてのまとめ

今回の記事では仕組債の概要や代表的な商品、メリットとデメリットについて紹介してきました。

通常の社債などでは得られないような大きな利回りを得られる点はメリットであるものの、流動性が低いので、償還されるまで換金できないというデメリットもあります。

また、ここ最近では金融緩和による低金利政策が継続されている背景もあり、通常の社債よりは高利回りなものの、配当利回りと比較すると利回りは低水準なこともあるので、リスクを取ってまで追いかけるほどリターンがあるわけでもありません。

今のような好調な相場環境ではなく、不安定な環境の方が仕組債は利回りが大きくなる傾向にありますので、仕組債の投資を検討されている方は、今手を出すのではなくもう少しタイミングを見た方が良いです。